Muitas pessoas enfrentam dificuldades em administrar o próprio dinheiro, principalmente pela falta conhecimento sobre educação financeira. Por isso, é fundamental aprender a fazer um planejamento financeiro pessoal adequado para sair do acúmulo de dívidas, pagamento de elevados juros e descontrole do orçamento.

Se organizar financeiramente é um desafio para muitos. Mas escapar dessa avalanche de problemas e garantir sua tranquilidade é mais simples do que parece. Para isso, o caminho mais seguro é adotar de um bom planejamento financeiro.

Planejamento financeiro é um conjunto de medidas que auxiliam na organização financeira para 2024 pessoal de cada indivíduo. O principal objetivo da prática é, portanto, garantir que as pessoas consigam suprir, com segurança e tranquilidade, as suas necessidades cotidianas no curto prazo.

Além disso, o planejamento financeiro pessoal para 2024 pode ser uma poderosa ferramenta para atingir metas pessoais, incluindo viagens de férias, aquisição de um bem ou a tão almejada independência financeira no médio e longo prazo

Fazer um planejamento financeiro pessoal significa administrar de maneira eficiente os gastos, saldar dívidas, poupar parte dos ganhos e, por fim, investir de maneira correta os recursos poupados.

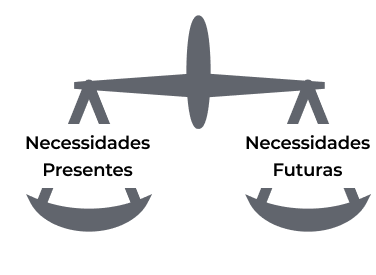

Nesse sentido, o planejamento é uma estratégia que deve ser adotada durante toda a vida. Mas isso não quer dizer que seja necessário fazer grandes sacrifícios ou deixar para trás todo conforto do gasto presente.

Planejamento, trata-se de manter um equilíbrio entre as necessidades presentes e futuras. No entanto, para garantir essa estabilidade é necessário ter bastante vontade e disciplina financeira.

Além disso, para formular um bom planejamento financeiro pessoal, é imprescindível ter uma estratégia. A ideia é fazer um diagnóstico da sua situação atual por meio da anotação de todos os seus gastos e rendimentos fixos e extras.

Para auxiliar nessa tarefa podem ser usadas planilhas de planejamento financeiro para 2024 ou aplicativos. Por fim, você deve perguntar a si mesmo:

-

Qual é o seu objetivo financeiro?

-

Como pretende viver daqui a 5, 10, 20, ou 40 anos?

Fazer uma reflexão sobre essas questões pode ser o gatilho para traçar objetivos e estratégias e colocar em prática os passos necessários para fazer um bom planejamento.

Nesse contexto, para atingir um bom nível de organização financeira, e deixar tudo certo quando o assunto é dinheiro, é necessário estabelecer métodos de controle que deixem seu planejamento com o máximo de eficiência. Algumas medidas nesse sentido são:

- Fazer uma estimativa geral do orçamento familiar, incluindo tudo que entra como receita e que sai como despesa;

- Planejar o que será feito com o dinheiro – como comprar, vender, financiar, investir, entre outros;

- Ter um gerenciador financeiro para as despesas, cortando custos e gastos supérfluos;

- Evitar qualquer tipo de dívida ou pagamento de juros, como empréstimos, parcelamentos e compras à crédito;

- Buscar diferentes fontes de renda, principalmente de origem passiva como investimentos, aluguéis, dividendos e rendimentos de alguma aplicação;

- Definir metas para tudo (meta para gastos, para aportes mensais, para investir), e principalmente ter disciplina para cumpri-las;

- Antever imprevistos e ter alguma proteção em emergências;

- Focar em construção de patrimônio e pensar sempre no longo prazo.

Ao adotar tais práticas, o seu planejamento financeiro terá tudo para dar certo em 2024.

Juros em queda em 2024

Na hora de definir as estratégias para montar o seu planejamento financeiro em 2024, será preciso analisar o cenário dos juros no país.

Essa avaliação é muito importante, principalmente no Brasil, onde o juro é extremamente importante e pode influenciar na tomada de decisão.

Para 2024, a tendência é de queda nos juros. Ao que tudo indica, segundo o boletim Focus, a Selic tende a terminar 2024 próxima dos 9% ao ano.

Com juros menores, alguns investimentos passam a se tornar mais interessantes, como as ações e fundos imobiliários.

Além dos produtos de renda variável ganharem mais atenção, empréstimos e financiamentos podem se tornar mais atraentes.

Mas, como os juros cobrados em tais linhas de crédito continuam elevados, mesmo com juros menores, é mais coerente evitar qualquer tipo de dívida.

As Vantagens dos Juros menores em 2024

O ciclo de queda dos juros pode influenciar positivamente diversos tipos de investimentos. Letras do Tesouro com taxas prefixadas (Prefixadas ou IPCA) podem se valorizar, devido à queda dos juros futuros.

Ou seja, o valor do principal da letra tende a se valorizar quando o cenário é de queda dos juros. Esse cenário influencia na valorização de curto prazo do papel.

Outra vantagem está relacionada às ações, ETF, fundos imobiliários e demais ativos de renda variável.

Com os juros em queda, a tendência natural é que os investidores saiam da renda fixa e vão até a renda variável em busca de maiores retornos. Conforme os juros vão caindo, cresce a procura por investimentos em renda variável e consequentemente, há uma valorização dos ativos.

Os juros menores também trazem impactos positivos à economia de modo geral. O dinheiro mais “barato”, gera oportunidades de investimentos e ampliações de diversos negócios.

Desse modo, o fluxo de capital tende a crescer na economia junto dos resultados corporativos. Havendo mais lucros e melhores resultados, a economia tende a crescer ainda mais.

Vamos falar agora, de maneira mais detalhada, sobre importantes passos que devem ser seguidos para atingir um bom nível de organização financeira. DE SUAS FINANÇAS

Tenha controle de suas finanças pessoais

Uma boa estratégia para controlar suas finanças, como dito antes, é anotar todas as suas receitas e despesas. Anote todos os gastos, até mesmo aquele que parecem insignificantes como a compra de um sorvete.

O ideal aqui é fazer anotações diariamente para não deixar nenhum detalhe para trás. Para essa tarefa também é possível usar app e planilhas de planejamento financeiro.

Fazer anotações sobre todas as entradas e saídas, além de garantir maior controle, contribui para um diagnóstico mais preciso da situação financeira. Assim é possível perceber quais são os pontos fracos e fortes das finanças, reorganizar gastos e cortar despesas desnecessárias.

Trace metas financeiras

Definir metas é muito importante, porque assim você consegue tornar seus resultados mais palpáveis e verificar se a estratégia está, ou não, gerando os efeitos esperados.

Nesse sentido as metas devem ser seguidas e verificadas periodicamente. Em determinados casos alguns ajustes podem ser necessários.

Além disso, os objetivos devem ser realistas e os prazos não devem ser muito longos. Você pode, por exemplo, transformar metas de 20 anos em metas de 10 anos e depois em metas de 5 anos. Assim será mais fácil manter o controle do planejamento.

Avalie o uso do cartão de crédito

Usar o cartão de crédito pode trazer inúmeras vantagens para o consumidor, incluindo a possibilidade de parcelar compras em várias vezes. Essa vantagem é ainda mais interessante quando a loja não lhe oferece desconto a visto e não cobra juros pelo parcelamento.

Se não for necessário pagar juros, o parcelamento pode ser uma ótima estratégia. Afinal, é possível aplicar o dinheiro que seria gasto para pagamento à vista e obter algum rendimento extra.

Além disso, alguns cartões possuem programas de fidelidade que garantem prêmios para quem usa o cartão com frequência. O programa de milhas, por exemplo, oferece pontos que podem ser convertidos em passagens.

Ademais, alguns cartões oferecem, ainda, outras vantagens para os consumidores, incluindo parcelamento diferenciado, direito a descontos em shows e cinemas e acesso a salas VIP.

Esses benefícios podem compensar alguns pontos negativos, como anuidade do cartão de crédito, por exemplo. Sobretudo se o dinheiro economizado com as vantagens for superior ao valor taxa cobrada pela administradora do cartão.

Contudo, é importante lembrar que é sempre importante tentar negociar com o banco a redução da anuidade. Cabe ressaltar, ainda, que o mercado conta diversas opções de cartão de crédito sem anuidade.

Além disso, em relação ao cartão de crédito, uma boa dica é: use-o apenas quando for vantajoso. Em alguns casos há opções de desconto para pagamento à vista. Nesses casos, pode ser mais interessante deixar o cartão de fora da negociação.

Por fim, vale destacar que, de qualquer forma, um bom uso do cartão de crédito depende principalmente de quem o está usando e de seu planejamento financeiro. Uma pessoa com bastante disciplina e um bom planejamento financeiro, raramente terá problemas com o cartão de crédito.

Poupe para ter saúde financeira

Além de aprender a controlar receitas e despesas, é necessário manter disciplina para a gastar menos do que se ganha e poupar o excedente. Por mais que pareça simples e óbvio esse é um passo que nem todo mundo consegue colocar em prática.

Sem conseguir poupar, as finanças podem ficar em risco. Caso ocorra algum imprevisto, como acidentes, desemprego, ou doença, não haverá fundos para arcar com as despesas. Nesse cenário, os empréstimos e cheque especial se tornam comuns.

Por outro lado, com uma avaliação correta das contas é possível manter uma boa saúde financeira, assim, não será necessário recorrer a produtos cujos juros podem colocar em xeque todo planejamento.

Crie uma estratégia para o dinheiro poupado

Além de poupar é necessário ter uma estratégia para o dinheiro. Defina uma meta que seja realista e comece a montar estratégias para chegar ao seu objetivo.

O planejamento é uma ação que deve ser praticada por muito tempo, por isso, considera o tempo. Nesse sentido, ao montar sua estratégia, alguns fatores devem ser levados em consideração, como:

- Riscos;

- Inflação;

- Segurança no futuro.

Além disso, outro fator importante é a taxa de juros. Embora a taxa Selic, definida pelo Copom – Comitê de Política Monetária -, tenha caído bastante nos últimos, os juros praticados no Brasil ainda figuram entre os mais altos do mundo o que garante atratividade para ativos de renda fixa.

Por fim, os custos dos investimentos, como cobranças de taxas de administração, performance e corretagem, além de impostos, também devem ser avaliados de maneira minuciosa.

Ao estudar todas essas variáveis, é mais fácil montar uma estratégia de investimento que possibilidade atingir os objetivos almejados.

Invista mesmo com pouco dinheiro

Definido os objetivos, o próximo passo é investir mesmo com pouco o dinheiro, afinal os investimentos devem ser iniciados quanto antes, pois o tempo de investimento tem impacto sobre o resultado.

Contudo, antes, é importante, pesquisar e estudar o máximo possível sobre produtos financeiros. Além disso, o investidor deve, ainda, fazer uma avaliação de si próprio para descobrir qual seu perfil de investidor que pode ser:

- Investidor Conservador – Investidores com esse perfil tem baixa tolerância ao risco e colocam segurança em primeiro lugar;

- Investidor Moderado – investidores moderados tendem a se arriscar um pouco mais, desde que o investimento tenha possibilidades de ganhos mais elevados;

- Investidor Arrojado – Esses são os investidores que optam por escolher os ativos que possibilitam o maior ganho possível, mesmo que para isso seja necessário deixar a segurança em segundo plano.

A partir desse ponto o investidor pode montar uma carteira de investimento com os produtos que mais se adequem ao seu perfil de risco e estratégias definidas.

Estabeleça um padrão de vida que possibilite investir mensalmente

Viver intensamente é um dos objetivos de muito gente. No entanto, pensar somente no presente pode ser uma prática nociva à saúde da vida financeira. É preciso também pensar no futuro.

Nesse contexto é preciso avaliar o percentual da receita destinado a cada tipo de despesa e tentar limitar aquelas sendo menos relevantes. Assim será possível destinar uma quantia para investimento todo mês.

Fazer planejamento financeiro pessoal nem sempre é garantia de que as contas vão sempre fechar no verde. Alguns erros podem comprometer todo o planejamento. Em alguns erros mais cometidos estão:

- Não saber diferenciar necessidade de vontade;

- Negligenciar imprevistos;

- Falta de controle financeiro.

Não saber diferenciar necessidade de vontade está relacionado ao comportamento pessoal, muitas vezes compulsivo. Essa categoria de prática pode levar a pessoa a consumir produtos sem necessidade cujo valor nem sempre está no orçamento.

Muita gente vive no limite do seu orçamento. Ou seja, gastam tudo que ganham por isso, não conseguem poupar dinheiro para casos de emergência. Esse cenário pode ser totalmente arriscado, afinal todo mundo está sujeito à imperativos como doenças, acidentes ou desemprego.

Quando isso acontece em um cenário onde não há um bom planejamento financeiro pessoal, as pessoas acabam recorrendo a empréstimos, e isso pode ser o início dos problemas financeiros.

Evitar esses erros é fundamental para manter um bom nível de controle financeiro. No entanto, a maior parte da população brasileira sofre com problemas relacionados as finanças, justamente por não conseguir controlar os gastos.

Algumas pessoas preferem não fazer anotações de seus gastos e acham vão conseguir lembrar de tudo no final do mês. No entanto, guardar todos os valores de um mês na cabeça é praticamente impossível.

A planilha de controle de gastos da Suno é dividida em três partes, além de um ponto extra:

-

Receita

É todo o dinheiro recebido pela pessoa incluindo diferentes fontes, desde salário fixo até rendimentos provenientes de investimentos.

-

Despesa

São todos os destinos de gastos retirados da receita. Essa parte está subdividida em dois grupos.

-

Resultado

Éonde é feito o cálculo de Receita menos Despesas para saber se sobrou dinheiro, e se sim, quanto dinheiro sobrou, o qual poderá ser direcionado para investimentos.

-

Investimentos (Extra)

É a parte de investimentos que mostra como o capital está sendo alocado, se houve perdas e também se houve ganhos, os quais são entram como receita.

Na planilha da Suno, a parte das despesas está dividida em dois grupos:

-

Despesas fixas

Despesas que são necessárias, acontecem regularmente e não há uma grande amplitude de variação de valor. Como, por exemplo, aluguel, parcelas de financiamento, mensalidade escolar, entre outras.

-

Despesas Variáveis

Despesas que acontecem com menor frequência e cujo valores oscilam mais e poderem sofrer uma ação de controle de gastos em mais efetiva. Um exemplo de despesa variável é o gasto com vestuário.

Grande parte das famílias brasileiras passa por sérios problemas financeiros. Segundos dados do SPC (Serviço de Proteção ao Crédito) e da CNDL (Confederação Nacional de Dirigentes lojistas) mais de 66 milhões de brasileiros terminam o ano de 2023 endividados.

Contudo, o endividamento não é o único problema dessas famílias. Segundo pesquisa do Jornal Daily Mail, os problemas financeiros estão entre os principais causadores de separação.

Quando as contas fogem do controle, os membros do grupo familiar, normalmente, culpam uns aos outros pelos gastos excessivos, gerando um grande mal-estar que pode culminar na separação.

No entanto, esse tipo de comportamento não leva à lugar nenhum. A melhor saída nesse caso, é formular um bom planejamento financeiro familiar. Nesse sentido, ter um bom controle orçamentário é fundamental para garantir o bem-estar próprio e das pessoas você ama.

O planejamento para a família é basicamente o mesmo que deve ser seguido para o única pessoa. No entanto, nesse tipo de planejamento, deve haver um agrupamento das receitas e dos gastos. Além, disso, as necessidades e objetivos dependem de todos os membros do grupo.

De qualquer maneira, sabemos que fazer um planejamento orçamentário para 2024 envolvendo toda a família não é tão simples.

A planilha foi elaborado de forma fluida e clara para o tornar o uso para tornar o uso mais simples. O lógica é que o usuário preencha os campos destinados às metas de cada item. A partir daí os cálculos são feitos automaticamente pelas fórmulas.

Dentro destes cálculos, são usados indicadores de desempenho para tornar a análise mail fácil, como por exemplo a porcentagem da média atingida.

Ao longo do período o usuário deve continuar preenchendo os campos referentes aos gastos, denominados de valor realizado, para que a comparação e o acompanhamento sejam efetivos.

Pense no planejamento financeiro de empresa. Já pensou o que seria de uma empresa que não controlasse quanto ganha, quanto gasta e qual o seu ritmo de fluxo de caixa? Pois, a mesma condição se aplica às pessoas.

Se você não estabelecer um forte organização sobre seu dinheiro, suas finanças irão sair do controle – e consequentemente, você ficará endividado e entrará em falência.

Estabelecer um bom planejamento é o único caminho para manter uma vida financeira estável e tranquila. Isso resulta em vários benefícios, como:

-

Não viver em função do dinheiro

Não viver em função do dinheiro

-

Melhorar seu estilo de vida

Melhorar seu estilo de vida

-

Obter renda extra

Obter renda extra

-

Garantir um futuro tranquilo

Garantir um futuro tranquilo

Não viver em função do dinheiro

Tendo uma noção exata do seu orçamento, você passará a comandar a situação. Ao saber quanto você ganha, quanto gasta, e quanto você pode economizar para investir, é possível alcançar um bom nível de equilíbrio, garantindo tranquilidade no curto prazo.

Dessa forma, será possível se planejar para realizar algum objetivo pessoal no futuro.

Melhorar seu estilo de vida

Ao controlar mais seus gastos, você naturalmente deixará de consumir produtos e serviços que não são indispensáveis. Viver com responsabilidade, mantendo apenas o essencial, traz mais satisfação e qualidade de vida.

Obter renda extra

Economizando uma quantia mensal, será possível investir com regularidade. Ao aplicar esse montante em investimentos como ações com dividendos e fundos imobiliários, você terá uma renda adicional crescente vinda dos rendimentos.

Garantir um futuro tranquilo

Enquanto a maioria se preocupa apenas no curto prazo, o caminho da independência financeira está na construção um patrimônio que garantirá segurança no longo prazo para você e toda a família.

Um bom planejamento financeiro agora resulta em estabilidade, conforto e liberdade no futuro, principalmente para quem está pensando em como se aposentar.

Por outro lado, existem perigos iminentes para quem não se planejar financeiramente. O principal deles é o endividamento. Quanto mais dívidas você tem, mais juros pagará e assim sucessivamente, até acabar com toda sua vida financeira.

Se você ainda não adota esse tipo de controle, é importantíssimo começar quanto antes. Lembre-se que planejamento financeiro não é sobre quanto você ganha – e sim como você administra seu dinheiro.

Manter um controle financeiro disciplinado é o único caminho para uma vida tranquila e sem sustos no futuro.

Para quem deseja aprender mais sobre planejamento financeiro a gama de livros sobre investimentos é bastante ampla. Veja agora cinco sugestões:

- Pai Rico, Pai Pobre

- Quem pensa enriquece

- Os segredos da mente milionária

- Casais inteligentes enriquecem juntos

- A mente acima do dinheiro

Pai Rico, Pai Pobre

A obra de Robert T. Kiyosaki e Sharon Lechter, é uma das mais vendidas e comentadas no mundo quando o assunto é educação e planejamento financeiro.

No livro, o autor conta a história de seu pai biológico, um homem que, apesar de ser honesto e inteligente, nunca conseguiu atingir a liberdade financeira.

Por outro lado, o pai de um amigo, que nunca concluiu o segundo grau, se torna o homem mais rico do Havaí. Esse é o pai rico que repassou grandes ensinamentos a Kiyosaki.

O livro é uma ótima pedida para quem deseja construir um patrimônio sólido. Nele o autor mostra como o conhecimento financeiro pode ajudar a resolver muitos problemas na vida cotidiana, como, por exemplo, como diferenciar um ativo financeiro de um passivo e como pagar menos impostos.

Quem pensa enriquece

O livro lançado por Napoleon Hill em 1930 ainda continua atual. Para entender porque muita gente quer ficar rica, mas poucas pessoas consegue, o autor da obra passou cerca de duas décadas estudando os segredos dos milionários.

Hill acompanhou de perto a vida de grandes personalidades como Henry Ford, Theodore Roosevelt, King Gillette e John Rockefeller. A partir de suas observações notou quinze características em comum entre eles, incluindo agilidade na tomada de decisões e persistência.

Quem pensa enriquece é considerado um dos best-sellers mais vendidos, com mais de 30 milhões de exemplares tendo sido vendidos em todo o mundo.

Os segredos da mente milionária

Na obra, o autor T. Harv Eker, nos faz pensar no que ele denominou de “o seu modelo de dinheiro”, um conjunto de crenças que um traz consigo desde a infância e que molda o nosso destino financeiro.

Nesse sentido, Eker mostra como alterar uma mentalidade destrutiva para o modelo de agir e pensar dos ricos.

Além disso, a obra como tem como um dos focos a simplificação: habilidade de reduzir gastos ao adotar um estilo de vida menos dependente de dinheiro.

O autor mostra que com menor nível de gastos é possível investir mais para alcançar os objetivos financeiros mais rápido.

Eker fala também sobre como fazer o dinheiro trabalhe você, tanto quanto você trabalha para ele e como atrelar seus rendimentos aos seus resultados – mais do que a quantidade de horas trabalhadas.

Casais inteligentes enriquecem juntos

Casais inteligentes enriquecem juntos é uma obra do autor Gustavo Cerbasi. O livro, sendo um best-seller inspirou a produção do filme“ Até que a sorte nos separe”.

Na obra, Cerbasi traz ensinamentos válidos para relacionamentos desde a fase do namorado até as bodas de ouro. O autor tem como foco, portanto, mostrar estratégias distintas que levem à formação de uma parceria inteligente no que tange à administração das finanças da família.

O livro aborda, entre outros tópicos, a importância do planejamento financeiro, planejamento de previdência privada e seguros. Além disso, ele fala sobre momento ideal para comprar uma casa e educação dos filhos.

A mente acima do dinheiro

Quando o assunto são problemas financeiros, Brad e Ted Klontz são experts em ajudar as pessoas. Os autores reuniram todas as suas experiências na obra, que aborda doze disfunções financeiras mais comuns, como infidelidade financeira, compulsão por compras, ou dificuldade em poupar.

O livro mostra que o dinheiro pode ser o motivo do estresse de muita gente, inclusive para pessoas com finanças equilibradas. Contudo, a obra é focada em quem pretende tomar melhores decisões financeiras e saber como lidar com os desafios do mundo das finanças.

Ainda ficou alguma dúvida sobre o tema planejamento financeiro? Deixe nos comentários abaixo.

Como fazer planejamento financeiro?

Existem vários passos para se tomar, como controlar os gastos pessoais, traçar metas de curto, médio e longo prazo, evitar gastos desnecessários no cartão de crédito, poupar sempre que possível e começar a investir (ainda que com pouco dinheiro no início).

O que é planejamento financeiro?

Planejamento financeiro é uma série de atitudes que uma pessoa pode fazer para melhorar a sua vida financeira, seja no controle de gastos, na possibilidade de ganhar mais dinheiro e nos investimentos feitos da maneira correta.

Como fazer planejamento financeiro para 2024?

Tendo em vista que 2024 tem tudo para ser um ano de juros menores, fique atento às oportunidades que surgiram na renda variável.

Com os juros em queda, muitos investidores vão procurar pela renda variável e isso pode gerar valorização em diversos tipos de ativos, como ações, fundos imobiliários e ETF. Na renda fixa também há oportunidade de ganhos, principalmente nas letras do Tesouro Direto prefixadas, uma vez que as taxas de juros futuras, possivelmente vão cair junto com os juros.

Com relação a gestão financeira, não se deixe iludir. Os juros menores podem impactar positivamente na redução dos encargos em alguns empréstimos e financiamentos, porém, as taxas das linhas de crédito brasileiras ainda são elevadas e devem ser evitadas.