Resultado da Via (VIIA3) surpreende, mas XP mantém recomendação neutra; entenda por quê

A Via (VIIA3) entregou ‘resultados sólidos’ no primeiro trimestre deste ano, segundo a XP. Mas, apesar do resultado, a perspectiva da corretora é de que no curto prazo a varejista deva enfrentar grandes desafios, frente a dinâmica de alta da inflação e das taxas de juros. No pregão desta terça-feira (10) as ações da varejista ficaram na ponta positiva do Ibovespa após o balanço, com 4% de alta no intradia, mas alguns minutos depois arrefeceram e reverteram para queda de 0,4%.

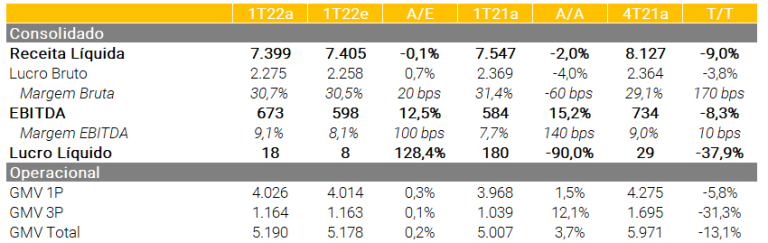

No resultado da Via, consta um lucro líquido contábil de R$ 18 milhões nos três primeiros meses deste ano. O lucro contrariou as estimativas dos analistas – que esperavam um prejuízo de R$ 112 milhões, segundo consenso compilado pela Bloomberg. Porém, a XP já previa um horizonte melhor do que a média para a dona da Casas Bahia e Ponto, com projeção de R$ 8 milhões de lucro – ou seja, o balanço da Via superou em 128% a estimativa dos analistas da corretora.

Mas, ainda que o balanço tenha ficado acima do esperado, a XP manteve a recomendação neutra, com preço-alvo de R$ 7 para as ações da Via, por “enxergar uma dinâmica de curto prazo desafiadora, frente a dinâmica de alta da inflação e das taxas de juros”.

Veja análise do balanço da Via no 1T22

Para os analistas Thiago Suedt, Danniela Eiger e Gustavo Senday a rentabilidade foi o principal destaque do resultado trimestral, e além disso o EBITDA Ajustado veio 13% acima do esperado, enquanto a margem EBITDA apresentou uma melhora de 1,4 p.p no comparativo anual.

“O GMV Total cresceu 3% A/A, com o GMV online crescendo +4%, impulsionado principalmente pelo canal 3P (+12%), enquanto o GMV das lojas físicas cresceu +3%, devido ao plano de expansão da companhia combinado com uma base de comparação mais fácil”, diz o relatório da corretora.

“Quanto à rentabilidade, a taxa de comissão foi de 9,6% (+2p.p A/A), a margem bruta se manteve estável, enquanto a margem EBITDA apresentou expansão de +1,4p.p A/A, com maior controle de despesas de vendas, gerais e administrativas. O lucro líquido foi de R$18mn, acima de nossas expectativas, explicado por resultados operacionais mais fortes que o esperado e subsídios fiscais, mais que compensando maiores despesas financeiras“, segue o documento.

No parecer, os analistas destacam outros “pontos interessantes” acerca do balanço financeiro da Via:

- A perda sobre a carteira ativa de crédito apresentou aumento A/A (+1,2 p.p, para 3,6%), mas apresentou queda de 0,4p.p T/T, enquanto a PDD apresentou queda tanto A/A quanto T/T (-1p.p e -1,1p.p, respectivamente)

- Os serviços financeiros continuam avançando, com a expansão da oferta de crédito pessoal (para R$~240mn), TPV total de R$11,3bi (nos últimos 12 meses) e uma carteira de crédito de R$5,2bi

- A geração de caixa positiva de R$55 milhões, explicada pela estratégia de redução de estoques

- A expansão das iniciativas logísticas, com a companhia antecipando o prazo de captura de sinergias com a CNT para 6 meses, ante 12 meses anteriormente

Desempenho de VIIA3

Somente nos últimos 30 dias os papéis VIIA3 caíram 23,8%, seguindo a tendência de baixa da varejista. Conforme citado pelos especialistas da XP, as ações da companhia têm sofrido com o cenário macroeconômico, que conta com uma inflação persistente e um ciclo de juros altista.

Além disso, a entrada de outros players internacionais no Brasil é citado por analistas como outro ponto negativo para o desempenho da empresa, podendo reduzir o seu market share.

Desde o início de 2022, as ações da Via já caíram 45,9%, fechando o pregão de segunda (9) – que precedeu a divulgação do balanço do 1T22 – a R$ 2,69. No acumulado de 12 meses, os papéis caem 74,6%.