SNID11 renova máxima histórica e paga 14% em dividendos

FI-Infra da Suno, o SNID11 vem renovando suas máximas históricas sucessivamente nos últimos pregões, ultrapassando os R$ 104 por cota logo no início de janeiro de 2024.

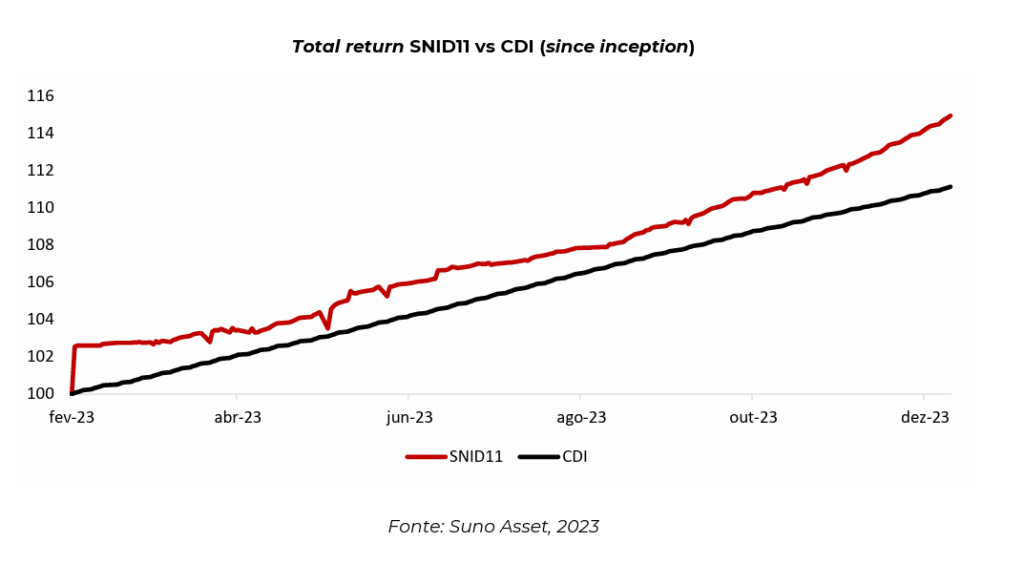

O SNID11 também tem conseguido entregar um patamar relevante de dividendos aos seus cotistas e manter a volatilidade controlada.

“Quando comparamos com os pares do mercado, tanto em performance como em dividendos, vemos que o SNID11 é o que tem menos volatilidade, e fica muito claro que o total return é bem estável, praticamente uma linha reta e crescente”, destaca Amanda Coura, Managing Director da Suno Asset.

Atualmente a carteira tem um carrego de CDI+2,6%, e os dividendos do SNID11 foram incrementados desde junho de 2023 – sendo elevados para R$ 1,15 por cota – deixando o dividend yield (DY) anualizado na casa dos 14%.

Com isso, o fundo segue entregando proventos relativamente elevados sem aumentar sua volatilidade – dado o teor da carteira, composta majoritariamente por debêntures incentivadas.

“Um dos pilares para termos renovado as máximas é essa estabilidade do portfólio, composto por dívidas, renda fixa, e com proteção do indexador”, explica Coura.

Além disso, vale destacar que o fundo segue com uma isenção de impostos que dá mais ganhos aos cotistas.

Isso porque atualmente a isenção contempla tanto os dividendos do fundo quanto os ganhos de capital – evitando que a tributação abocanhe uma fatia da performance.

Em termos de base de cotistas, o fundo beira os 5 mil investidores, conforme as informações mais recentes.

Um a cada quatro ativos da carteira do SNID11 é ligado à energia elétrica

Conforme o relatório gerencial mais recente do FI-Infra da Suno, 24,7% da carteira do SNID11 está atrelada ao setor de energia elétrica.

A gestão detalhou que em novembro – mês do relatório – não foram feitas movimentações no portfólio, deixando o fundo com 18 ativos ao fim do mês.

“Hoje, passados mais de 180 dias da data de sua primeira emissão de cotas, o fundo possui 73,7% do portfólio alocado em debêntures incentivadas, além de outros 21,5% alocados em debêntures não incentivadas e 7,8% em caixa/LFT”, destaca a Suno Asset.

“É importante ressaltar que não pretendemos indexar o portfólio do fundo ao IPCA, mesmo investindo em ativos incentivados que apresentam essa característica. Optaremos pelo hedge da carteira e swap de indexadores a fim de indexarmos majoritariamente a variação do fundo ao CDI”, segue.

Além disso, os ativos da carteira do fundo são bem rotulados pelas agências de classificação de risco.

Em termos de rating, o maior percentual alocado está entre ativos AAA e A+, no intervalo de melhores classificações de crédito para um ativo pela avaliação das instituições certificadoras.

As empresas que emitem os títulos de dívida contemplam nomes conhecidos e listados em bolsa, como Movida (MOVI3), Vamos (VAMO3), Enauta (ENAT3) e outras.

O que a Suno Asset fala sobre o momento atual

No último relatório gerencial, a gestora de recursos novamente chamou atenção para o impacto dos cortes sucessivos na taxa básica de juros, a Selic.

Contudo, ainda que esse movimento afete o carrego nominal do fundo, a performance tem aumentado.

“Mesmo com as quedas dos juros nos últimos meses o fundo tem conseguido entregar um resultado cada vez maior, quando comparado ao CDI, devido a parcela fixa da carteira, spread de crédito, que não se altera com o corte de juros”, diz a gestão.

A gestora aponta que o Brasil vive um momento a frente no ciclo monetário, onde o COPOM já está realizando cortes na taxa de juros, isso deve aliviar, no curto prazo, algumas empresas que vem sofrendo com as despesas financeiras.

“Porém mesmo com essa melhora o ciclo a frente é mais desafiador, desta forma estar posicionado em empresas saudáveis, com geração de caixa, bem geridas e com uma boa estrutura de capital pode ser o diferencial nos próximos anos”, completa a gestão que está a frente do SNID11.