SNCI11 capta R$ 83,1 milhões na 2ª emissão: o que esperar do fundo agora?

O fundo imobiliário Suno Recebíveis (SNCI11) finalizou sua segunda emissão de cotas e conseguiu um feito raro na indústria de FIIs neste momento: captou todo o montante inicial e ainda acionou o lote adicional, somando uma arrecadação de R$ 83,1 milhões, com 120% de aproveitamento na oferta.

Iniciada no final de fevereiro, a emissão de cotas do SNCI11 aconteceu em uma janela de emissões desafiadora para os fundos imobiliários – é que a alta dos juros diminui o apetite dos investidores pelos FIIs. Mas esse mesmo cenário de juros e inflação em alta favorece os rendimentos pagos no segmento dos “fundos de papel”, caso do Suno Recebíveis,

Nesta 2ª emissão, o SNCI11 conseguiu aumentar em 50% o seu tamanho, saindo de R$ 166,7 milhões de patrimônio líquido para R$ 250 milhões. Amanda Coura, líder de produtos estruturados da Suno Asset, conta que a demanda total que o fundo teve na rodada de Montante Adicional implicaria em um rateio total de 36% das cotas solicitadas.

Para atender os cotistas do público em geral do fundo, o time de gestão optou pela alocação discricionária e conseguiu aumentar o percentual de rateio para 51%.

“Entramos na oferta com dúvidas sobre a demanda dos investidores, devido à janela mais estressada de captação. Foi uma surpresa quando vimos o interesse de mais de 1 milhão de novas cotas na rodada adicional e de sobras”, diz Coura.

Atualmente, o SNCI11 conta com 19,7 mil cotistas. O patrimônio líquido está avaliado em R$ 165 milhões, com um portfólio composto por 20 Certificados de Recebíveis Imobiliários (CRIs). No último mês, o FII distribuiu R$ 1,40 por cota, equivalente a um dividend yield de 1,37% ao mês. Na taxa anualizada, o percentual de pagamento aos cotistas chega a 17,70%.

“Foi muito importante nesta emissão termos conseguido captar em um mercado particularmente difícil”, lembra Coura.

“Agora, vemos potencial para o fundo destravar valor e gerar mais liquidez no mercado secundário, o que é essencial para o crescimento do veículo”, acrescenta.

Estratégia de emissão do SNCI11

O FII Suno Recebíveis enfrentou um mercado avesso à emissão de cotas porque, neste momento, os FIIs estão competindo com a renda fixa em termos de rendimentos e a disputa é desafiadora.

“O investidor se sente mais seguro na renda fixa com o juros elevados e o cenário turbulento em que vivemos. É algo que acontece de forma automática no mercado”, analisa Coura.

Mesmo assim, a gestão do SNCI11 prosseguiu com a emissão de cotas por ser um movimento estratégico importante para o fundo e pelos FIIs de papel estarem em uma posição mais confortável dentro do panorama de fundos imobiliários no geral.

Segundo o último relatório gerencial do EQI Recebíveis Imobiliários (EQIR11), no período entre novembro de 2021 e fevereiro de 2022 foram concluídas 18 emissões de cotas, somando R$ 3,2 bilhões em captação.

Os “fundos de papel” totalizaram 80% dessas captações, “comprovando a resiliência do produto nesse momento de juros mais altos”, diz o documento.

Amanda Coura conta que a estratégia de gestão para o SNCI11 levou em consideração alguns fatores para conseguir seguir com uma oferta coerente com o que o fundo precisava e que fizesse sentido para os investidores. Com isso, foi escolhida a oferta restrita pelos seguintes pontos:

- favorecia os cotistas atuais do fundo;

- é uma oferta mais barata: só gerou R$ 0,25 de custo de emissão por cota;

- a conclusão é mais rápida e garante mais liquidez em um curto espaço de tempo.

Com isso, o objetivo do SNCI11 foi concluído: a captação foi acima do montante inicial, a demanda dos cotistas superou a oferta e o FII garantiu mais liquidez para a continuidade da sua estratégia de alocação. “Foi um sucesso e uma resposta ao nosso trabalho de transparência, estratégia e credibilidade para o fundo. Buscamos estar sempre alinhados com os investidores para oferecer segurança e muita clareza sobre o produto”, afirma a líder da Suno Asset.

O que esperar nos próximos meses

Com um portfólio bastante novo, recém-alocado após o IPO do SNCI11 realizado em outubro, a estratégia do fundo para os próximos meses é incrementar a carteira.

Diferentemente do ano passado, quando a taxa de juros fechou menor do que o acumulado da inflação em 12 meses, neste ano o inverso deve acontecer, com a Selic ao fim de 2022 mais alta do que o Índice Nacional de Preços ao Consumidor Amplo (IPCA).

“A carteira do SNCI11 deve estar preparada para essas mudanças no mercado. A inflação ainda não reagiu neste começo de ano, mas deve arrefecer com o aumento dos juros. Para acompanhar esse movimento, vamos calibrar o nosso portfólio”, diz Coura.

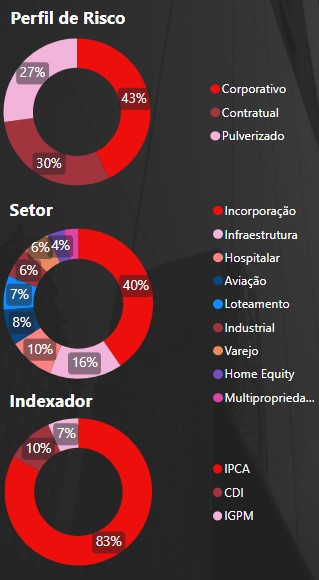

Atualmente, mais de 80% dos CRIs que estão no portfólio do Suno Recebíveis estão indexados ao IPCA. Nos próximos dois, três meses, a gestão do fundo planeja equilibrar esse percentual com mais dívidas atreladas ao Certificado de Depósito Interbancário (CDI).

Está nos planos da equipe que grande parte dos ativos alvos sejam primários, ou seja, estruturados pela própria Suno Asset. “Quando fazemos esse processo do zero, da análise inicial até a emissão da dívida, é possível calibrar melhor o risco e o retorno dos títulos, o que é mais interessante para os nossos cotistas e nosso portfólio”, garante Coura.

Mas, enquanto as alocações passam por análise e processo de estruturação, o dinheiro arrecadado na segunda emissão do SNCI11 não fica parado. A estratégia da gestão é manter o capital em operações compromissadas, para garantir a rentabilidade em todas as etapas.