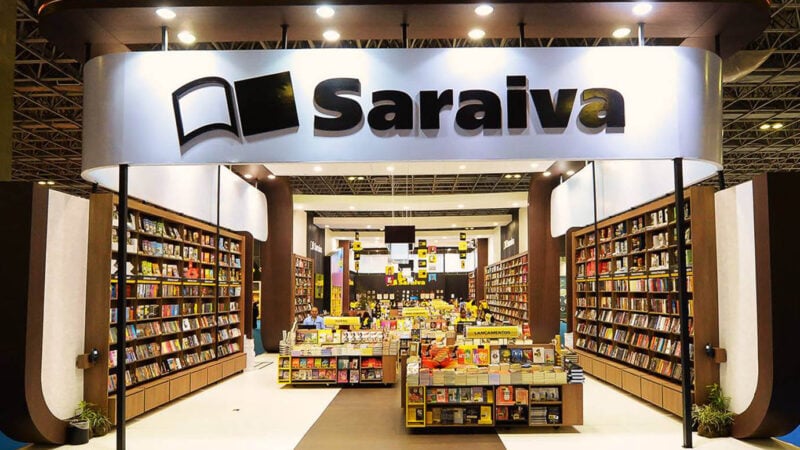

A assembleia que decidirá sobre a recuperação judicial da Livraria Saraiva (SLED4) foi adiada pela quinta vez nesta terça-feira (26) após mais de 70% de seus credores aprovarem. As informações são do jornal “O Globo”.

A Saraiva alegou precisar de mais tempo novamente, sob o argumento de que irá ajustar ainda seu plano de recuperação. A nova assembleia está marcada para 26 de fevereiro deste ano.

A rede de livrarias aprovou no ano passado seu plano de recuperação judicial, no entanto, suas operações foram prejudicadas pela pandemia do coronavírus (Covid-19). O que levou a empresa a tentar uma nova negociação com os credores na tentativa de aprovar um novo desenho que seja viável.

De acordo com o jornal, as opções da Saraiva são:

- Vender apenas seu site, por valor mínimo de R$ 150 milhões;

- Vender o site e algumas lojas, a critério do comprador, em pacote sem valor pré-determinado;

- Vender grande parte de suas lojas por no mínimo R$ 189 milhões, e quem comprar o site poderá licenciar a marca para operar o e-commerce.

As dívidas da livraria somam cerca de R$ 600 milhões. Além disso, vale ressaltar que na virada do ano, Deric Guilhen foi substituído interinamente por Marcos Guedes, diretor executivo da KR Capital.

Saraiva fecha mais lojas e divulga plano para evitar falência

A Livraria Saraiva divulgou em outubro de 2020 sua nova proposta de alteração ao plano original de recuperação judicial. O plano anterior previa a divisão da operação remanescente da empresa em três unidades produtivas isoladas (UPI), que seriam colocadas à venda para possíveis interessados, ao passo que a nova proposta é de que a companhia se desfaça de apenas de uma das unidades.

De acordo com a Saraiva, os recursos levantados serviriam para abater parte da dívida ou para manter o que sobrar da rede, sejam lojas físicas ou o site.

Em agosto de 2020, as dívidas da Saraiva alcançaram R$ 329,9 milhões, sendo R$ 156,7 milhões com bancos e instituições de crédito. O Banco do Brasil (BBAS3) é o seu maior credor, com 85% desse montante para bancos, enquanto o Itaú Unibanco (ITUB4) detém outros 10,6%.

Notícias Relacionadas