Fundos de crédito privado não são para reserva de emergência, veja por quê

A taxa básica de juros (Selic) voltou a subir e junto com ela o brilho no olhar do investidor para os ativos de renda fixa. Os fundos de crédito privado se tornam cada vez mais atrativos, mas muitos investidores deduzem que, por ser um ativo de renda fixa, ele não oferece risco. Com isso, alocam sua reserva de emergência ali. Porém, o gestor da Integral Investimentos, Marcos Lorio, não indica os fundos para esse tipo de investimento.

Os fundos de crédito privado investem em títulos de renda fixa como debêntures, Certificado de Recebíveis do Agronegócio (CRA), Certificados de Recebíveis Imobiliários (CRI) entre outros ativos e, muitos são mais rentáveis que os títulos públicos, embora tenham mais riscos.

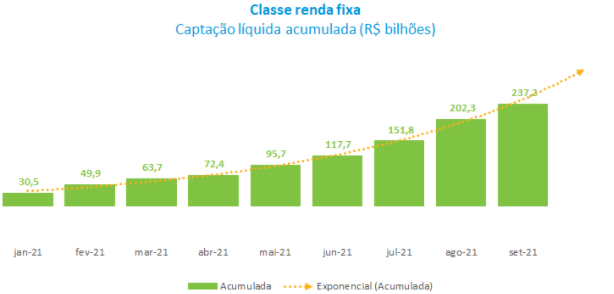

Para se ter uma base da atratividade, segundo a Anbima, os fundos de investimentos registraram captação líquida de R$ 22,1 bilhões em setembro, acumulando no ano saldo de R$ 390,6 bilhões. A renda fixa apresentou a maior captação mensal (R$ 34,9 bilhões) entre as classes e vem mantendo os maiores resultados ao longo do ano, veja o gráfico da Anbima abaixo:

De acordo com o Lorio, os fundos que estão chamando a atenção do investidor são aqueles que possuem liquidez diária, conhecidos como D+0 (pode ser resgatado no mesmo dia) e D+1 (pode ser resgatado em um dia útil após a solicitação).

No entanto, foram os mesmos que sofreram mais com a crise de liquidez no ano passado, isso porque o gestor desse fundo acaba tendo que vender o ativo de forma rápida para atender aos pedidos de resgate dos cotistas, o que pode acabar em prejuízo.

E é por essa razão que o ativo não deve ser considerado uma alternativa para reserva de emergência, já que possui riscos e volatilidade.

É válido lembrar que 2020 foi um período difícil para esta indústria, que teve resgates na casa dos R$ 94,7 bilhões.

“A gente entende o investidor preferir prazos mais curtos ainda mais no momento como esse, que estamos vendo uma elevação do risco macroeconômico. Só que a gente entende que os fundos de crédito privado têm o risco de mercado e têm um certo risco de liquidez “, disse o gestor.

Por esse motivo, a Integral Investimentos tem preferência por fundos de crédito privado que tenham prazos mais longos, para caso um investidor ou vários peçam resgates, o gestor tenha mais tempo para decidir melhor o que vai fazer para fornecer o resgate que foi solicitado.

Portanto, segundo o gestor, o fundo de crédito privado é indicado para o investidor que deseja tirar um pouco da volatilidade da carteira, visto que é um fundo menos volátil quando comparado com os fundos de multimercados, de ações e outros.

“A classe de crédito tem que ser encarada como uma classe que tem risco também. Os investidores que queiram investir sua reserva em liquidez não devem investir em fundos de crédito, eles devem, logicamente, investir nesses fundos, mas entendendo que há um risco de liquidez”.

Fundos de crédito privado da Integral têm resgates mínimo de 30 dias e combinação entre high grade e yield

A Integral oferece três tipos de fundos com graduações de riscos diferentes e resgates mínimo de 30 dias.

O primeiro fundo é destinado para o investidor em geral com o prazo D+30. Essa carteira é concentrada em emissões de ativos de grandes empresas que possuem maior qualidade, menor risco e menor potencial de retorno (conhecidas como high grade). Grande parte dos ativos são debêntures de companhias conhecidas e letras financeiras.

O segundo fundo é para o investidor qualificado, ou seja, aquele que possui investimentos financeiros em valor superior a R$ 1 milhão. O prazo é de 90 dias (D+90) e a promessa é de um retorno um pouco maior com uma carteira de empresas high grade, mas também com um ativos de riscos (high yield). Parte dos ativos são debêntures de grandes companhias mas também pode ter até 40% de exposição a FIDCs, CRIs e CRAs.

O terceiro é para investidor qualificado, com prazo D+90, e tem uma carteira apenas com créditos estruturados (FIDCs) que vai de empresas conhecidas como também não tão conhecidas como startups ou companhias que ainda estão começando no mercado. É esperado dessa carteira um retorno ainda maior do que no segundo fundo.

É válido lembrar que o Fundo de Investimento em Direito Creditório (FIDCs) tem relação com parcelas de cartão de crédito, cheques e aluguéis que uma empresa tem a receber. São dívidas convertidas em títulos, repassados a terceiros, por meio de securitização.

“A gente sempre tenta fazer esse mix nos fundos de crédito privado entre high grade e high yield para entregar um investimento interessante para o investidor.”