Rede D’Or (RDOR3) cai por nove pregões seguidos: o que está acontecendo com a ação?

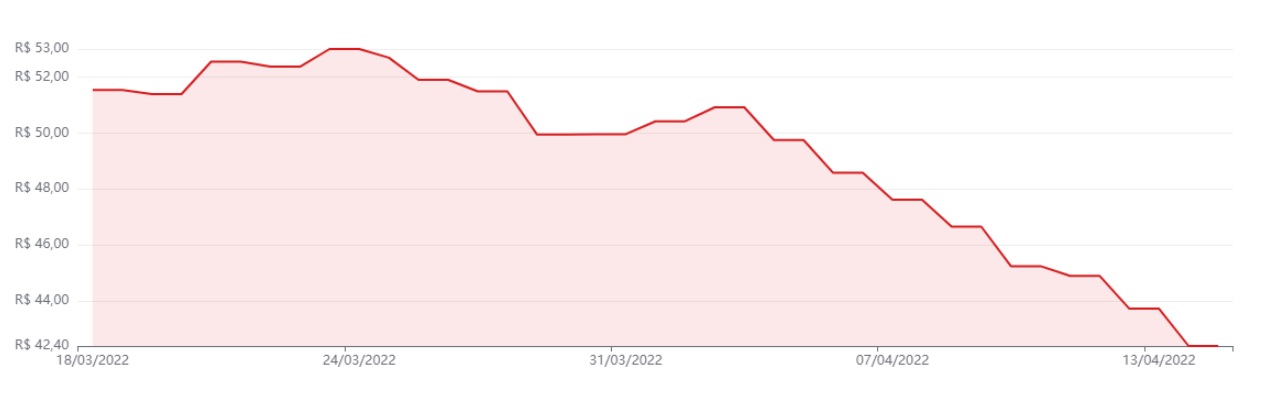

Há 9 pregões consecutivos as ações da Rede D’Or (RDOR3) caem na bolsa, ficando cotadas a R$ 42,44, baixa de 0,07%, ao final do pregão desta segunda-feira (18).

No acumulado dos últimos 30 dias, foram 18% de baixa e, se considerados os últimos seis meses, 35% de retração na cotação de RDOR3. Segundo um relatório divulgado nesta segunda (18) pelo BTG Pactual, as ações estão sendo pressionadas por vários fatores, que incluem o cenário macroeconômico e a dinâmica causada pela troca de ações com a SulAmérica (SULA11), depois que as empresas anunciaram uma integração.

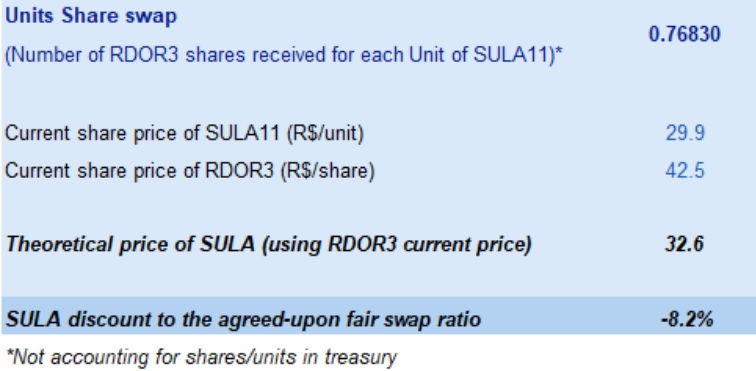

Isso porque as ações da SulAmérica ainda estão sendo negociadas com um desconto de cerca de 8% em relação às da Rede D’Or.

“Nós preferimos comprar SULA11 porque é uma maneira mais barata de se expor à RDOR3”, afirmou o relatório.

Também pesaram sobre os papéis da Rede D’Or fatores macroeconômicos, como a inflação dos Estados Unidos mais alta do que o esperado em março.

“Acreditamos que a recente liquidação (o RDOR3 caiu 15%) foi impulsionada principalmente por fatores macro (impressão do CPI alta para março decepcionado, sugerindo que o pico das taxas de juros deve levar mais do que o esperado para retroceder)”, dizem os analistas do BTG.

Em meados de fevereiro, foi anunciada a compra da SulAmérica. Na ocasião, as ações da Rede D’Or subiram 13% entre os dias 21 e 23 de fevereiro. A operação envolve troca de ações: acionistas receberão novas ações ordinárias de emissão da Rede D’Or em troca das ações ordinárias ou preferenciais da SulAmérica.

A Sasa, holding que controla a SulAmérica, será extinta, e a SulAmérica vai deixar de ser listada na Bolsa. Seus acionistas vão migrar para a base acionária da Rede D’Or, que permanecerá uma companhia aberta listada no Novo Mercado.

Confira abaixo a tabela com a relação de troca prevista na operação.

Na última quinta-feira, os conselhos de administração das duas empresas aprovaram o negócio. A decisão já era amplamente esperada, e deve passar pelo crivo das autoridades reguladoras (como o Cade).

Apesar da queda recente nos papéis, os analistas do BTG Pactual veem uma melhor perspectiva para o negócio. “Em nossa opinião, o movimento é positivo para a Rede D’Or, marcando uma grande e oportuna mudança em sua estratégia. Sinergias devem ser capturada em várias frentes”, diz o relatório mais recente do BTG.

Para o banco de investimento, contudo, a sinergia contempla:

- Aumento na participação da carteira da RDOR na carteira médica da SULA

- Melhores condições de custo para SULA (por meio de compras superiores, por exemplo), portanto, potencialmente reduzindo sua MLR (que obviamente depende da melhora gradual da pandemia)

- Eliminação de impostos desnecessários pagos no faturamento da SulAmérica

- Ganhos de participação de mercado da SULA11 com apoio dos hospitais de alta qualidade da Rede D’Or

- Estrutura de capital mais eficiente, já que a RDOR deve ter vantagem de seus ativos imobiliários para ajudar a atender aos requisitos regulamentares de solvência da SulAmérica

- Um enorme banco de dados que reúne informações de ambas as empresas que podem ser utilizadas para fins estratégicos

‘Comprar SulAmérica é comprar Rede D’Or por um preço menor’

Segundo o BTG, a Rede D’Or segue “bem posicionada como sempre” para se consolidar o mercado brasileiro de saúde. Por conta disso, a casa reitera recomendação de compra – mas com uma ressalva.

Ainda assim, a preferência é pela adquirida: “Apesar de ter caído nas últimas semanas, as ações da SulAmérica também estão descontadas para a relação de troca justa acordada”, diz a casa.

Além disso, os múltiplos elevados dos papéis da companhia de saúde – que vêm desde o IPO- tendem a gerar cautela nos investidores, segundo Ricardo Franca, analista da Atlas One.

“Pela sua natureza de forte crescimento, os múltiplos que Rede D’Or negociam desde seu IPO são significativamente acima da média de mercado e que causam desconforto para investidores que olham em um horizonte mais curto”, afirma o especialista.

Franca também ressalta que a Rede D’Or tem uma estratégia agressiva de crescimento (tanto orgânica quanto inorganicamente). Com isso, a empresa investe pesado em seu negócio para no futuro coletar um maior volume de geração de caixa. Para o analista da Atlas One, isso significa a empresa necessariamente precisa acessar o mercado de capitais com regularidade.

“Em um momento em que o custo de capital encarece, normalmente dois eventos são consequência direta: as despesas financeiras aumentam, pesando nos resultados de curto-prazo e gerando revisões negativas nas estimativas e uma compressão no múltiplo que a companhia é negociada acontece fruto de uma taxa de desconto maior (taxa livre de risco aumentou e impulsiona as taxas de descontos de ativos)”, completa.

Goldman Sachs vê RDOR3 a R$ 69

No seu parecer mais recente, também desta segunda (18), o Goldman Sachs reiterou sua recomendação de compra para os papéis da Rede D’Or após a luz verde das assembleias. A recomendação da casa é de compra, mirando R$ 69 nos próximos 12 meses.

Apesar disso, o banco vê “riscos regulatórios”, já que após a aprovação a transação fica a mercê das aprovações da Cade (regulador antitruste), ANS (regulador privado de saúde), Susep (regulador dos seguros) e o Banco Central do Brasil. O cronograma para a decisão final ainda não foi revelado.

“Vemos problemas potenciais limitados que poderiam impactar negativamente a aprovação final da combinação de negócios pelas entidades governamentais acima mencionadas. Notamos que as operações da RDOR3 e da SULA11 são complementares, e nossa análise sugere que não há sobreposição operacional dos entidades, além da participação de 29% da RDOR no plano de saúde administrador Qualicorp (QUAL3)“, diz o relatório do Goldman Sachs.

“Além disso, não houve nenhuma declaração oficial por parte de qualquer equipe de gestão para indicar a proposta de criação de um posto de estrutura de serviços de saúde verticalmente integrado conclusão do negócio, o que achamos que poderia mitigar as preocupações potenciais do regulador de concentração vertical”, frisam os analistas da casa.

A casa vê um horizonte promissor apesar de riscos regulatórios. Para os analistas, o preço-alvo de R$ 69 se dá com um custo de capital médio estimado em de 9,4% e um crescimento anualizado na casa de 5%.

“Acreditamos que a trajetória sólida da empresa, a execução de alto nível e vantagem competitiva em escala levam a um ótimo posicionamento no segmento hospitalar”, diz o Goldman Sachs sobre a Rede D’Or.