Radar: dividendos do Banco do Brasil (BBAS3), indicação de CEO da Petrobras (PETR4) é questionada na Justiça e ações da Cogna (COGN3) sobem

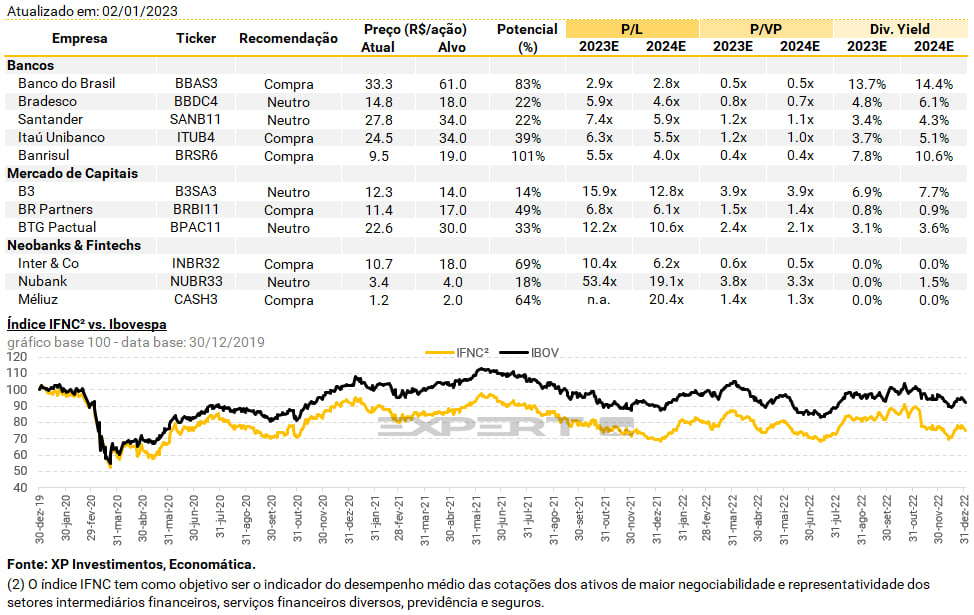

O Banco do Brasil (BBAS3) pagará proporcionalmente o maior volume de dividendos (dividend yield, ou DY) entre os bancos em 2023 e em 2024, segundo projeções dos analistas da XP Investimentos.

A expectativa é de que o os dividendos do Banco do Brasil fechem este ano em 13,7% e o ano que vem em 14,4%.

Segundo o Status Invest, o yield de BBAS3 é de 12,7% atualmente, considerando a cotação das ações na casa dos R$ 32 e os R$ 4,17 pagos em dividendos por ação ordinária nos últimos 12 meses.

Atualmente a recomendação dos analistas da XP é de compra para as ações do Banco do Brasil, com preço-alvo de R$ 61 para o fim deste ano.

O último parecer dos especialistas foi no dia 30 de dezembro, após a indicação de Tarciana Medeiros para presidir a companhia.

A indicação que fora anunciada pelo Ministro da Fazenda, Fernando Haddad foi “vista como positiva” pelos especialistas.

“A longa e renomada experiência da Sra. Medeiros no banco (incluindo diversas áreas do segmento de banco de varejo e seguros) combinada com suas qualificações em tecnologia e análise de dados devem levar o banco a manter seus investimentos em inovação e tecnologia, bem como sustentar sua eficiência operacional”, dizem os analistas da XP.

“Embora ainda estejam pendentes novos anúncios relacionados às operações do banco, o que pode continuar pressionando a ação no curto prazo, acreditamos que seus resultados devem continuar fortes no próximo ano e vemos seu valuation como atraente”, seguem.

Além do Banco do Brasil, confira outros destaques desta quinta-feira:

Petrobras (PETR4): indicação de Jean Paul Prates à presidência é questionada e vai parar na Justiça

A indicação do senador Jean Paul Prates (PT) para a presidência da Petrobras (PETR4) virou caso de Justiça. Nesta quarta (4), o vereador de São Paulo Rubinho Nunes, do União Brasil, decidiu entrar com uma ação popular em regime de urgência, na Justiça do Distrito Federal, contra a nomeação do petista. Para o político paulista, essa decisão do governo Lula fere o que está determinado na Lei das Estatais.

“Prates disputou as eleições em 2020, então não cumpre o período de quarentena de 36 meses que deveria cumprir. Por esse motivo, a gente pede liminarmente que seja afastada a nomeação dele”, explica Nunes ao Suno Notícias.

Nunes é advogado. Um dos cofundadores do Movimento Brasil Livre (MBL), ele deixou o MBL em outubro. A ação do vereador na Justiça do DF também cita o ministro de Minas e Energia Alexandre Silveira, senador pelo PSD-MG, que indicou Prates à Petrobras.

Jean Paul Prates se candidatou à prefeitura de Natal (RN) em 2020. Pela regra em vigor, pessoas que ocuparam estrutura decisória de partido ou estiveram presentes em campanhas eleitorais só podem ocupar cargos de presidência ou direção de empresas públicas após uma quarentena de 36 meses.

Em dezembro de 2022, a Câmara dos Deputados aprovou uma mudança na Lei das Estatais, que diminui esse período para 30 dias. Contudo, esse ajuste só entra em vigor após a aprovação no Senado e a sanção presidencial.

Além de beneficiar Prates, a alteração possibilita que Aloizio Mercadante (PT) assuma o comando do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), outra indicação presidencial.

Em dezembro, Nunes também havia entrado com uma ação na 5ª Vara Federal do Distrito Federal contra a indicação de Mercadante, por também estar, segundo ele, em desacordo com a Lei das Estatais.

Na petição sobre Prates, Nunes pede que o poder judiciário suspenda a nomeação do senador e que o Ministério Público Federal seja intimado a tomar as medidas cabíveis perante o caso.

Prates na Petrobras

Na terça (3), o Ministério de Minas e Energia (MME) encaminhou a indicação de Prates para a estatal.

“De acordo com o ofício, o nome do senhor Jean Paul Terra Prates foi encaminhado à Casa Civil da Presidência da República, conforme dispõe o Decreto 8.945, de 27 de dezembro de 2016, e tão logo a documentação seja analisada e retorne ao Ministério das Minas e Energia, será encaminhada à Petrobras”, comentou a Petrobras em nota.

Além do imbróglio jurídico sobre a Lei das Estatais, a indicação de Prates precisa passar pelo processo de governança interna da petroleira.

Cogna (COGN3): ações sobem mais de 4% hoje; entenda por quê

As ações da Cogna (COGN3) subiram acima de 4% no pregão na Bolsa de Valores Brasileira, nesta quarta-feira (4), cotadas a R$ 2.

Em semana volátil, as ações da Cogna caíram 4,8% na terça-feira (3), cotadas a R$ 1,95. Segundo Rafael Barros, analista da XP Investimentos, o sobe e desce do papel e do mercado financeiro é resultado dos discursos do novo governo, liderado por Luiz Inácio Lula da Silva (PT).

Na segunda-feira (2), o novo ministro da Educação, Camilo Santana, assumiu o cargo e afirmou que pretende reverter os danos educacionais provocados pela pandemia no Brasil. Disse ainda que a alfabetização na idade adequada é a prioridade.

Além disso, o político trouxe alerta para a última avaliação, feita pelo Saeb (Sistema Nacional de Avaliação da Educação Básica). O estudo detalhou que uma em cada três crianças é alfabetizada na idade certa no Brasil.

A “idade certa” para a alfabetização ocorre por volta dos seis anos, de acordo com a Base Nacional Comum Curricular (BNCC).

Na terça-feira (3), o Santander divulgou um relatório analisando as companhias do setor de educação, incluindo a Cogna. Na visão dos analistas do banco, 2023 será mais um ano de desafios para essas companhias, com os ventos macroeconômicos – inflação alta, juros elevados -, soprando contra.

O potencial catalisador que pode levar a uma reclassificação do setor são as possíveis mudanças no programa de financiamento do governo (FIES), que o expandiria e tornaria menos restritivo.

“Acreditamos que o ensino a distância (EAD) e premium (incluindo Medicina) continuam sendo os melhores da categoria”, destacam os analistas. A top pick do setor para o banco de investimentos é a Yduqs (YDUQ3), com o preço-alvo de R$ 25.

Depois disso, há preferência, respectivamente, por Cruzeiro do Sul (CSED3), Ânima (ANIM3) e Ser Educacional (SEER3), todos com recomendação de “outperform”, equivalente a “compra”.

Para Cogna, a recomendação é “neutra”, com o preço-alvo de R$ 2,50. Os analistas acreditam que a companhia chegou “atrasada para a festa” e a única maneira crescer significativamente é por meio de M&A (fusões e aquisições).

Embora a alavancagem da Cogna esteja “sob controle”, os analistas preveem que a empresa provavelmente continuará focando na gestão de caixa e evitará fusões e aquisições no curto prazo.

Gol (GOLL4) estima queda de R$ 2,30 por ação no 4T22; projeções dividem analistas

A Gol (GOLL4) anunciou ontem (3) as projeções sobre seu desempenho operacional no quarto trimestre de 2022. Entre os destaques, está a estimativa de prejuízo por ação de R$ 2,30. Diante desse cenário, analistas do mercado se dividiram: o Itaú BBA recomenda cautela, enquanto o Goldman Sachs (GSGI34) reiterou a compra de papéis da Gol.

De acordo com as projeções da Gol enviadas ao mercado, a aérea estima que, entre outubro e dezembro, tenha obtido um Ebitda (lucros antes de juros, impostos, depreciação e amortização) de aproximadamente R$ 3,6 bilhões, alta anual de 20%.

Já a receita unitária de passageiros da Gol (PRASK) também pode ter crescido 20% em relação ao mesmo período do ano anterior. Além disso, a companhia destaca que a demanda (RPK) deve subir 27% e capacidade (ASK), 31% no 4T22 em relação ao mesmo período de 2021.

“[A alta foi] impulsionada pela recuperação contínua na demanda de viagens de lazer combinada com um aumento em viagens internacionais”, explica a Gol.

Itaú BBA continua cauteloso com as ações da Gol

Diante dos números apresentados, o Itaú BBA manteve recomendação neutra de compra de ações da Gol com preço-alvo de R$ 22. Segundo os analistas Daniel Gasparete, Gabriel Rezende e Luiz Capistrano, o Ebitda apresentado ficou abaixo do esperado, assim como a deterioração na alavancagem da empresa.

Apesar disso, o banco apontou que alguns dados positivos também foram apresentados — como a alta de 6% nas passagens em relação ao terceiro trimestre.

“O rendimento implícito sugere que os preços das passagens aéreas subiram 6% na comparação com o trimestre imediatamente anterior e 24% em relação ao mesmo período do ano passado, reforçando nossa visão de que o setor está conseguindo ser racional na precificação.”

Goldman Sachs recomenda compra

Já o

Goldman Sachs manteve a recomendação de compra das ações da Gol, com um preço-alvo de R$ 14,90. Segundo o banco, “as projeções da aérea indicam que ela tem conseguido repassar seus custos e elevar gradualmente sua lucratividade”.

Bruno Amorim, João Frizo e Guilherme Costa Martins, analistas que assinam o relatório, também destacam que a expansão das receitas unitárias, no comparativo anual, reforça a habilidade da Gol em transferir o impacto do aumento do combustível de aviação nas despesas aos preços das passagens.

Otimismo para 2023

A Gol disse estar otimista com este ano. Divulgadas hoje, as projeções da Gol para 2023 estimam uma receita líquida de R$ 20 bilhões neste ano. O valor apontado representa um crescimento de 31,5% sobre a projeção de faturamento de R$ 15,2 bilhões em 2022.

Além disso, a companhia aérea espera gerar um lucro por ação diluído estimado em R$ 0,30 (ou US$ 0,20), representando aproximadamente R$ 130 milhões. Os números vão contra o prejuízo por ação de R$ 4,60 projetado em 2022 (ou US$ 2,30), em cerca de R$ 2 bilhões.

Ainda para 2023, a companhia projeta que seus resultados terão incluídos também R$ 450 milhões da reincorporação da Smiles e R$ 400 milhões das aeronaves Max adicionais na frota. Ao todo, a Gol espera operar entre 118 e 122 aeronaves neste ano.

Sabesp (SBSP3): chance de privatização diminui após mudanças nos ministérios, diz Genial

As chances de privatização da Sabesp (SBSP3) – assim como as da Sanepar (SAPR11) e da Copasa (CSMG3) – diminuíram, segundo analistas, com as recentes mudanças regulatórias no segmento de saneamento. Houve alterações nas atribuições da Agência Nacional de Águas (ANA), que agora ficará sob o guarda-chuva do Ministério do Meio Ambiente.

Com isso a tese de investimento para Sabesp, Sanepar e Copasa ‘sai enfraquecida’.

Entre as três, a Genial tem recomendação de compra somente para as ações da Copasa, cujo preço-alvo é de R$ 20.

A recomendação da Genial é neutra para a SBSP3 e SAPR11, com preço-alvo de R$ 58 para a empresa paulista e R$ 24 para a companhia paranaense.

“Vemos as teses de privatização das empresas de saneamento sob nossa cobertura (Sabesp, Copasa e Sanepar) enfraquecidas. Essa leitura é preliminar e a própria alteração via medida provisória faz com que o Congresso tenha que ainda chancelar eventuais atribuições da agência”, analisa Vitor Sousa.

Segundo a Genial, caso a ANA mude de fato suas atribuições, haverá um desgaste do marco regulatório do saneamento básico. Com isso, ocorrerá uma diminuição do apetite do capital privado por novas oportunidades no segmento.

O impacto prático seria uma menor atratividade para os governos estaduais em realizar a privatização de empresas como Sanepar e Sabesp.

“Em nossa leitura, os governadores podem optar por não privatizar as empresas estaduais por julgar que o preço a ser pago por esses ativos em um possível leilão vá ser pouco atrativo tendo em vista as alterações do Marco do Saneamento e o desinteresse que isso poderia ocasionar. Ou seja: pode ter a redução pelo interesse em privatizar a Sabesp, Sanepar e Copasa”, diz a Genial.

“Mencionamos inclusive o leilão da Corsan, que se materializou com apenas um consórcio interessado e praticamente sem prêmio em relação ao valor mínimo estabelecido tendo em vista o fluxo de notícias negativo referente ao governo de transição e suas ideias relacionadas ao marco do saneamento”, segue.

Apple (AAPL34) derrete US$ 1 trilhão em valor de mercado em um ano; saiba os motivos

As ações da Apple (AAPL34) derreteram US$ 1 trilhão na Nasdaq nos últimos doze meses. Os investidores temem novas interrupções nas fábricas da companhia na China, o que prejudica a produção dos aparelhos eletrônicos. O cenário macroeconômico também é apontado como um dos motivos desta queda.

De acordo com um levantamento feito pelo Financial Times, as ações da Apple recuaram 27% nos últimos doze meses. Em janeiro de 2022, a empresa havia se tornado a única empresa a alcançar o valor de mercado de US$ 3 trilhões.

Já na última terça (3), os papéis foram cotados a US$ 1,9 trilhão na Nasdaq, ponto mais baixo desde junho de 2021.

Mesmo com os números negativos, o resultado não foi tão ruim quando comparado com as demais empresas de tecnologia: o índice Nasdaq Composite, composto por ações deste setor, recuou 33% no mesmo período.

Segundo o Status Invest, as BDRs da Apple também derreteram. Nos últimos doze meses, os papéis operados com o ticker AAPL34 na B3 caíram 31,29%.

Ao longo da pandemia da Covid-19, o negócio co-fundado por Steve Jobs (1955-2011) teve um forte desempenho, com 14 trimestres consecutivos de crescimento. Até setembro do ano passado, a empresa tinha atingido um lucro líquido de quase US$ 100 bilhões e uma receita recorde de US$ 394 bilhões.

Apple: O que explica a queda?

Contudo, mesmo com os números recordes, essa queda da Apple é reflexo de uma cautela do mercado, tendo em vista que os investidores lidam com uma inflação alta, uma recessão iminente e uma mudança súbita na política monetária global, que vinha nos últimos anos com taxas de juros em patamares muito baixos.

Somado a esse cenário macroeconômico, a Apple viveu um caos nos últimos meses com interrupções significativas na montagem dos iPhones na fábrica chinesa administrada pela Foxconn, sua maior montadora.

“A situação atual da Covid-19 na China é a maior incógnita para os resultados operacionais da Apple no ano calendário de 2023″, detalhou Tom Forte, analista da DA Davidson & Co, ao citar o aumento de casos de infecções no país nas últimas semanas.

A partir desse cenário delicado, os analistas reduziram as suas previsões para o resultado do quarto trimestre de 2022 da Apple, com projeções de queda de 8% no lucro líquido.

BlackRock aumenta participação na BRF (BRFS3); gestora passa a ter 5,3% da empresa

A BlackRock aumentou sua participação na BRF (BRFS3). Em comunicado enviado à Comissão de Valores Mobiliários nesta quarta (4), a empresa alimentícia informou que a maior gestora de recursos do mundo passa a conta com 5,279% das ações ordinárias do negócio.

Segundo o informe, a operação foi realizada por meio da compra de 57 milhões de ações da BRF pela gestora, divididas em 54,4 milhões de ações ordinárias e 2,7 milhões de American Depositary Receipts (ADRs) da companhia que controla as marcas Perdigão e Sadia.

Além disso, a BlackRock conta com 669,8 mil instrumentos financeiros derivativos referenciados em ações

ordinárias com liquidação financeira, o que representa cerca de 0,061% do total de ações ordinárias emitidas pela BRF.

A gestora declarou que o objetivo dessa compra é “estritamente de investimento, não objetivando alteração do controle acionário ou da estrutura administrativa da companhia”.

No comunicado ao mercado, a BlackRock argumentou que não celebrou quaisquer contratos que regulem o exercício de direito de voto ou a compra e venda de valores mobiliários emitidos pela BRF.

No ano passado, a participação da gestora mundial na BRF tinha caído para 3,95%, devido ao aumento de capital social da empresa brasileira. Na época, o negócio de alimentos levantou R$ 5,4 bilhões para aumentar o capital em uma oferta subsequente de ações (follow-on).

Com essa operação realizada em 2022, R$ 4,9 bilhões foram destinados à formação de reserva de capital, com a emissão de 270 milhões de novas ações. Os R$ 500 milhões restantes foram direcionados ao capital social da própria BRF.

Multiplan (MULT3): vendas totais têm alta de 37% e somam R$ 20 bilhões em 2022

A Multiplan (MULT3) informou hoje (4) que as vendas totais dos shoppings de sua rede alcançaram R$ 6,3 bilhões no quarto trimestre, uma alta de 12,9% sobre o mesmo período de 2021. Já no acumulado do ano, a soma foi de R$ 20 bilhões — valor recorde e que representa alta de 37% em relação ao ano anterior.

Em documento encaminhado à CVM, a empresa explicou que o último trimestre de 2022 foi impactado pelos dois turnos das eleições e pelos jogos da Copa do Mundo. Desconsiderando esses eventos, que reduzem o movimento nos empreendimentos, o crescimento foi de 15,4%.

Por outro lado, a Black Friday e o Natal foram catalisadores para as vendas. As duas datas superam 2021 em 18,9% e 12,7%, respectivamente. “Desta forma, as vendas dos lojistas foram recorde na semana do Natal, no trimestre, e também no ano”, destaca o documento.

No critério mesmas lojas, os resultados das vendas da Multiplan do quarto trimestre de 2022 tiveram um aumento de 11,8%. Os segmentos de Serviços e Alimentação & Áreas Gourmet foram novamente os destaques, registrando altas de 22,3% e 17,4%, respectivamente.

Resultados prévios da Multiplan no acumulado do ano

As vendas totais da Multiplan somaram R$ 20 bilhões, novo recorde, superando em 37,1% o valor de 2021. Todos os shoppings do portfólio da Multiplan apresentaram crescimento de dois dígitos na mesma base de comparação.

O Morumbi registrou alta de 53,7% e o Vila Olímpia, 56,6%. O Park Jacarepaguá, que completou seu primeiro ano em 19 de novembro, registrou, em dezembro de 2022, vendas 34,6% superiores a dezembro de 2021. No conceito mesmas lojas, as vendas cresceram 34,5% em 2021 na comparação com 2021.

Cotação hoje

Nesta quarta-feira (4), as ações da Multiplan fecharam em alta de 1,70%, com papéis cotados a R$ 20,39. Já no acumulado dos últimos 12 meses, a valorização das ações está em 24,18%.

Do Banco do Brasil à Multiplan, essas foram as empresas que se destacaram hoje. Para ler todas as matérias clique aqui.