3ª queda seguida: Ibovespa cede 0,69%, aos 116,1 mil pontos; Méliuz (CASH3) perde 5%

BANCO INTER (BIDI11) DERRETE APÓS PRÉVIA / Petróleo dispara depois de tombo no dia anterior

O Ibovespa encerrou a terça-feira (12) em queda de 0,69%, a 116.146,86 pontos, a terceira retração consecutiva. Ficou bem mais perto da mínima (116.054,40), do fim da tarde, do que da máxima (118.615,38), no início da sessão, da qual saiu de abertura aos 116.963,38 pontos. Ainda fraco, na véspera de vencimento de opções sobre o Ibovespa, o giro financeiro ficou em R$ 24,7 bilhões. Na semana, o Ibovespa cede 1,84% e, no mês, 3,21%, colocando os ganhos do ano a 10,80%.

Em dia de nova leitura sobre a inflação ao consumidor nos Estados Unidos, e de comentários de Lael Brainard, integrante do board do Federal Reserve (Fed, o banco central norte-americano) a quem o mercado sempre escuta com atenção, o índice Bovespa devolveu os ganhos moderados vistos pela manhã e rateou no meio da tarde, acomodando-se a princípio perto da linha de estabilidade, depois mergulhando ao negativo enquanto os avanços tímidos em Nova York se transformavam também em perdas, em dia de boa recuperação para o petróleo.

A inflação, desta vez nos Estados Unidos, esteve mais uma vez no foco dos investidores. “O melhor que se pode dizer é que o núcleo do CPI nos EUA ficou abaixo do esperado, em ‘apenas’ 6,5% ao ano, maior alta desde agosto de 1982, e isso pode dar algum alívio aos mercados, que estavam se preparando para o pior cenário. O ponto principal agora é se a inflação atingiu o pico e, em caso afirmativo, em que ritmo ela cairá. Embora essa leitura provavelmente bloqueie ação mais agressiva do Fed no curto prazo, há alguma razão para acreditar que o CPI cairá o suficiente até o final do ano para evitar ação mais severa do Fed”, aponta em nota Matt Peron, diretor de pesquisa da Janus Henderson Investors.

A inflação ainda bem alta nos Estados Unidos, e o efeito que produzirá sobre o comportamento do Fed nos próximos meses, combina-se, no Brasil, à incerteza sobre a extensão do ciclo de alta da Selic, iniciado bem mais cedo do que nas economias centrais e que parecia, até há pouco, perto de conclusão – um consenso que parece ter ficado embaralhado recentemente, em contexto de inflação mais forte em economias como a americana, a chinesa e mesmo a europeia, sob pressão das commodities.

Aqui, “o IPCA de sexta-feira veio acima do esperado e foi natural a reação de Campos Neto presidente do BC, surpreso com a inflação e mais duro no comentário, no que fez bem. Mas acho que a Selic não vai além de 12,75%”, diz Daniel Miraglia, economista-chefe do Integral Group. “Vai ter efeito importante na inflação de abril e maio a queda do gás, da energia elétrica, e mesmo da gasolina, que pode cair mais para frente pelo comportamento do petróleo. Devem parar os integrantes do Copom um pouco nos 12,75% para ver e entender melhor, especialmente o que vai acontecer com as commodities, que têm causado essa alta”, acrescenta.

Nesta terça, Lael Brainard, do Fed, afirmou que a inflação continua “muito elevada” nos Estados Unidos, mas também notou que o índice de preços ao consumidor (CPI) de março, divulgado pela manhã, mostrou desaceleração “digna de nota” em seu núcleo – que expurga o índice de itens considerados voláteis, como alimentos e energia. Em entrevista virtual no evento Wall Street Journal Jobs Summit, a integrante do board do Fed não quis adiantar, contudo, se defenderá alta de 50 pontos-base na reunião de política monetária de maio. Mas observou que o BC americano conduzirá um aperto “metódico, com uma série de altas” nos juros.

No Brasil, segundo dados divulgados pelo IBGE, o volume de serviços caiu 0,2% na margem em fevereiro – em comparação a fevereiro de 2021, houve alta de 7,4%. “O resultado surpreendeu principalmente por um contraste pouco usual com os indicadores de mobilidade e com as sondagens do setor de serviços – ambas apontavam para um crescimento na margem”, observa em nota a Terra Investimentos.

Bolsas de Nova York

Os mercados acionários de Nova York abriram com ganhos, após a publicação do índice de preços ao consumidor (CPI, na sigla em inglês) dos Estados Unidos. Em meio a declarações do Federal Reserve (Fed), houve perda de fôlego no início da tarde e os índices atingiram adiante mínimas no dia, terminando a terça-feira em terreno negativo, sem muito impulso.

- Dow Jones cai 0,26% (34.219,89 pontos);

- S&P 500 recua 0,34% (4.397,35 pontos);

- Nasdaq perde 0,30% (13.371,57 pontos).

O dólar à vista fecha em baixa de 0,29%, a R$ 4,6767, depois de oscilar entre R$ 4,6229 e R$ 4,6954.

O petróleo fechou em alta de mais de 6% nesta terça-feira, impulsionado pelas incertezas sobre as negociações do acordo nuclear no Irã, alívio das restrições contra a covid-19, em Xangai, na China, e pela divulgação de relatórios da Organização dos Países Exportadores de Petróleo (Opep) e do Departamento de Energia (DoE) dos EUA.

O contrato do WTI para maio fechou alta de 6,69% (US$ 6,31), a US$ 100,60 o barril, na New York Mercantile Exchange (Nymex). Enquanto isso, o Brent para junho subiu 6,25% (US$ 6,16), a US$ 104,64 o barril, na Intercontinental Exchange (ICE).

O contratos mais líquido do ouro fechou em alta nesta terça, em uma sessão na qual o metal foi impulsionado por um recuou nos rendimentos dos Treasuries. O movimento ocorreu seguindo a publicação do índice de preços ao consumidor (CPI, na sigla em inglês) de março nos Estados Unidos, e que apresentou resultados que levaram a uma interpretação de que o avanço da inflação no país pode estar chegando perto do pico.

O ouro para junho encerrou a sessão com valorização de 1,43%, a US$ 1.976,10 a onça-troy, na Comex, divisão de metais da New York Mercantile Exchange (Nymex).

No Ibovespa hoje, as empresas de tecnologia acabaram sendo as mais afetadas devido à alta dos juros futuros. Banco Inter (BIDI11) liderou as maiores quedas, com 8,54%, seguida por Méliuz (CASH3) que caiu 5% e Locaweb (LWSA3), que registrou -3,50%.

O setor frigorífico também foi destaque no campo de perdas, com Marfrig (MRFG3) caindo 4,73% e Minerva (BEEF3) com -2,95%.

Já os bancos também foram influenciados pela aversão ao risco: Itaú (ITUB4) caiu 1,77%, Santander (SANB11) perdeu 1,32%, Bradesco (BBDC3, BBDC4) recuou 0,68% e 0,89%, respectivamente e, por fim, Banco do Brasil (BBAS3) cedeu 0,20%.

Vale (VALE3) virou o sinal no meio da tarde e fechou em queda de 0,67%. Já as ações da Petrobras (PETR3, PETR4) fecharam mistas, com +0,11% e -0,29%, respectivamente.

Cogna (COGN3) liderou entre as maiores altas, subindo 4,49%. Na sequência, Cielo (CIEL3) ganhou 4,03%, movimento que acompanhou o início do programa de recompra de ações da companhia.

Maiores altas do Ibovespa:

- Cogna (COGN3): +4,49% // R$ 2,79

- Cielo (CIEL3): +4,03% // R$ 3,61

- Ultrapar (UGPA3): +3,21% // R$ 14,14

- Assaí (ASAI3): +2,81% // R$ 16,45

- Americanas (AMER3): +2,14% // R$ 28,70

Maiores baixas do Ibovespa:

- Banco Inter (BIDI11): -8,54% // R$ 16,70

- Méliuz (CASH3): -5% // R$ 2,09

- Marfrig (MRFG3): -4,73% // R$ 20,75

- Yduqs (YDUQ3): -3,63% // R$ 18,85

- B3 (B3SA3): -3,56% // R$ 14,35

Outras notícias que movimentaram a bolsa de valores

- B3 (B3SA3): negociação de ações cai 13% em março e emissões de renda fixa avança 28%

- Itaúsa (ITSA4) recompra 2,4 milhões de ações em março

B3 (B3SA3): negociação de ações cai 13% em março e emissões de renda fixa avança 28%

A B3 (B3SA3) divulgou, nesta segunda-feira (11), seu relatório de destaques operacionais do mês de março. Segundo o documento, o volume financeiro médio diário de negociações no segmento ações recuou 12,6% no período, em comparação a março do ano passado.

Porém, em relação a fevereiro deste ano, houve um avanço de 1,7% nas negociações de ações, com destaque para o mercado de opções, que avançou 17,1% do período.

O volume médio diário do segmento derivativos, que inclui negociação de câmbio, juros e commodities, caiu 3,9% na comparação anual, já na comparação mensal, o avanço foi de 25,5%. Neste segmento, o destaque ficou para commodities, principalmente na base de comparação anual, que registrou um aumento de 139,9% nas operações.

Segundo a prévia da B3, o segmento de Balcão, nas operações de renda fixa, também apresentou avanços significativos. Na base de comparação com março de 2021, as novas emissões aumentaram em 28%, enquanto o estoque subiu para 17,3%.

Já na base de comparação mensal, as novas emissões subiram 33,3%, e o estoque avançou pouco, apenas 2,4%.

A B3 fechou o primeiro trimestre de 2022 com 452 companhias listadas, menor número desde julho de 2021 (449), segundo dados operacionais do período divulgadas nesta segunda-feira (11). Em dezembro, eram 463 empresas com ações no pregão – ou seja, houve uma saída de 11 companhias abertas neste ano.

Ausência de ofertas iniciais de ações (IPO) e operações de fechamento de capital e de incorporação explicam os números. “Em 2022, ano eleitoral, juros altos, guerra de pano de fundo e Ibovespa galgando altas puxado apenas por bancos e commodities, não há clima para IPOs”, avalia Danielle Lopes, analista da casa de análise Nord Research, em relatório sobre o cenário de IPOs para 2022.

Na sua opinião, a chamada “era de ouro” dos IPOs ficou no ano passado, quando houve um total de 47 ofertas, maior número desde 2007 (35 operações). Só no primeiro trimestre de 2021, foram feitas 29 aberturas de capital na B3, acima do ano de 2020 inteiro (25).

“Os IPOs são estrategicamente feitos em momentos otimistas de mercado, quando todos estão pagando caríssimo pelas empresas. O fluxo do Ibovespa e de novas empresas até então pareciam ignorar um enorme problema que voltou a nos assolar: o risco da quebra do teto de gastos (fiscal) e as sinalizações de intervenção do governo em empresas estatais. De junho em diante, tudo veio à tona. Com o elevado medo do mercado de um governo gastão e irresponsável, junto ao aumento de juros para conter a inflação, os IPOs [na B3] começaram a perder força”, escreveu Lopes.

Itaúsa (ITSA4) recompra 2,4 milhões de ações em março

O Itaúsa (ITSA4) comprou 2,39 milhões de ações no mês de março, segundo comunicado arquivado na Comissão de Valores Mobiliários (CVM), na noite desta segunda-feira (12).

A compra de ações ITSA4 se dá no âmbito do programa de recompra de ações do Itaúsa, aberto ainda em 2021, e com validade até meados de agosto deste ano.

Segundo o documento da holding, somente em março foram adquiridas 2.392.300 ações ordinárias de emissão própria, aos preços de R$ 10,05 (mínimo), R$ 10,23(médio) e R$ 10,40 (máximo) por papel.

A companhia visa comprar um montante total de 250 milhões de ações com o programa de recompra – que geralmente é um sinalizador para o mercado de que os papéis estão subprecificados na bolsa.

“Quando a companhia avalia que o preço de suas ações está razoavelmente abaixo do seu valor intrínseco, seja por circunstâncias de mercado ou por avaliação imprecisa, e que o retorno do investimento é atrativo, programas de recompra podem ser abertos a fim de aumentar o retorno aos acionistas, sempre observadas as condições patrimoniais e de liquidez da companhia”, diz o Itaúsa sobre o programa de recompra.

Desempenho dos principais índices

Além do Ibovespa, confira o fechamento dos principais índices da bolsa hoje:

- Ibovespa hoje: -0,69%

- IFIX hoje: +0,05%

- IBRX hoje: -0,67%

- SMLL hoje: -0,17%

- IDIV hoje: -0,46%

Cotação do Ibovespa nesta segunda (11)

O Ibovespa fechou o pregão da última segunda-feira (11) em queda de 1,16%, aos 116.952,85 pontos.

(Com informações do Estadão Conteúdo)

Encerramos as transmissões de hoje. Leia amanhã mais notícias em tempo real.

Confira mais notícias em tempo real nesta quarta (13); Saiba quais os principais destaques que irão movimentar o cenário econômico: inscreva-se aqui e receba todos os dias notícias, antes da abertura do mercado, na Suno Call.

Radar: Privatização da Eletrobras (ELET3), possível novo CEO da Petrobras (PETR4), Itaú (ITUB4) e Totvs (TOTS3) criam joint venture

Veja as últimas notícias que movimentaram o mercado.

Após fala dura de diretora do Fed, dólar modera queda e fecha a R$ 4,6767

Uma piora dos ativos de risco e o fortalecimento da moeda norte-americana no exterior, na esteira de discurso duro de dirigente do Federal Reserve (Fed, o banco central dos Estados Unidos), fizeram o dólar reduzir bastante o ritmo de queda ao longo da tarde desta terça-feira, 12, e tocar pontualmente o terreno positivo. Mas o sinal de baixa acabou prevalecendo e a divisa emendou o segundo pregão seguido de perdas ante o real. Operadores voltaram a relatar entrada de fluxo estrangeiro, dada a atratividade das taxas de juros locais, e fechamento de câmbio por exportadores.

Os negócios no mercado de câmbio foram pautados nesta terça-feira pelas especulações em torno do grau e da intensidade do ajuste monetário nos Estados Unidos, em meio ao prolongamento da guerra na Ucrânia e a dúvidas sobre o ritmo de crescimento e inflação na China, que enfrenta novo surto de covid-19.

Pela manhã, na esteira da divulgação do índice de inflação ao consumidor (CPI, na sigla em inglês) nos EUA em março, o apetite ao risco falou mais alto e empurrou o dólar à vista para a mínima da sessão, a R$ 4,6229 (-1,44%). O CPI subiu 1,2% em março, ligeiramente acima das expectativas (1,1%), levando a variação anual a 8,5%, a maior desde 1981. Mas o mercado se apegou a leitura de 0,3% do núcleo (que exclui energia e alimentos), abaixo do consenso (0,5%). Seria um sinal de que o processo inflacionário estaria no pico e, portanto, começaria a arrefecer.

Nas mesas de operação, comentou-se que o mercado se posicionou de forma muito defensiva à espera do CPI e, dado o alívio do núcleo, tratou de ajustar posições. O real também estaria sendo favorecido pela alta dos preços das commodities, que se recuperaram após flexibilização do lockdown em Xangai. Além disso, o primeiro-ministro chinês, Li Keqiang, pediu “senso de urgência” para implementar medidas de estímulo à economia já anunciadas pelo governo.

A festa dos ativos de risco começou a azedar ao longo da tarde, à medida que investidores digeriam discurso da diretora do Federal Reserve Lael Brainard. Indicada a vice-presidente do BC americano e outrora vista como “dovish”, Brainard agora adota uma postura mais dura. Embora tenha afirmado que a desaceleração do núcleo do CPI é “digna de nota”, a dirigente ressaltou que a inflação continua “muito elevada”. O BC americano vai promover um “aperto monetário metódico, com uma série de altas de juros”, e pode bater o martelo sobre a redução do balanço (a partir de junho) no encontro do Fed em maio (dias 3 e 4).

“O mercado viu no núcleo do CPI uma luz no fim do túnel, de que a inflação tenha atingido o teto. Mas a inflação ainda é muito alta nos Estados Unidos, no patamar de 8%. A Brainard reforçou a postura que o Fed mostrou na ata na semana passada, de subir os juros de forma mais rápida e começar a reduzir o balanço patrimonial”, afirma Nicolas Giacometti, especialista de Renda Fixa da Blue 3.

Lá fora, o índice DXY – que mede o desempenho do dólar frente a seis divisas fortes – tocou nova máxima à tarde, aos 100,332 pontos. As divisas emergentes pares do real, como o peso mexicano e o rand sul-africano, desaceleraram os ganhos frente à moeda americana. Por aqui, o dólar à vista chegou a tocar o terreno positivo, na casa de R$ 4,69, mas logo em seguida voltou a cair. No fim do dia, era cotado a R$ 4,6767, em baixa de 0,29% – o que leva as perdas em abril para 1,77%. No ano, a desvalorização acumulada é agora de 16,13%.

O operador Hideaki Iha, da Fair Corretora, notou entrada de fluxo estrangeiro pela manhã, além de operações de exportadores. Isso teria levado à zeragem de posições no mercado futuro e potencializado a queda da moeda americana após a divulgação do CPI nos EUA. “O dólar não era para ter caído tanto pela manhã, mas acabou entrando fluxo e houve zeragem. O diferencial de juros (interno e externo) continua muito alto e não dá para carregar posição comprada (que ganha com a alta do dólar)”, diz Iha. “Ao longo da tarde, o dólar se alinhou mais à tendência lá fora, operando perto de R$ 4,68”.

Giacommeti, da Blue3, vê continuidade do fluxo de estrangeiros para o Brasil, tendo em vista a atratividade de operações de carry trade. O diferencial de juros deve continuar elevado mesmo que o Fed acelere o ritmo de alta de juros, dado que o Banco Central brasileiro ainda deve elevar a taxa Selic.

A leitura acima das expectativas do IPCA de março (1,62%), na sexta-feira, e a fala da segunda-feira do presidente do Banco Central, Roberto Campos Neto, dando conta de que está “analisando a surpresa no IPCA para ver se muda a tendência”, alimentaram a expectativa de que o BC não vai encerrar o ciclo de aperto monetário, com uma alta final da Selic em 1 ponto porcentual, para 12,75%, em maio, como sinalizado anteriormente.

(Com Estadão Conteúdo)

Bolsas de NY fecham em baixa, em sessão volátil e com perda de fôlego

Os mercados acionários de Nova York abriram com ganhos, após a publicação do índice de preços ao consumidor (CPI, na sigla em inglês) dos Estados Unidos. Em meio a declarações do Federal Reserve (Fed, o banco central norte-americano), houve perda de fôlego no início da tarde e os índices atingiram adiante mínimas no dia, terminando a terça-feira em terreno negativo, sem muito impulso.

O índice Dow Jones fechou em baixa de 0,26%, em 34.220,36 pontos, o S&P 500 recuou 0,34%, a 4.397,45 pontos, e o Nasdaq caiu 0,30%, a 13.371,57 pontos.

A abertura dos negócios foi positiva, após a publicação do CPI. Mesmo que a inflação tenha continuado elevada no país, vários analistas consideraram que março pode ter sido o pico do avanço dos preços, projetando perda de fôlego no restante do ano.

No início da tarde, os índices acionários reduziram ganhos, em meio a declarações de Lael Brainard. A diretora do Fed destacou a força da inflação e reafirmou o papel do BC americano de elevar os juros neste ano para conter a trajetória dos preços. Mais adiante, houve mínimas no dia e as bolsas ficaram com quadro negativo.

Entre setores, o de energia foi o que mais subiu, em jornada de ganhos robustos para o petróleo, mas financeiro, serviços de comunicação, tecnologia e indústria estiveram entre as baixas.

A ação da Boeing subiu 0,71%, mesmo após ela informar uma queda em suas encomendas pendentes de aeronaves, por causa das sanções contra a Rússia pela guerra na Ucrânia.

Entre as petroleiras, Chevron subiu 2,08% e ExxonMobil, 2,09%. Já os bancos ficaram no vermelho, como JPMorgan (-1,10%), Bank of America (-1,06%) e Citigroup (-0,42%).

No setor de tecnologia, Apple foi na contramão da maioria e subiu 1,15%, mas Microsoft recuou 1,12% e IBM, 0,31%.

Entre outros papéis importantes, Amazon caiu 0,22% e Alphabet teve baixa de 0,86%, enquanto Twitter recuou 5,38%.

(Com Estadão Conteúdo)

Ibovespa fecha em baixa de 0,69%, aos 116.146,86 pontos, depois de oscilar entre 116.054,40 e 118.615,38

Volume financeiro soma R$ 24,6 bilhões

Dólar à vista fecha em baixa de 0,29%, a R$ 4,6767, depois de oscilar entre R$ 4,6229 e R$ 4,6954

Ibovespa vira e perde 0,55%, aos 116,3 mil pontos

O Ibovespa hoje perdeu fôlego e virou para o campo negativo, caindo 0,55%, aos 116.309 pontos. Pela manhã e no início da tarde, a sessão tinha como destaque a alta das commodities e um cenário externo mais favorável com os dados do núcleo da inflação nos EUA abaixo do esperado. Mas o índice Bovespa passou a acompanhar os mercados de Nova York, que operam em queda.

O destaque positivo fica com as ações da Cielo (CIEL3), em alta de 5,48%, seguidas pela Cogna (COGN3) que avançava 3,75%. Nas quedas, quem lidera é Banco Inter (BIDI11) e Meliuz (CASH3), recuando, 8,71% e 5,45%. As units do Banco Inter despencam após prévia dos resultados operacionais do primeiro trimestre mostrarem desaceleração na originação de crédito, o que deve impactar na margem financeira e na receita com tarifas.

Confira as maiores altas e baixas

Ibovespa perde força mas continua em alta de 0,37%

O Ibovespa hoje perde o fôlego e opera em alta de 0,37%, aos 117.380 pontos, com a recuperação dos preços das commodities. A alta do petróleo vem com o afrouxamento do lockdown na China e do fechamento da curva de juros. No radar dos investidores, ainda continua a inflação nos Estados Unidos para o mês de março.

Bolsas da Europa fecham em queda, com bancos alemães sob pressão, Ucrânia e dados

Os mercados acionários da Europa registraram baixa, nesta terça-feira (12). A guerra na Ucrânia e seus impactos econômicos continuavam a ser um foco importante, mas hoje também chamou a atenção a notícia de uma grande venda de ações de dois bancos da Alemanha, o que pressionou os papéis. As bolsas chegaram a reduzir perdas após dado de inflação dos Estados Unidos, mas o quadro negativo se manteve.

- Stoxx 600 fechou em queda de 0,35%, em 456,65 pontos.

- FTSE 100 fechou em baixa de 0,55%, em 7.576,66 pontos.

- DAX caiu 0,48%, a 14.124,95 pontos.

- CAC 40 teve queda de 0,28, a 6.537,41 pontos;

- FTSE MIB recuou 0,33%, a 24.667,27 pontos.

- IBEX 35 registrou baixa de 0,08%, a 8.578,00 pontos.

- PSI 20 recuou 0,23%, a 6.097,58 pontos.

Nas bolsas europeias, os índices chegaram a reduzir perdas após o CPI dos EUA. A inflação continua a mostrar força no país, mas vários analistas consideraram que o dado desta terça pode ter sido seu pico, projetando queda no índice no restante do ano.

(Com informações do Estadão Conteúdo)

Sinal: não houve reunião com Campos Neto; posição é de greve seguir em assembleia

O presidente do Sindicato Nacional de Funcionários do Banco Central (Sinal), Fábio Faiad, afirmou que a reunião esperada para a manhã desta terça-feira com o presidente do BC, Roberto Campos Neto, não ocorreu e que, assim, a posição do sindicato é pela continuidade da greve dos servidores da autarquia, que já está no 12º dia. A categoria terá assembleia geral às 14 horas para decidir os rumos do movimento.

De última hora, o BC passou a prever na agenda da diretora de Administração, Carolina de Assis Barros, uma reunião de 11 horas às 12 horas desta terça com os sindicatos que representam os servidores do órgão.

Segundo Faiad, contudo, a reunião não avançou em nada e serviu apenas para a diretora informar que não haveria mais a conversa com Campos Neto até que tivesse uma sinalização mais concreta de proposta para as demandas da categoria.

Os servidores do BC pedem recomposição salarial de 26,3% e reestruturação de carreira, como a mudança do nome do cargo de analista e a exigência de ensino superior para a carreira de técnico.

(Com informações do Estadão Conteúdo)

Dólar comercial cai 0,4%, a R$ 4,671

Ibovespa opera em alta de 0,62%, aos 117,6 mil pontos

O Ibovespa hoje tenta recuperar o nível dos 118 mil pontos. O resultado aquém do esperado na medida de núcleo do índice de preços ao consumidor norte-americano em março ampara a alta de 0,62%, às 13h.

O indicador norte-americano CPI subiu 1,2% em março ante fevereiro, superando a expectativa de analistas (1,1%), enquanto o núcleo do indicador, que exclui os voláteis preços de alimentos e energia, avançou 0,3% na comparação mensal de março (previsão: 0,5%).

De um lado, a aceleração dos preços aumenta expectativas por taxas de juros subindo por mais tempo no mundo, inclusive no Brasil, o que tende a inibir alta de ações ligadas ao ciclo econômico, assim como resultado fraco do volume de serviços no Brasil.

Em contrapartida, a inflação elevada decorrente em boa medida da guerra no Leste Europeu encarece as commodities. O petróleo, por exemplo, avança em torno de 4%, após a cidade chinesa de Xangai diminuir o confinamento por conta da nova onda de covid-19 e diante de dúvidas sobre a possibilidade de se reavivar o acordo nuclear do Irã.

A afirmação do ministro da Economia, Paulo Guedes, de que a privatização da Eletrobras (ELET3) está na reta final e deve ocorrer em “2, 3 ou 4 semanas”, estimula as ações da companhia, após perdas da véspera.

(Com informações do Estadão Conteúdo)

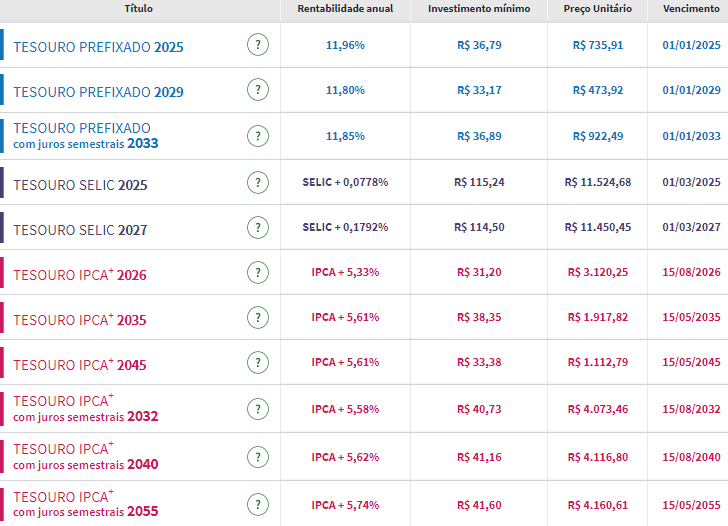

Negociação dos títulos do Tesouro Direto é suspensa por uma hora e agora retoma ao normal

Pelo segundo dia consecutivo, as negociações no Tesouro Direto foram suspensas no início da manhã. A interrupção desta terça-feira (12) levou mais de uma hora. A parada nos negócios ocorre para evitar que o investidor feche transações que não refletem corretamente as condições do mercado.

Portanto, veja a taxa de rentabilidade dos títulos do Tesouro Direto:

Dólar perde força global e ante real

O dólar renovou mínima a R$ 4,62 no mercado à vista, reagindo à ampliação da queda da moeda americana ante pares principais (DXY ) e divisas emergentes e ligadas a commodities, na esteira do índice de preços ao consumidor (CPI) dos EUA. O núcleo da inflação na margem veio abaixo do esperado, estimulando desmontagem de posições cambiais compradas e vendas de exportadores, afirma o diretor Jefferson Rugik, da corretora Correparti.

Às 12h20, o dólar hoje caía 0,5%, a R$ 4,67. O dólar futuro para maio recuava 1,10%, a R$ 4,66.

A alta dos preços das commodities contribuem ainda desde cedo para a queda do dólar frente o real e outras divisas emergentes e ligadas a commodities, afirma Rugik.

CPI melhor do que o esperado dá 'falsa impressão' do panorama econômico, diz especialista

7Segundo análise do CFA e fundador da Quantzed, Marcelo Oliveira, o CPI americano melhor do que o esperado dá uma falsa impressão para o mercado americano de que as coisas estão sob controle.

“O mercado já trabalha com uma alta de 50 pontos na próxima reunião vide o implícito na curva de juros e está acompanhando o tom do FED mais duro”, diz.

“A gente tem três membros do FED que vão falar hoje e devem continuar com discurso mais duro, apesar do número em linha com o esperado. Mas dados não aliviam a pressão porque estamos falando de uma inflação em 8% sendo que a meta é 2%. Por ora, alivia um pouco a falsa impressão de que as coisas estão saindo do controle porque o mercado sobe na empolgação”, segue.

Segundo o especialista, o Brasil se beneficia com a situação, dólar fica mais depreciado perante o real, que ganha força com esse número em linha.

A tese é de que os juros nos EUA vão subir mais rápido do que a gente esperava e vamos ter efeito secundário no Brasil, já que há inflação alta e o BC talvez não consiga parar de subir juros na próxima reunião.

“É um momento bem delicado com tudo que está acontecendo”, conclui.

Cogna (COGN3) dispara 6% e lidera Ibovespa

As ações da Cogna (COGN3) sobem 7,5% no intradia e figuram como a maior alta do Ibovespa até então. O índice opera em alta de 0,7% no intradia, aos 117 mil pontos.

Os papéis da educacional lidam com um mercado mais comprador após os preços ficarem mais atrativos com as quedas recentes, ocasionadas por rumos de regulação chinesa e notícias de novas variantes da Covid-19.

Da última quarta (6) até ontem (11) as ações COGN3 haviam caído cerca de 10%, chegando na casa dos R$ 2,60.

Desde o início de 2022, os papéis da empresa subiram 18,4%.

Ibovespa se recupera após tombos sucessivos

O Ibovespa hoje abre em alta de 1% em recuperação após fechar mais de cinco pregões em queda. O índice opera aos 118.011 pontos.

O mercado lida com uma inflação dentro do esperado nos EUA e o Câmbio opera em grande desvalorização no intradia, com baixa de 1,11% no dólar, a R$ 4,663.

No radar corporativo, a Braskem (BRKM5) assinou acordo de R$ 1,5 bilhão para compra de 490 mil metros cúbicos por dia (m³/dia) em gás para operação em Alagoas.

Além disso a Gol (GOLL4) atualizou seu guidance para um prejuízo por ação (LPA) de aproximadamente R$ 1,981 no 1T22 e o Banco Inter (BIDI11]) divulgou seus dados operacionais, de 18,6 milhões de clientes no final do 1T22 – alta de 82% na comparação com o 1T21.

Os papéis do banco digital caem 3,7%, sendo a maior baixa do índice.

Já a Braskem cai 0,13% e a Gol sobe 1,31%.

Inflação dos EUA vem melhor do que o esperado

O CPI-núcleo dos Estados Unidos, que mensura a inflação, subiu 0,3% em março, ante projeção de 0,5% do consenso de mercado.

No anualizado, o indicador fica levemente melhor do que o esperado, em 6,5% ante uma expectativa de 6,6%.

Ibovespa dolarizado sobe, em consonância com WINF e Wall Street

O Ibovespa dolarizado, negociado sob o ticker EWZ, sobe 1,2% no premarket, sinalizando uma abertura no campo positivo.

As principais ADRs brasileiras, influentes no índice, sobem em Wall Street.

A ADR da Vale sobe 0,65% ao passo que a ADR da Petrobras sobe 1,54%, acompanhando a alta do petróleo.

Aquecido, mercado de commodities mostra altas generalizadas

Nas commodities, o petróleo volta a disparar com influência da Guerra na Ucrânia e os ajustes de demanda das autoridades reguladoras.

Há alta de 4% no Brent, a US$ 102, e 3,7% no WTI, a US$ 97.

Já o minério de ferro sobe 1,12% em Dalian, a US$ 155 por tonelada.

Nesse contexto, o índice de commodities da Bloomberg, o BCOM, sobe 1,67% a 128.04.

ZEW da Alemanha cai a -41 em abril

O índice de expectativas econômicas da Alemanha caiu de -39,3 pontos em março para -41 pontos em abril, segundo pesquisa divulgada nesta terça-feira pelo instituto alemão ZEW.

O resultado, porém, superou o consenso de mercado, que mirava queda do indicador a -50 pontos. Já o índice de condições atuais medido pelo ZEW piorou de -21,4 para -30,8 pontos no mesmo período.

Na Alemanha, taxa anual de inflação acelera a 7,3%

A taxa anual de inflação ao consumidor (CPI, pela sigla em inglês) da Alemanha acelerou para 7,3% em março, ante 5,1% em fevereiro.

Na comparação mensal, o CPI alemão subiu 2,5% em março. Os números desta terça-feira, 12, vieram em linha com as expectativas de analistas consultados pelo The Wall Street Journal e confirmaram estimativas preliminares.

OCDE: taxa de desemprego cai abaixo do nível pré-pandemia

A taxa de desemprego dos países que integram a Organização para a Cooperação e Desenvolvimento Econômico (OCDE) diminuiu pelo décimo mês consecutivo em fevereiro, ficando pela primeira vez abaixo do nível pré-pandemia.

Um relatório da OCDE divulgado mostra que a taxa de desemprego do grupo recuou para 5,2% em fevereiro, ante 5,3% em janeiro, ficando abaixo de onde se encontrava em fevereiro de 2020, um mês antes de a covid-19 ser declarada pandemia.

Investidor vende grandes fatias no Deutsche Bank e Commerzbank e ações despencam

Um investidor não identificado vendeu participações com valor total de 1,75 bilhão de euros no Deutsche Bank e no Commerzbank, levando as ações dos dois maiores bancos da Alemanha a sofrerem fortes perdas na Bolsa de Frankfurt.

As ações do Deutsche Bank caem mais de 8,25% e o do Commerzbank, 8,41%.

O Morgan Stanley, que coordenou a venda, disse que o investidor se desfez de 116 milhões de ações do Deutsche Bank, a 10,98 euros por ação, e de 72,5 milhões de ações do Commerzbank, a 6,55 por ação.

As fatias vendidas correspondem a 5,6% e 5,8% do capital do Deutsche Bank e do Commerzbank, respectivamente.

Nos primeiros meses do ano, a Cerberus vendeu parte de suas posições no Deutsche Bank e no Commerzbank, após anos de desempenho fraco das ações dos dois bancos. “Seguimos confiantes em nossa estratégia”, afirmou o Deutsche Bank, em resposta a contato do The Wall Street Journal.

“A venda de uma carteira de ações não muda nossa estratégia. O modelo de negócios do banco e sua gestão de riscos vêm mostrando seu valor em tempos desafiadores”, afirmou o Commerzbank ao WSJ. O banco não quis fazer comentários sobre a identidade do vendedor.

Ibovespa futuro abre em alta

O Ibovespa futuro abre em alta de 0,42%, sinalizando uma abertura no campo positivo após o índice iniciar os últimos cinco pregões no vermelho.

Na véspera, o Ibovespa fechou em queda de 1,16% aos 116,952.85 pontos.

O mercado segue atento à divulgação dos dados de inflação dos EUA, divulgados ainda nesta manhã.

O premarket americano mostra alta de 0,14% no Dow Jones e 0,23% no S&P. Na Europa, baixas generalizadas com retração de 0,78% no DAX, 0,57% no FTSE e 0,45% no CAC.

Vale frisar que o IPCA, índice brasileiro, amargou quedas no índice após deixar a inflação acima de 11% no anualizado.