Momento é propício para aumentar fatia em fundos multimercados, dizem gestores

Passado um período muito positivo para investimentos em renda fixa, e mesmo com a taxa Selic ainda em patamares muito elevados (13,75% ao ano) e a CDI a 13,50%, gestores já falam em uma realocação de ativos para otimizar os ganhos – entre os quais os fundos multimercados.

Para o gestor de estratégia macro na AZ Quest, Gustavo Menezes, que colocou dois fundos multimercados entre os nove que bateram o CDI em 2023, o cenário ainda não está tão claro e simples de se ler, apesar de projeções – por isso, entrar em um investimento multimercado é mais seguro para o investidor que pretende variar.

Menezes projeta um ciclo de corte na taxa Selic no curto prazo, ainda sem saber a data, magnitude e intensidade dos cortes, mas já projetando que a renda fixa não será mais um investimento tão bom quanto tem sido nos últimos anos.

“Outra vantagem do fundo multimercado agora é que é o primeiro passo para se voltar para as aplicações de risco – é como apimentar o portfólio”, apontou.

“O investidor ainda desfruta do cenário de juros altos, ma,s se for esperar os juros caírem para 9% para entrar em fundos, pode ser que não tenha mais ativos com os preços de oportunidade que se vê hoje”, completou.

O gestor multimercado está capacitado para entender essas mudanças de tendência no mercado, segundo outro gestor da AZ Quest, Andre Kitahara.

“Parte do mau desempenho dos fundos multimercados no primeiro semestre foi por conta do nível de incerteza com o governo, mas depois que nomes importantes da economia como Fernando Haddad e Jean Paul Prates (presidente da Petrobras) reduziram os temores do mercado, a incerteza diminuiu e tudo isso virou preço”, afirmou Kitahara.

Para ele, o cenário futuro é promissor, dada a queda no nível de incerteza, maior clareza sobre política econômicas e fiscais, o que deve inclusive afetar no desempenho dos fundos, com menor dispersão e melhor performance.

No que diz respeito a investimentos no exterior, Kitahara diz que alguns dados animadores apontam para queda de inflação nos Estados Unidos. Além disso, a China tem feito intervenções para induzir crescimento e, mesmo que não seja o projetado inicialmente, de 6% no ano, crescer algo como 5,5% é excepcional.

Indústria de fundos: setor ganhou 2 mil novos ativos e 4 milhões de contas

Para o Brasil, a AZ Quest trabalha com a projeção de um corte inicial de 0,25 ponto percentual na reunião do Copom de 1 e 2 de agosto, seguido por cortes de 0,50 p.p. no decorrer do ciclo.

“Eu acho que a chance de ser ter um ciclo mais acelerado que isso é muito grande, porque a inflação está caindo muito rápido, as revisões têm sido muito para baixo. Se continuar bem comportada, o BC tende a cortar o juro mais rápido que 25 e ciclo de 50. Portanto o risco de aceleração de corte é alto”, completou.

Lembrando que no primeiro semestre, a indústria de fundos de investimento registrou saídas líquidas de R$ 205 bilhões, de acordo com a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

Foi a segunda vez desde 2002 em que os fundos fecham o período com captação líquida negativa.

No entanto, mesmo com a captação negativa, o setor avançou em outras frentes: além de ganhar cerca de 2 mil novos fundos e 4 milhões de novas contas, a rentabilidade positiva dos principais tipos de fundos permitiu que o patrimônio líquido da indústria chegasse a R$ 7,75 trilhões.

Segundo a Anbima, dentre os tipos com maior patrimônio líquido da indústria, todos os fundos de renda fixa, ações e multimercados tiveram rentabilidade positiva no período.

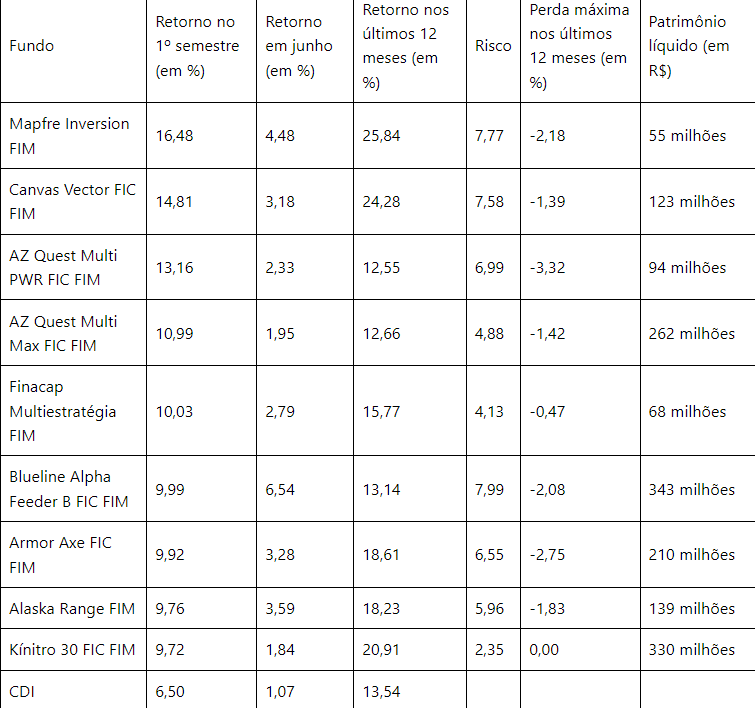

Veja os fundos multimercados que tiveram rendimentos acima do CDI no primeiro semestre

Um levantamento realizado com base nos dados da plataforma Morningstar apontou que apenas nove fundos multimercados tiveram rendimentos maiores que o CDI nos primeiros seis meses de 2023, com destaques para o Mapfre Inversion, Canvas Vector e dois fundos da gestora AZ Quest entre os mais rentáveis do período.

Após atravessarem um 2022 com bons ganhos, os fundos multimercados sofreram mais na primeira metade de 2023, que não foi um período muito rentável para esses ativos em geral, dado que muitos gestores apostaram em uma alta maior nos juros dos Estados Unidos e do petróleo, deixando de lado os mercados de ações e câmbio no Brasil.

O indicador que é referência dessa classe de fundos, o Índice de Hedge Funds Anbima (IHFA), subiu 2,46% no primeiro semestre, bem menos do que o CDI, que se valorizou 6,50% no mesmo intervalo.

O Ibovespa subiu 8% no semestre com a melhora das expectativas sobre a desaceleração da inflação, a redução do risco fiscal e do ruído político e a manutenção da meta de inflação em 3% até 2026.

A modalidade de fundos multimercado viu neste período um resgate líquido de R$ 53,6 bilhões, com a renda fixa sendo o porto seguro do investidor neste cenário de Selic alta (13,75% ao ano) e inflação em queda.

O ranking formulado pelo economista Marcelo d´Agosto, com base nos dados da Morningstar e publicado no Valor Investe, apontou:

Patrimônio líquido acima de R$ 50 mi e ao menos 100 cotistas

Os fundos deste ranking estão disponíveis para em bancos e corretoras, têm histórico de mais de 12 meses, patrimônio líquido acima de R$ 50 milhões e ao menos 100 cotistas. A lista elaborada exclui os fundos espelhos, aqueles que somente espelham outros fundos de investimentos.

Uma característica marcante desses fundos multimercados é que eles podem apostar em altas e baixas de ações, câmbio, commodities e juros, no Brasil e no exterior.

Os analistas sempre apontam que até os melhores fundos podem ter altas e baixas mais acentuadas, e que é importante o investidor ponderar na hora de escolher sobre essa classe de ativos.

A gestora AZ Quest, dona de dois dos fundos mais rentáveis de 2023, apostou e se deu bem com ativos brasileiros.

A casa com dois fundos multimercado na lista considerou os ativos baratos porque estava embutido nos preços um risco fiscal exageradamente alto e apostou inicialmente na alta do Ibovespa, do índice Small Cap e do real ante o dólar e, depois, no corte de juros por meio de contratos futuros e opções (contratos que dão direito de comprar ou de vender ativos por um determinado valor em uma data específica do futuro).