Fundos imobiliários: Qual é a melhor estratégia diante da queda dos fundos de papel?

Com a escalada inflacionária desde 2021, os fundos imobiliários de papel assumiram um certo protagonismo no mercado de FIIs, principalmente por entregarem rendimentos acima da inflação.

A valorização das suas cotas também foi uma realidade durante todo esse tempo, com diversos fundos sendo negociados acima do valor patrimonial de suas cotas. Com dezenas de fundos de papel pagando dividend yield acima de 1% ao mês, o investimento em FIIs de CRI virou uma verdadeira febre.

Mas tudo mudou a partir do mês de agosto. Com a deflação iniciada em julho, muitos fundos imobiliários de papel perderam seu poder de distribuição de dividendos, reduzindo nominalmente seus rendimentos.

Já os fundos imobiliários de tijolo – FIIs que investem diretamente em imóveis – passaram por grande valorização das suas cotas no mercado secundário.

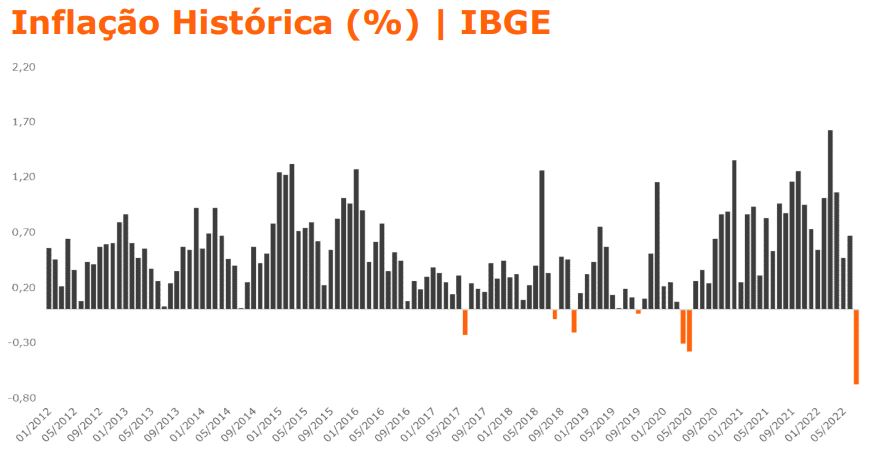

No gráfico abaixo, é possível observar que o patamar inflacionário no Brasil é alto durante grande parte do tempo. Mas, desde julho de 2022, o IPCA chegou a níveis negativos, afetando diretamente os ganhos dos FIIs de papel com ativos indexados à inflação, confira:

Com a sinalização do Banco Central de que a taxa Selic pode se estabilizar nos próximos meses, o mercado despertou para os fundos de tijolo, que estavam bastante descontados. Esse fenômeno foi acompanhado pela redução das taxas de juros, principalmente com a queda recente do prêmio dos títulos do Tesouro Direto.

De repente, muitos FIIs de papel que estavam na “crista da onda”, com rendimentos elevados e cotas valorizadas, caíram. Como explicar essa desvalorização dos fundos de CRI com ativos indexados ao IPCA? O que o investidor pode fazer daqui para frente?

Para ajudar você a entender o cenário atual dos fundos de papel, conversamos com Rodrigo Medeiros, analista CNPI e fundador do DesmistificandoFII.

E agora? O que fazer com os fundos de papel de minha carteira?

A estratégia vai depender do objetivo do investidor. Se a meta é proteger seu portfólio da inflação, continuar investindo em fundos imobiliários de papel é uma boa ideia. “Para que sair vendendo os fundos, por causa de uma queda pontual nos rendimentos?”, questiona o analista.

Trocar fundos indexados à inflação para FIIs com mais ativos atrelados ao CDI também não é uma estratégia recomendável, segundo ele, porque a função de fundos de papel com maior exposição em CDI é diferente dos outros fundos de CRI.

“Os FIIs com ativos atrelados aos CDI têm função de proteger a carteira da alta de juros”, lembra Medeiros.

Ou seja, agora, com possibilidade real de redução da taxa Selic para os próximos meses, migrar para os fundos com mais ativos em CDI – como o KNCR11 e VGIR11 – pode não fazer tanto sentido. “Quando a inflação entra em rota de queda, a Selic geralmente cai. Então, esses fundos podem entregar menos rendimentos”.

Portanto, a resposta sobre o que fazer em relação à queda dos rendimentos dos fundos de papel está em diversificar sua carteira, equilibrando os principais segmentos de FIIs, com o foco no longo prazo.

Por fim, Medeiros comenta que o investidor que está estudando o mercado precisa também aproveitar as oportunidades. Muitos fundos imobiliários de papel, que até então estavam sendo negociados com preços elevados, agora estão descontados. “Agora, aumentar fundos de recebíveis pode ser uma boa estratégia”, finaliza Medeiros.

A diversificação da carteira pode ajudar o investidor com medo de perder rendimentos

Uma das melhores características dos fundos de imobiliários é sua capacidade geradora de fluxo de caixa. Por isso o investidor precisa analisar os ativos. Neste aspecto, Rodrigo Medeiros reforça que o mais importante não é escolher o fundo que possui o maior rendimento, mas o que tem um retorno mais sustentável, com um rendimento de melhor qualidade.

Quando o investidor monta uma carteira de FIIs, ele precisa proteger a maior característica dos investimentos em FIIs – neste caso, o seu fluxo de caixa, afirma Medeiros. Se existir a concentração de um só setor, caso exista algum problema nesse segmento, você pode perder sua geração de caixa, destaca o analista.

Esse foi justamente o maior erro de muitos investidores de fundos imobiliários, que concentraram suas carteiras em fundos de papel. Com a redução da inflação, a diminuição dos rendimentos fez muita gente cair no desespero.

Na verdade, os fundos de papel pagaram rendimentos elevados por um bom período de tempo por causa da inflação alta, trazendo muita empolgação em torno desses FIIs. Isso se agravou ainda mais por “estarmos vindo de uma grande crise imobiliária que começou lá em 2014, refletindo no valor dos imóveis, aluguéis e nas cotas dos FIIs de tijolo”, disse Medeiros.

Ou seja, os FIIs de recebíveis estavam no auge, enquanto os fundos de tijolo passavam por grandes desafios. É óbvio que o mercado deu maior preferência para os fundos que pagavam mais.

Porém, a diversificação de carteira é a melhor solução para se prevenir da queda de rendimentos dos fundos de papel. Medeiros recomenda ter em torno de 25% de FIIs de papel para uma carteira diversificada.

“Às vezes vai ser um pouco mais quando os FIIs estiverem mais descontados, às vezes um pouco menos quando estiverem com o preço mais alto”, reforça o analista. O mais importante é diversificar para proteger a renda da carteira de fundos imobiliários.