Como ficam os fundos imobiliários de desenvolvimento com a queda do IPCA?

Com a redução do principal índice inflacionário do Brasil, os fundos de papel com ativos indexados ao Índice de Preços ao Consumidor Amplo (IPCA) poderão ter seus rendimentos reduzidos. Porém, segundo levantamento da gestora TG Core, os fundos imobiliários de desenvolvimento possuem uma dinâmica específica, que não deverão ser afetados pela redução inflacionária.

>>Garanta já seu convite para o maior evento de FIIs do mercado

Nessa classe, o foco é a aquisição de participações societárias para o desenvolvimento imobiliário de empreendimentos de diversas frentes, tais como:

• Loteamentos residenciais

• Incorporações verticais (prédios)

• Incorporações horizontais (casas).

Diferentemente dos fundos de recebíveis, o principal fator gerador de dividendos são as distribuições de lucro dos projetos investidos.

Por isso, a gestora TG Core explica que é muito importante analisar o momento que se encontram os ativos do portfólio. De maneira geral, quanto mais se avançam as vendas e obras dos projetos, maior o patamar de distribuição desses fundos.

Variações nos patamares inflacionários não assumem relevância imediata em termos de receita distribuível em uma carteira de desenvolvimento, como ocorre com os ativos de crédito.

A dinâmica dos fundos de recebíveis

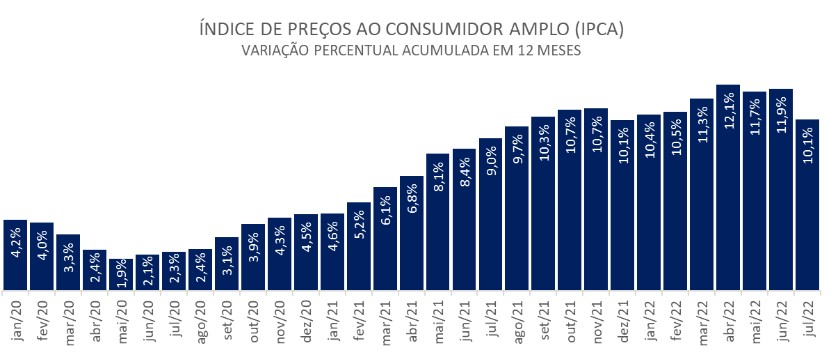

O arrefecimento da dinâmica inflacionária no Brasil ganhou destaque após a divulgação do IPCA de julho, que apresentou deflação de 0,68%. Com o dado de julho, a inflação acumulada em doze meses recuou de 11,89% em junho para 10,07%, ainda em elevado patamar, mas em ritmo descendente, como pode ser visto no gráfico abaixo:

O último relatório Focus, que reúne as expectativas para importantes indicadores da economia, revelou que o mercado espera em agosto uma leitura negativa para o IPCA, de -0,19%. As expectativas de mercado vêm recuando e, de acordo com o último relatório, para o fechamento de 2022, é esperado IPCA de 7,02%.

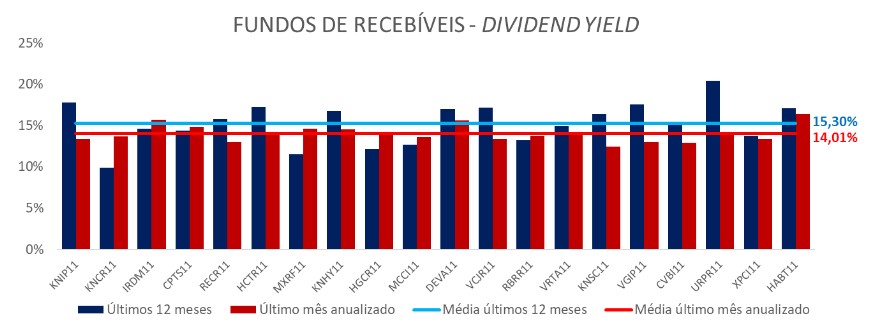

Em relação aos fundos imobiliários de recebíveis (ou fundos de papel), devido suas características de investimento em crédito imobiliário, seus rendimentos são resultados da correção monetária incidente sobre seu portfólio. Esses fundos beneficiaram-se de um cenário de elevação dos índices de inflação a partir da primeira metade de 2021.

Portanto, com a redução da dinâmica inflacionária, aumenta a probabilidade de redução do patamar de distribuição de rendimentos desta classe de fundos, o que já foi observado em alguns casos.

Na média, os vinte maiores fundos do setor de recebíveis já apresentaram em julho queda do patamar de distribuição quando comparado aos últimos doze meses:

Os fundos imobiliários de desenvolvimento não devem ser afetados pela queda do IPCA

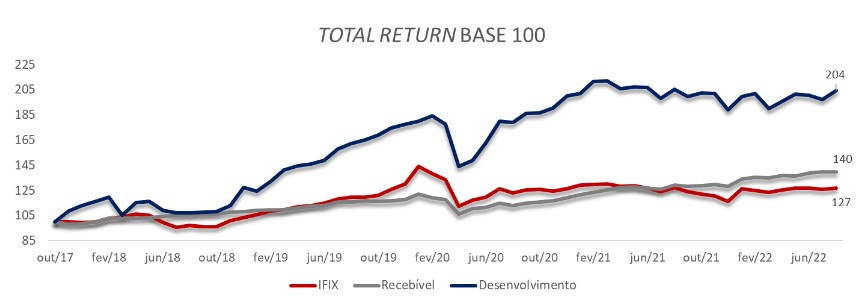

De acordo com levantamento da TG Core, na classe de desenvolvimento, a média do dividend yield do último mês em termos anualizados superou a média dos últimos doze meses, sugerindo elevação das distribuições mensais, mesmo diante da volatilidade observada no cenário macroeconômico.

Com isso, essa classe vem apresentando bons resultados, o gráfico abaixo exibe a média do retorno total (considera a distribuição de rendimentos e variação da cota) dos 3 maiores fundos de desenvolvimento em comparação com o do IFIX e com o da média dos fundos de recebíveis do mercado:

TGAR11 distribui rendimento recorde

Esta classe possui poucos representantes, sendo o maior deles o FII TG Ativo Real (TGAR11), que apresentou dividend yield de 1,31%, ou 16,94% em termos anualizados, sendo o quarto recorde mensal consecutivo do valor distribuído (R$ 1,58 por cota).

Segundo a TG Core, o fluxo dos rendimentos dos fundos imobiliários de desenvolvimento tem maior ligação com o desempenho dos seus ativos, e muito menos em relação com os índices inflacionários, o que é bem diferente dos fundos de papel, que deverão ser afetados.