Após intervenções do Banco Central (BC) há algumas semanas, o dólar contou com um novo driver para puxar seu preço para cima mais recentemente: o afrouxamento da meta fiscal pelo Governo Federal.

Estimando um superávit primário somente no ano de 2026, o governo perdeu credibilidade junto ao mercado – cenário que fez a bolsa cair e o dólar subir até o maior patamar em mais de 12 meses, a um patamar de R$ 5,30.

O cenário fez analistas se mostrarem um pouco mais pessimistas com o câmbio, incluindo aumentos nas projeções refletidos no Boletim Focus, cuja última edição mostrou elevação nas projeções de 2024 até 2027, com expectativa de R$ 5 para 2024, R$ 5,05 para 2025 e R$ 5,10 para os dois anos subsequentes.

Gustavo Sung, economista-chefe da Suno, destaca que mesmo que o mercado já fosse cético sobre a possibilidade de um superávit no curto prazo, ainda assim o movimento faz com que a Fazenda caia em descrédito e pressione os preços.

“Apesar de o mercado já enxergar que o governo não teria capacidade de cumprir as metas estabelecidas, era importante que o Executivo mantivesse a promessa, a tentativa de conquistar”, explica.

“Para evitar uma perna de privilégio do novo arcabouço e algumas sinalizações recentes que as medidas arrecadatórias poderiam estar se exaurindo, as medidas de Simone Tebet, aquelas medidas do Fernando Haddad, aquela lista deve estar diminuindo, e eles também não estão atacando muito pelo lado da despesa. Então esse risco fiscal que permeia para o nosso cenário aumentou diante das mudanças de metas e isso pressiona o câmbio”, completa.

Além disso, Sung acrescenta que no passado realmente a tensão entre Israel e Irã também influenciou a o câmbio – o que colaborou para a cotação do dólar ficar no patamar de R$ 5,30 – mas agora já é “uma questão em segundo plano, porque as tensões já baixaram”.

Com isso, o economista frisa que no momento o dólar fica mais próximo de R$ 5 do que de R$ 5,30, e os choques foram de curtíssimo prazo.

“Quando assimilamos as informações e os choques começam a se dissipar, o câmbio volta a valorizar e cai para um patamar um pouco mais baixo. Hoje, por exemplo, já está sendo R$ 5,10”, explica.

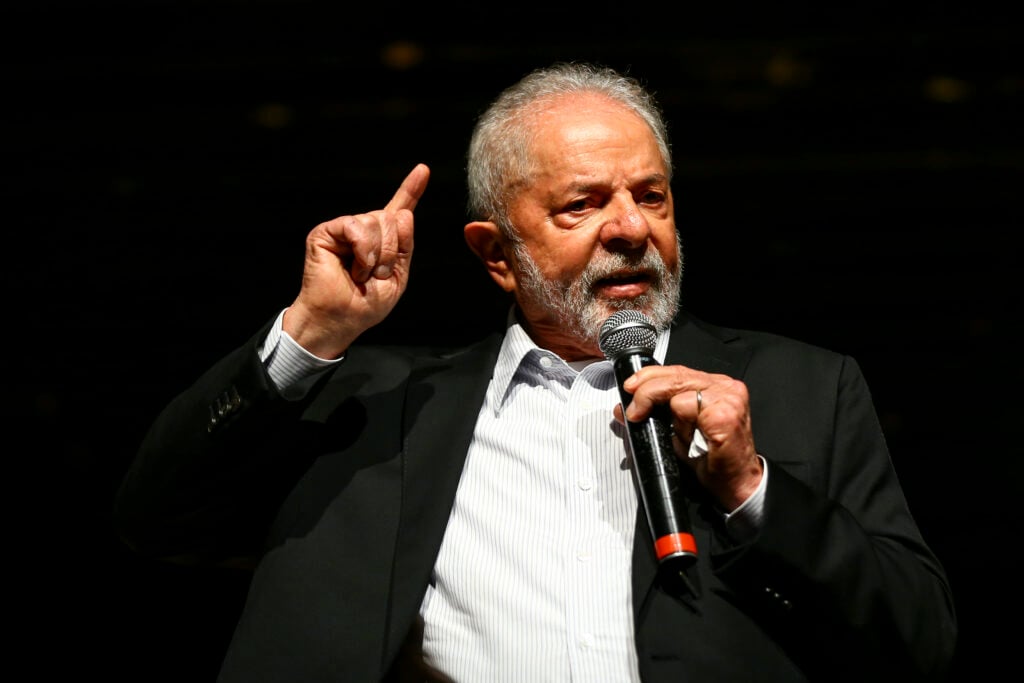

Diego Costa, head de câmbio para o Norte e Nordeste da B&T Câmbio, comenta que a aprovação do texto de regulamentação da reforma tributária e as declarações de Lula e Haddad destacando a importância de uma relação harmoniosa entre os poderes para o progresso das questões fiscais contribuiu para pacificar mais essa situação, ao menos por ora.

“Nesse cenário, isso pode ajudar a diminuir um pouco a desconfiança dos investidores em relação ao compromisso do governo com as finanças públicas. Por outro lado, enquanto o cenário externo exige uma leitura mais cautelosa da política monetária, aqui no Brasil, o Governo continua pressionando o Banco Central e Roberto Campos Neto para que não reduzam o ritmo de corte da taxa Selic”, pontua.

O especialista ainda tece comentários que vão em linha com o que Sung diz, de que os investidores comecem a precificar os riscos à medida que o noticiário vai se acalmando, voltando a dar espaço para a repercussão de indicadores e suas implicações para o futuro, como a inflação e a trajetória dos juros.

Com isso, Costa comenta que na ausência de surpresas significativas, “é razoável pensar em um dólar oscilando entre R$ 5,10 e R$ 5,20”.

Fed segue no radar e deve mexer com o dólar em 2024

Além dos fatores geopolíticos e fiscais, os movimentos do Federal Reserve (Fed) devem seguir sendo indicadores relevantes para o câmbio.

Analistas do BTG Pactual destacam que, em abril, os membros do Fed mostraram uma postura significativamente mais hawkish – que se mostraram cautelosos e ainda demandando mais dados para optarem pelo início do ciclo de cortes.

“Dessa maneira, portanto, foi notória a reprecificação do ciclo monetário na curva de juros norte-americana, que atualmente está dividida sobre o ciclo de arrefecimento monetário iniciar em junho. Como resultado, o cenário de crescimento forte, juntamente com as perspectivas de juros mais altos por mais tempo, foram fundamentais para o ganho de força do dólar no período”, diz a casa.

“Para o curto prazo, entendemos que esta percepção do mercado deva continuar, sobretudo porque, além do carrego ainda atrativo, tudo mais constante, os membros do Fed não devem afrouxar seus discursos até a próxima reunião do Fomc (Federal Open Market Committee), o (1º de maio), vetor que pode continuar impedindo uma perda de força da moeda frente aos seus principais pares (DXY)”, completa.

A projeção do dólar da casa é de R$ 4,85 para o fim do ano.

Já Sung, da Suno Research, destaca que a renda fixa norte-americana na taxa de juros de 10 anos está pagando mais de 4,60%.

“Isso atrai capital dólar para os Estados Unidos e acaba refletindo aqui a nossa taxa de câmbio”, explica.

O especialista chama atenção para o fato de que a grande apreensão do mercado é para quando a autoridade monetária americana terá segurança para iniciar o ciclo de cortes.

“Era março, a expectativa passou para junho, agora está no segundo semestre. Essa indefinição aumenta a aversão de risco dos investidores que procuram ativos mais seguros”, destaca.

Sobre os gatilhos que podem trazer o dólar e suas projeções para abaixo de R$ 5 novamente, o economista-chefe da Suno descreve um cenário sem aprovação de pautas bomba, com um Copom mais seguro para cortar juros, mais compromisso fiscal, boa governabilidade e também mais clareza sobre as próximas decisões do Fed.

Notícias Relacionadas