Copom mantém Selic em 13,75% ao ano. Entenda a decisão do BC

O Comitê de Política Monetária (Copom), do Banco Central, divulgou nesta quarta (1º) que a taxa Selic será mantida em 13,75% ao ano pela quarta vez consecutiva. O anúncio, no primeiro encontro do comitê do Banco Central em 2023, era aguardado pelo mercado. A decisão foi unânime.

Conforme pesquisa do Projeções Broadcast, todas as 50 instituições financeiras consultadas esperavam manutenção da taxa. O comunicado do BC diz o seguinte sobre a decisão: “O Comitê avalia que a conjuntura eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional. Nesse cenário, o Copom reafirma que conduzirá a política monetária necessária para o cumprimento das metas.”

Entre o rápido distanciamento das expectativas de inflação da meta e as críticas do governo ao choque de juros, o Banco Central escolheu seguir o plano de voo e manteve a taxa Selic em 13,75% ao ano pela quarta vez seguida no Comitê de Política Monetária.

A taxa continua no maior nível desde janeiro de 2017, quando também estava em 13,75% ao ano. O BC não mexe na taxa desde agosto. Anteriormente, o Copom tinha elevado a Selic por 12 vezes consecutivas, num ciclo que começou em meio à alta dos preços de alimentos, de energia e de combustíveis.

Ao justificar a decisão tomada nesta quarta-feira, 1º, o BC afirmou que a decisão “reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui os anos de 2023 e, em grau maior, de 2024”.

O BC avaliou ainda que, “sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego”.

Apesar da autonomia formal do Banco Central, que mantém a mesma composição na diretoria do órgão, a autoridade monetária virou assunto rapidamente no começo do novo governo de Luiz Inácio Lula da Silva. Além das críticas do presidente e do ministro da Fazenda, Fernando Haddad, aos juros elevados, houve também questionamento de Lula à necessidade da independência na lei e ao nível da meta de inflação.

Somados aos temores com a sustentabilidade fiscal, após a expansão de gastos de R$ 145 bilhões aprovada na Proposta de Emenda à Constituição (PEC) da Transição, as cutucadas do governo no BC provocaram um forte desvio das expectativas de inflação para 2023 e 2024, mas também para prazos de 2025 e 2026, fora do horizonte relevante do Copom.

Segundo o BC, a “conjuntura demanda maior atenção na condução da política monetária“. E acrescenta: “O cenário tem expectativas se distanciando da meta em horizontes mais longos.”

Os membros do comitê explicam a manutenção da taxa Selic: “O Comitê acompanhará com especial atenção os desenvolvimentos futuros da política fiscal e, em particular, seus efeitos nos preços de ativos e expectativas de inflação, com potenciais impactos sobre a dinâmica da inflação prospectiva.”

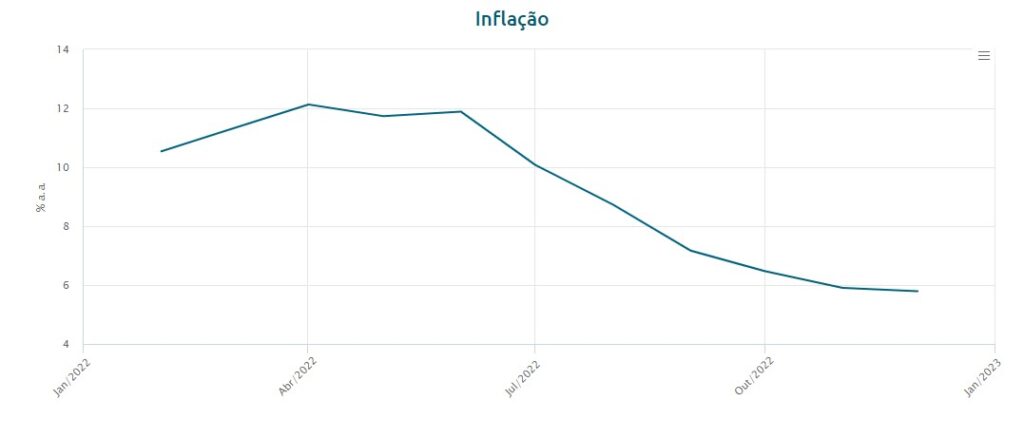

Inflação alta e balanço dos riscos

O Copom indica que deve manter a taxa nesse patamar por ainda mais tempo, por causa dos índices ainda altos de inflação: “Considerando os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu manter a taxa básica de juros em 13,75% a.a. O Comitê entende que essa decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui os anos de 2023 e, em grau maior, de 2024.”

O comitê entende que o “ambiente externo, marcado por alta volatilidade em ativos e inflação pressionada, segue marcado pela expectativa de PIB abaixo do potencial no próximo ano.”

Reforça o comunicado: “Inflação e medidas subjacentes seguem acima do intervalo compatível com a meta. Dados recentes de atividade no Brasil seguem reforçando desaceleração esperada.”

Copom: Leia o comunicado do BC na íntegra

“Em sua 252ª reunião, o Comitê de Política Monetária (Copom) decidiu manter a taxa Selic em 13,75% a.a.

A atualização do cenário do Copom pode ser descrita com as seguintes observações:

O ambiente externo segue marcado pela perspectiva de crescimento global abaixo do potencial no próximo ano, alta volatilidade nos ativos financeiros e um ambiente inflacionário pressionado, embora com sinais mais positivos na margem. A política monetária nos países avançados em direção a taxas restritivas e a maior sensibilidade dos mercados a fundamentos fiscais requerem maior cuidado por parte de países emergentes. Entretanto, dados recentes de atividade global têm sido relativamente resilientes e o relaxamento de restrições sanitárias na economia chinesa alivia a possibilidade de novas disrupções nas cadeias de suprimento globais;

Em relação à atividade econômica brasileira, o conjunto dos indicadores mais recentes segue corroborando o cenário de desaceleração esperado pelo Copom;

Não obstante algum arrefecimento, tanto a inflação ao consumidor quanto suas diversas medidas de inflação subjacente seguem acima do intervalo compatível com o cumprimento da meta para a inflação;

As expectativas de inflação para 2023 e 2024 apuradas pela pesquisa Focus encontram-se em torno de 5,7% e 3,9%, respectivamente;

As projeções de inflação do Copom em seu cenário de referência* situam-se em 5,6% para 2023 e 3,4% para 2024. As projeções para a inflação de preços administrados são de 10,6% para 2023 e 5,0% para 2024. O Comitê optou novamente por dar ênfase ao horizonte de seis trimestres à frente, referente ao terceiro trimestre de 2024, cuja projeção de inflação acumulada em doze meses situa-se em 3,6%;

Em cenário alternativo, no qual a taxa Selic é mantida constante ao longo de todo o horizonte relevante, as projeções de inflação situam-se em 5,5% para 2023, 3,1% para o terceiro trimestre de 2024 e 2,8% para 2024; e

O Comitê julga que a incerteza em torno das suas premissas e projeções atualmente é maior do que o usual.

O Comitê ressalta que, em seus cenários para a inflação, permanecem fatores de risco em ambas as direções. Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, destacam-se (i) uma maior persistência das pressões inflacionárias globais; (ii) a ainda elevada incerteza sobre o futuro do arcabouço fiscal do país e estímulos fiscais que implicam sustentação da demanda agregada, parcialmente incorporados nas expectativas de inflação e nos preços de ativos; e (iii) um hiato do produto mais estreito que o utilizado atualmente pelo Comitê em seu cenário de referência, em particular no mercado de trabalho. Entre os riscos de baixa, ressaltam-se (i) uma queda adicional dos preços das commodities internacionais em moeda local; (ii) uma desaceleração da atividade econômica global mais acentuada do que a projetada; e (iii) a manutenção dos cortes de impostos projetados para serem revertidos em 2023.

A conjuntura, particularmente incerta no âmbito fiscal e com expectativas de inflação se distanciando da meta em horizontes mais longos, demanda maior atenção na condução da política monetária. O Comitê avalia que tal conjuntura eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional. Nesse cenário, o Copom reafirma que conduzirá a política monetária necessária para o cumprimento das metas.

Considerando os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu manter a taxa básica de juros em 13,75% a.a. O Comitê entende que essa decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui os anos de 2023 e, em grau maior, de 2024. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

O Comitê segue vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período mais prolongado do que no cenário de referência será capaz de assegurar a convergência da inflação. O Comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas, que têm mostrado deterioração em prazos mais longos desde a última reunião. O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado.

Votaram por essa decisão os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Bruno Serra Fernandes, Carolina de Assis Barros, Diogo Abry Guillen, Fernanda Magalhães Rumenos Guardado, Maurício Costa de Moura, Otávio Ribeiro Damaso, Paulo Sérgio Neves de Souza e Renato Dias de Brito Gomes.

- No cenário de referência, a trajetória para a taxa de juros é extraída da pesquisa Focus e a taxa de câmbio parte de USD/BRL 5,15, evoluindo segundo a paridade do poder de compra (PPC). O preço do petróleo segue aproximadamente a curva futura pelos próximos seis meses e passa a aumentar 2% ao ano posteriormente. Além disso, adota-se a hipótese de bandeira tarifária “amarela” em dezembro de 2023 e de 2024. O valor para o câmbio é obtido pelo procedimento usual de arredondar a cotação média da taxa de câmbio USD/BRL observada nos cinco dias úteis encerrados no último dia da semana anterior à da reunião do Copom.”

BC insere cenário alternativo com Selic estável e prevê IPCA de 5,5% em 2023

Em meio à desancoragem de expectativas inflacionárias, o Banco Central inseriu, no comunicado do Comitê de Política Monetária (Copom), um cenário alternativo para a projeção de inflação de 2023 e 2024.

Esse cenário considera que a taxa Selic ficaria estável em 13,75% por todo o horizonte relevante, que incorpora os anos de 2023 e 2024. Nesse caso, as projeções do Copom para o IPCA – índice de inflação oficial – seriam de 5,5% para 2023 e 2,8% para o fim de 2024. No terceiro trimestre do ano que vem, horizonte de seis trimestres à frente que o BC tem dado ênfase, a projeção é de 3,1%.

No cenário alternativo, a projeção do BC para a inflação oficial fica abaixo do centro da meta de 2024 (3,0%), que é, a partir desta reunião, o horizonte temporal que o BC mira com mais peso para a convergência inflacionária. Para 2023, a expectativa segue acima do teto da meta de 4,75%, sinalizando três anos seguidos de descumprimento do BC de seu mandato principal.

No cenário de referência, que utiliza a trajetória de juros extraída do Boletim Focus, as projeções do BC estão em 5,6% para 2023 e 3,4% para 2024 – portanto, acima do centro da meta para o próximo ano. Na Focus, a mediana é de 12,50% para a taxa Selic no fim de 2023 e 9,50% no fim de 2024.

“O Comitê julga que a incerteza em torno das suas premissas e projeções atualmente é maior do que o usual”, repetiu o BC no comunicado.

O Comitê de Política Monetária admitiu que as expectativas de inflação em prazos mais longos têm se deteriorado e avaliou que pode manter a taxa básica de juros por um período ainda mais longo que o projetado atualmente.

Mais uma vez, o colegiado reforçou que irá perseverar nessa estratégia até que não apenas ocorra a desinflação esperada, mas também que se consolide a ancoragem das expectativas em torno das metas. O BC alertou que as projeções “têm mostrado deterioração em prazos mais longos desde a última reunião”.

O Copom enfatizou novamente que os próximos passos da política monetária poderão ser ajustados e repetiu que não hesitará em retomar o ciclo de alta na Selic caso o processo de desinflação não transcorra como esperado.

O Comitê de Política Monetária (Copom) elevou o tom de alerta sobre a incerteza fiscal e incluiu um novo parágrafo no comunicado admitindo que a atual conjuntura aponta para um custo maior de desinflação.

“A conjuntura, particularmente incerta no âmbito fiscal e com expectativas de inflação se distanciando da meta em horizontes mais longos, demanda maior atenção na condução da política monetária”, afirmou o colegiado.

O Copom reafirmou que conduzirá a política monetária necessária para o cumprimento das metas, mas destacou que a conjuntura atual “eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional (CMN)”.

O Banco Central considerou também, no comunicado do Comitê de Política Monetária (Copom), que o cenário externo tem dado sinais mais positivos recentemente apesar do ambiente ainda desafiador, citando uma atividade econômica global mais resiliente do que se esperava e o fim da política de covid zero na China. “O ambiente externo segue marcado pela perspectiva de crescimento global abaixo do potencial no próximo ano, alta volatilidade nos ativos financeiros e um ambiente inflacionário pressionado, embora com sinais mais positivos na margem”, disse o BC no documento.

Como pontos mais otimistas, a autoridade monetária citou que os dados de atividade global têm se mostrado “relativamente resilientes” e que o relaxamento das restrições sanitárias na China reduz a chance de novas disrupções nas cadeias de suprimento globais.

Mas o Copom continuou a alertar que o avanço da política monetária nos países avançados em direção a taxas restritivas e a maior sensibilidade dos mercados a fundamentos fiscais “requerem maior cuidado por parte de países emergentes”.

Pelo lado dos riscos de alta para o cenário inflacionário, o Copom voltou a citar uma maior persistência das pressões de preços globais, a ainda elevada incerteza sobre o futuro do arcabouço fiscal e estímulos de demanda, além de um hiato do produto mais estreito que o projetado pelo BC especialmente no mercado de trabalho.

Já pelo lado dos riscos baixistas para a inflação, o Copom citou novamente uma queda adicional nos preços das commodities, uma desaceleração da atividade global mais acentuada que a projetada e manutenção dos cortes de impostos (sobre combustíveis) que originalmente seriam revertidos em 2023.

Estratégia de convergência da inflação à meta

Em dezembro, última reunião do Copom, a autoridade monetária voltou a indicar a estabilidade da Selic em 13,75% por “período suficientemente prolongado”. Mas também manteve o alerta de que, caso a desinflação não ocorra como o esperado, os juros podem voltar a subir.

De março a junho de 2021, o Copom elevou a taxa em 0,75 ponto percentual em cada encontro. No início de agosto do mesmo ano, o BC passou a aumentar a Selic em 1 ponto a cada reunião. Com a alta da inflação e o agravamento das tensões no mercado financeiro, a Selic foi elevada em 1,5 ponto de outubro de 2021 até fevereiro de 2022. No ano passado, o Copom promoveu dois aumentos de 1 ponto, em março e maio, e dois aumentos de 0,5 ponto, em junho e agosto.

Antes do início do ciclo de alta, a Selic tinha sido reduzida para 2% ao ano, no nível mais baixo da série histórica iniciada em 1986. Por causa da contração econômica gerada pela pandemia de covid-19, o Banco Central tinha derrubado a taxa para estimular a produção e o consumo. A taxa ficou no menor patamar da história de agosto de 2020 a março de 2021.

Hoje, o Copom mira os anos de 2023 e 2024 em sua estratégia de convergência da inflação à meta. Desde a virada do ano, as expectativas para esses horizontes e para prazos mais longos estão em uma escalada devido a preocupações fiscais e com a meta de inflação. O BC já descumpriu seu mandato de controle de preços em 2021 e 2022 e vai pelo mesmo caminho para 2023, conforme a estimativa mediana do Boletim Focus.

Esse movimento tem adiado as expectativas para o corte da Selic. Atualmente, o mercado projeta a primeira queda no Copom de setembro, com a taxa fechando o ano em 12,50%.

Controle da inflação

A Selic é o principal instrumento do Banco Central para manter sob controle a inflação oficial, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA). Em 2022, o indicador fechou em 5,79%. Desde o fim do ano passado, a inflação vem subindo por causa da alta do preço dos alimentos e da reversão parcial das desonerações sobre os combustíveis.

O índice fechou o ano passado acima do teto da meta de inflação. Para 2022, o Conselho Monetário Nacional (CMN) fixou meta de inflação de 3,5%, com margem de tolerância de 1,5 ponto percentual. O IPCA, portanto, não podia superar 5% nem ficar abaixo de 2% no ano passado. Para 2023, a meta de inflação está em 3,25%, também com margem de 1,5 ponto percentual, o que garantiria um intervalo entre 1,75% e 4,75%.

No Relatório de Inflação divulgado no fim de dezembro pelo Banco Central, a autoridade monetária estimava que o IPCA fecharia 2023 em 5% no cenário base. A projeção, no entanto, pode ser revista na nova versão do relatório, que será divulgada no fim de março.

As previsões do mercado estão menos otimistas. De acordo com o boletim Focus, pesquisa semanal com instituições financeiras divulgada pelo BC, a inflação oficial deverá fechar o ano em 5,74%. Há um mês, as estimativas do mercado estavam em 5,31%. Foi o que observaram os membros do Copom.

Queda de juros vai demorar, dizem especialistas

O Comitê de Política Monetária (Copom) do Banco Central (BC) manteve inalterada a taxa Selic em 13,75% ao ano, mas a retomada da queda dos juros básicos deve ser postergada por causa da expectativa de expansão fiscal do governo e o aumento da inflação. A avaliação é do economista-chefe da Messem Investimentos, Gustavo Bertotti. “Não vemos mais a possibilidade de os juros começarem a cair no segundo trimestre. Acreditamos que uma redução poderá ocorrer somente no segundo semestre, mas tudo vai depender o balanço de riscos, que inclui a questão fiscal, fatores políticos e o cenário internacional”, afirmou.

“O teor do comunicado mostra uma posição mais contundente do BC. O temor é que governo amplie os gastos públicos e o Boletim Focus trouxe um quadro de aumento das expectativas de inflação para 2023. Vemos um cenário de deterioração de parte das variáveis macroeconômicas, principalmente de inflação e de juros. O Copom reforçou a sinalização de manutenção da postura vigilante sobre a política monetária até que a inflação volte à meta”, complementou.

Segundo apontaram os dados do último Relatório Focus, divulgado na segunda-feira (30), a inflação brasileira deve terminar 2023 em 5,74%. Foi a sétima semana consecutiva de alta nas projeções do mercado para o Índice Nacional de Preços ao Consumidor Amplo (IPCA). Em relação aos números da semana passada, as perspectivas para a inflação brasileira em 2023 aceleraram 0,26 ponto percentual.

De acordo com Bertotti, os próximos meses serão decisivos para que o BC acompanhe o cenário de inflação e juros. “Caso as perspectivas fiquem estáveis, o primeiro corte da Selic deve vir em agosto, na casa de 0,25 pp”, estima.

Mas o economista-chefe ressalta que há outros pontos de atenção: o retorno dos impostos federais, como os tributos sobre combustíveis – a desoneração acaba em março; aumento de gastos do governo, já que a PEC da Transição abriu espaço para o governo eleito aumentar os gastos públicos; e a definição do arcabouço fiscal que será utilizado para controle da dívida pública.

“O plano que Haddad divulgou para o mercado é baseado em grande parte (80%) no aumento da arrecadação no curto prazo, por meio do aumento de impostos. Ou seja, fala-se muito pouco (20%) em redução da despesa do gasto público, gerando uma incerteza muito grande”, assinala.

Além disso, cenário externo tem que ser observado. “A reabertura da China e a retomada da demanda por matérias-primas podem gerar uma pressão inflacionária em diversos países”, finaliza ele, sobre a decisão do Copom.

A decisão do Copom frustra expectativa e deve ser interpretada como dovish pelo mercado, diz Antonio van Moorsel, estrategista-chefe da Acqua Vero. “A autarquia reiterou argumentos recorrentes no passado recente para justificar a decisão colegiada, como a incerteza acerca da trajetória fiscal, a adoção de políticas fiscais que estimulem a demanda agregada e a desancoragem das expectativas inflacionárias.”

O estretegista acrescenta: “Aapesar do cenário externo menos adverso, a aprovação da PEC da Transição e declarações de membros do governo sobre a utilização de bancos públicos para induzir o crescimento econômico elevaram o risco para a economia brasileira, forçando o Banco Central a reiterar que ‘não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como o esperado’”.

A austeridade da mensagem, diz ele, “frustrou a expectativa, haja visto a incerteza fiscal e as discussões em curso, e será, provavelmente, interpretada como dovish pelos mercados no pregão de amanhã.”.

Segundo Jansen Costa, sócio-fundador da Fatorial Investimentos, a conjuntura do país é, particularmente, incerta no âmbito fiscal e com expectativas de inflação se distanciando da meta em horizontes mais longos, com uma demanda maior atenção na condução da política monetária.

Costa observa: “O Comitê avalia que essa conjuntura eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional. Nesse cenário, o Copom reafirma que conduzirá a política monetária necessária para o cumprimento das metas.”

E conclui: “Acredito que as curvas de juros amanhã devem ter uma manutenção ou uma queda nos vértices mais longos em função desta ata, que no meu ver, foi bem colada e bem dura frente aos desafios do novo governo na questão fiscal”, diz Costa.

“Alta de juros nos mercados internacionais”

O CEO da Philos Invest, Rafael Marques, aponta que a manutenção veio em linha como o esperado, assim como a decisão do Fed dos Estados Unidos. “Os sinais foram de que a inflação está arrefecendo, falando também sobre a subida das taxas de juros nos mercados internacionais. O comitê apontou bastante a questão fiscal do Brasil, com um discurso pessimista de inflação e de manutenção da Bolsa”, comenta.

Idean Alves, educador financeiro, sócio e chefe da mesa de operações da Ação Brasil, opina: “O comunicado veio em tom mais duro do que o esperado. O comitê adicionou que está com uma postura mais vigilante e ativa na tomada de decisão sobre os juros e voltou a assumir o leme de forma mais rígida para que, além do controle da inflação, possa fazer um ‘pouso suave’, sem desacelerar tanto a atividade econômica a ponto de gerar uma recessão econômica local.”

Alves lembra que o comitê reiterou a palavra “vigilante” em relação ao aumento da percepção de risco no cenário internacional, “com inflação ainda acelerando lá fora, guerras, e cadeia de oferta fragilizada, enquanto que no âmbito doméstico o perigo fiscal segue pressionando a tomada de decisão de todos na economia, consumidores, empresários, investidores.” E conclui: “Se a expansão fiscal realmente vier no volume previsto, a pressão inflacionária vai ser, sem dúvidas, uma demanda contratada.”

Alves argumenta: “A autonomia do Banco Central questionada, o fim do incentivo do PIS/Cofins sobre os combustíveis, o aumento da energia elétrica, e o novo reajuste do salário-mínimo que deve passar a valer a partir de de 1º de maio de 2023, somados aos benefícios sociais, junto a necessária elevação da carga tributária para o aumento dos gastos públicos, devem respingar em cascata para as empresas, as quais terão que repassar via “preço” para os consumidores.”

A conjuntura incerta no âmbito fiscal eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional. Nesse contexto, o Copom terá mais dificuldade para conduzir a política monetária necessária para o cumprimento das metas, o que vai “obrigar” a manter os juros elevados por mais tempo, e fazer novos ajustes caso seja necessária para o controle da inflação no médio prazo. Esse será o tom e norte da política monetária nas próximas reuniões.

Ricardo Jorge, especialista em renda fixa e sócio da Quantzed, argumenta: “O Banco Central tem feito um excelente trabalho. O Brasil foi um dos primeiros países a começar a subir juros. Isso ajudou o país na desaceleração do processo inflacionário. Tivemos também medidas do governo que também ajudaram como a desoneração dos combustíveis. De maneira geral, a atuação do BC tem agradado bem o mercado.”

E Jorge sublinha: “A manutenção de juros já era precificada e não muda nada em relação a curva de juros, principalmente a mais curta. A volatilidade vai ficar por conta de todas essas incertezas em relação à política fiscal com impacto mais significativo nos vértices de médio e longo prazos.”

E como ficam os investimentos?

Jaiana Cruz, planejadora financeira CFP e sócia da AVG CAPITAL, observa que, com a taxa mantida em 13,75%, “os títulos indexados ao IPCA estão cada vez mais atrativos, visto que estão pagando um juro real alto (em torno de 6% acima da inflação).”

O que deve fazer o investidor? “O ideal é optar por títulos do Tesouro Direto que tenham vencimentos nos vértices intermediários da curva de juros (entre 2028 e 2033). Vale considerar também investimentos em títulos de crédito privado que não são tributados, como as debêntures incentivadas, por exemplo, ou os certificados de recebíveis, tanto do agronegócio quanto do setor imobiliário (CRA e CRI, respectivamente). Lembrando sempre de atentar para a nota de crédito do papel, dando preferência aos títulos AAA.”

Jaiana acrescenta: “Em um cenário de juros altos por mais tempo no Brasil, os títulos pós-fixados com vencimentos entre 1 e 2 anos podem ser uma excelente alternativa para aquele investidor que deseja continuar recebendo 1% ao mês (ou próximo disso) sem precisar adicionar risco à carteira, dado que as taxas pós-fixadas acompanham a Selic. Já as taxas prefixadas são interessantes para vencimentos de 3 a 5 anos, pois a partir do momento que a rentabilidade é contratada, o título permanecerá rendendo a juros altos mesmo que a Selic venha a cair, conforme decisão do Copom.”

Com Estadão Conteúdo e Agência Brasil