Copom deve manter Selic em 13,75%, mas mercado não descarta nova alta; veja por quê

A reunião do Comitê de Política Monetária (Copom), do Banco Central, que irá definir reajuste à taxa básica de juros do Brasil, a Selic, começou nesta terça-feira (20). O comunicado oficial sobre a taxa será divulgado ao mercado na quarta-feira (21), no final da tarde.

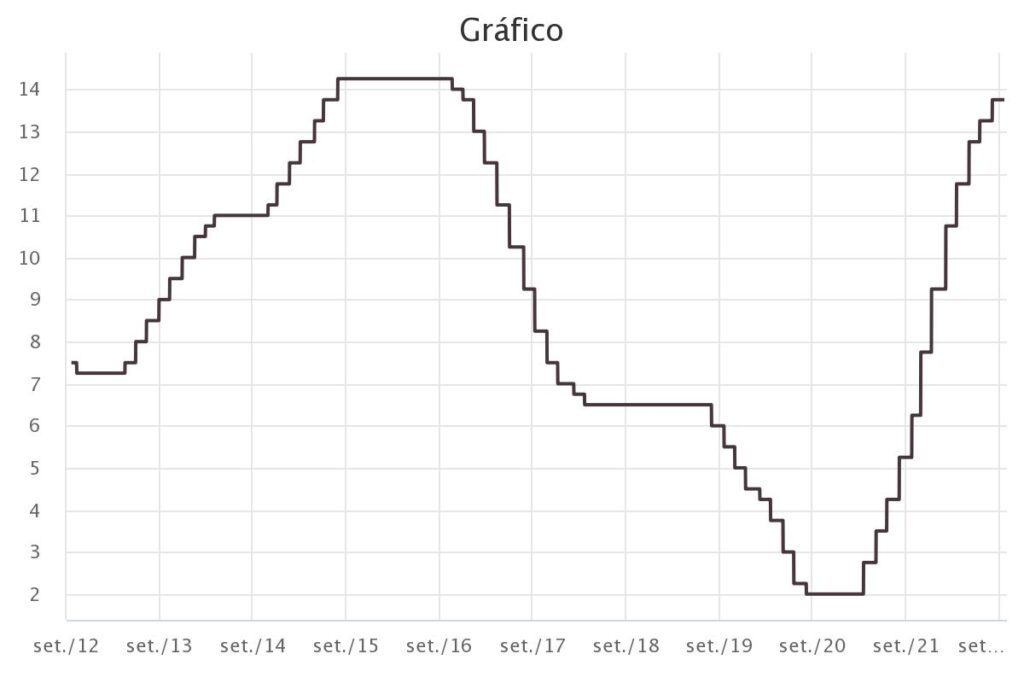

A estimativa do mercado financeiro, em geral, é pela manutenção da definição anterior, de 13,75%. No máximo, poderá haver uma alta de 0,25 ponto percentual, patamar que fará com que a Selic feche o ano em 14%.

A ata do Copom, no início de agosto, revelou que o Banco Central (BC) deve manter a Selic em nível elevado por um período “suficientemente longo”.

Na visão de Gustavo Sung, economista chefe da Suno Research, a expectativa é de que o comitê aumente a taxa Selic em 25 bps, sem descartar a possibilidade da manutenção do patamar atual. “Entendemos que grande parte do mercado precifica a manutenção da taxa em 13,75% a.a. Porém, acreditamos que o Comitê deveria realizar um ajuste residual. Em ambos os casos, enxergamos o fim do ciclo de alta dos juros”, diz.

De acordo com Sung, apesar da deflação do Índice de Preços ao Consumidor Amplo (IPCA) vista recentemente, a premissa é de que continua sendo necessário terminar o ciclo de alta para combater a inflação. “Apesar da deflação do IPCA nos últimos meses, muito por causa das medidas tributárias e reduções de preços da Petrobras (PETR4), em agosto, sete dos nove grupos pesquisados registraram alta. Se retirarmos do IPCA os combustíveis e energia, o índice apresentaria uma variação positiva”, destaca.

Outro fator que corrobora com a aposta do economista é que o Boletim Focus continua a apontar altas na inflação de 2024, acima da meta do BC de 3%. Hoje, o mercado já prevê 3,47% no período.

“Se a autoridade monetária não quiser perder de vista a convergência da inflação de médio prazo, dar um ajuste residual agora pode ancorar melhorar as expectativas”, ressalta Gustavo.

Além dessas previsões, Sung afirma que o Copom deve discutir também:

- Incertezas quanto ao arcabouço fiscal brasileiro, com candidatos à presidência falando da necessidade de uma nova âncora fiscal, mas, também, de aumentar gastos;

- Uma possível alta da taxa de juros nos Estados Unidos, a ser realizada pelo Federal Reserve (Fed) igualmente nesta quarta-feira (21), pode causar volatilidade para o cenário doméstico brasileiro.

“O ponto principal para o Banco Central é mostrar que a inflação irá convergir para perto da meta no horizonte relevante – 2023 e, em menor proporção, 2024.

Com a chegada das eleições, as perspectivas de manutenção dos incentivos fiscais em 2023, e, principalmente, as expectativas Focus para inflação de 2024 estarem subindo acima da meta, um aumento residual de 25 bps poderá resguardar o Copom no futuro, além de evitar uma perda de credibilidade”, finalizou.

Para 41 das 50 instituições financeiras ouvidas pelo Projeções Broadcast, a taxa deve ser mantida em 13,75% na reunião que começa hoje e termina amanhã, movimento que encerraria o mais longo ciclo de aperto monetário da história. No entanto, economistas reconhecem que aumentou o risco de ajuste residual de 0,25 ponto.

Para Luís Otávio de Souza Leal, economista-chefe do Banco Alfa, o cenário é de manutenção dos juros em 13,75%, em uma decisão que deve ser acompanhada de um discurso duro por parte do BC. O economista reconhece que, diante do aumento das projeções de inflação para 2024, o Copom pode optar por um aperto residual como forma de sinalizar ao mercado o seu comprometimento com a meta.

“O único motivo pelo qual eu vejo o risco de um aumento para 14% é para reforçar não só com palavras, mas com ações, esse discurso ‘hawkish’ (inclinação por taxas de juros mais altas para conter a inflação). Em termos de convergência da inflação, não vejo esse 0,25 ponto de diferença ter um impacto relevante, mas poderia ser uma forma de fazer o mercado reverter essa expectativa de 2024”, diz.

Cenário dividido

O economista Silvio Campos Neto, da Tendências Consultoria Integrada, espera alta da Selic para 14% em setembro, mas reconhece um “cenário dividido” na reunião. “A possibilidade de encerrar o ciclo em 13,75% está em jogo, até porque os sinais desde o último Copom não foram claros”, diz.

O economista-chefe da Trafalgar Investimentos, Guilherme Loureiro, afirma que o mais provável é a manutenção da Selic em 13,75%, embora reconheça o risco de um aumento residual de 0,25 ponto. “Do ponto de vista prático, muda pouco, porque a gente está na boca de encerrar o ciclo”, afirma.

Loureiro pondera que a redução das projeções para a inflação de 2022 e 2023 no boletim Focus pode comprar um grau de conforto para o BC. Na mesma linha, a perspectiva de melhora do fiscal no curto prazo, com superávit primário este ano, sugeriria um cenário mais tranquilo.

Inflação americana pode influenciar possível alta da Selic

Para a especialista em renda fixa da Blue3 Investimentos, Letícia Cosenza, o cenário macroeconômico mostra uma preocupação mais intensa a respeito da alta da inflação. Ela relembra que três dos cinco bancos centrais mais importantes do mundo vão tomar suas decisões referentes às políticas monetárias em breve, com foco no índice de inflação.

Além disso, Cosenza reflete sobre como nos Estados Unidos o Índice de Preços ao Consumidor (CPI, na sigla em inglês) de agosto ficou acima do esperado, com preços que seguem pressionados. A expectativa do mercado era de uma estabilidade em relação a julho. “O mercado já precifica uma postura mais hawkish do Fed na reunião desta semana, de 0,75 p.p, podendo chegar a 1,0 p.p.”, diz. No Brasil, lembra ela, o BC começou sua política de subir taxas para conter a inflação bem antes — em 2020.

“Então a expectativa é de que, apesar de o presidente do BC Roberto Campos Neto ter deixado as portas abertas para um novo aumento de 0,25 p.p, nós realmente estamos chegando ao fim do ciclo de alta, fechando 2022 com a Selic de 13,75% a.a.”, afirma.

Com a inflação refletindo as medidas do governo e a redução do ICMS sobre combustível e energia, será possível começar a ver uma inflação mais controlada, segundo Letícia. “A expectativa pra este ano é fechar com o IPCA na casa dos 6% para o ano que vem, um arrefecimento ainda maior, para a casa dos 5%”.

Copom: apesar de hawkish, a visão ainda é positiva

A percepção de Davi Lelis, sócio da Valor Investimentos, é de que, no recado dado pelo Copom na última alta, a autoridade monetária estava mantendo essa visão mais positiva de controle inflacionário, mas que avaliava uma possível alta residual na reunião deste mês. Ou seja, na visão dele, isso quer dizer que não deve ser um aumento muito significativo, dentro da casa de 0,25% a no máximo 0,5%. Ele espera, entretanto, que a Selic mantenha-se 13,75% ao ano.

“A gente espera um Copom mais hawkish ainda, mantendo a taxa de juro real, positiva e acima da inflação por mais tempo. Nas palavras do próprio presidente do Banco Central, Roberto Campos Neto, o Banco Central deve permanecer ainda vigilante e se manter firme no combate à inflação”, afirma Davi.

“Isso mostra que, mesmo com o tom de arrefecimento [da inflação], o BC deve manter um posicionamento esperando que a inflação realmente se mostre controlada, tanto pelo lado da demanda, quanto pelo lado da oferta”, argumenta o sócio da Valor. “Isso envolve cadeias produtivas sendo refeitas e recolocadas, a economia mundial começando a entrar no eixo novamente. Se a guerra da Rússia e da Ucrânia ficar perto do final, pode ocorrer um desfecho como o mercado espera.”

Selic deve começar a cair no 2º semestre de 2023

Em outro ângulo, João Beck, economista de sócio da BR Advisors, diz que, mesmo com a expectativa de manutenção em 13,75% da Selic, prevê uma queda de juros iniciando-se no segundo semestre de 2023.

“O Boletim Focus mostrou queda forte nas expectativas de inflação: 6,0% em 2022 e 5,0% em 2023; mais um motivo para o BC manter os juros em 13,75%. A expectativa de inflação nos 12 meses à frente, também com queda significativa, em breve estará dentro da meta”, observa.

Beck acredita que, apesar da probabilidade de manutenção da taxa, o mercado vem esperando sinais no comunicado de quando a taxa começa a ceder. Sua previsão também é de um posicionamento mais hawkish, como tem sido nas últimas reuniões, “principalmente jogando peso em cima da Política Fiscal“, explica.

Aumento de juros nos EUA pode pressionar câmbio no Brasil

O economista da Guide Investimentos, Rafael Pacheco, espera que o Copom mantenha a Selic estável e fique assim durante algum tempo. Sua aposta também é por uma postura hawkish, acrescentando que, diante do risco de desancoragem das expectativas para prazos mais longos, será apropriada a manutenção da taxa por período “suficientemente prolongado” para a convergência da meta no longo prazo.

“Não prevemos nova alta, mas, caso ela ocorra, acreditamos que terá um efeito marginal sobre a inflação e crescimento”, afirma. “O efeito maior será sobre as expectativas de inflação, de maneira que. para 2024, ela possa começar a se estabilizar e, para 2023, deve seguir em queda. Nossa atual projeção para as duas variáveis considera o cenário de uma Selic a 13,75% no restante do ano e prevê um IPCA em 2022 de 6% e 4,9% em 2023.

“Como a política monetária tem efeito defasado de aproximadamente 18 meses, as projeções para este ano não são alteradas pela decisão”, ressalta.

Dentro do contexto internacional, os BCs das principais economias devem continuar com tom mais hawkish. De acordo com Rafael, “as decisões do Fed devem balizar a de outras autoridades monetárias, visto que o Fed tem poder suficiente para causar uma desaceleração em preços internacionais, como o de commodities”.

Ou seja, com alta dos juros internacionais, o câmbio do Brasil pode sentir uma pressão maior, com possibilidades de levar o Copom a acompanhar o movimento dos EUA. A Guide não acredita que isso ocorrerá, por causa do diferencial de juros já elevados o suficiente para minimizar esse efeito sobre o câmbio.

Taxa mais alta deve se manter por um período mais longo

Mesmo com a possibilidade de alta residual na Selic por parte do Copom, Igor Cavaca, head de gestão de investimentos da Warren Investimentos, acredita que continuará em 13,75%.

“Existe a possibilidade de uma alta de 25 pontos adicionais, mas entendemos que, dado o comportamento da inflação nos últimos meses, o comitê não deve optar por uma política monetária ainda mais contracionista. Em contrapartida, existe um enfoque na meta de 2024, que começou a apresentar leve aumento”, disse.

Entretanto, Igor ressalta que, caso necessário, a autoridade monetária vai continuar com a taxa Selic em níveis mais altos por mais tempo em vez de prosseguir com novos aumentos para controle das expectativas de inflação para 2024.

Em relação ao posicionamento, a Warren espera um comportamento neutro, se houver somente a manutenção da taxa. “Entretanto, caso opte por um novo aumento da taxa Selic, o Copom será entendido como hawkish pelo mercado, dada a precificação dos juros DI muito próximo de 13,75% para final de 2023″, disse.

Igor Cavaca afirma que novas altas tendem a impactar negativamente o crescimento econômico e reduzir a inflação, e já começam a ser vistos alguns efeitos da política monetária contracionista no último indicador de vendas do varejo e produção industrial. Segundo ele, quanto ao nível de preço, o impacto também já pode ser sentido nos últimos três meses. A atenção se volta para a expectativa de inflação para 2024 em diante.

Balança da Selic pende para estabilidade

Por fim, os analistas do banco de investimentos Goldman Sachs afirmam que há 60% de probabilidade de que o Copom mantenha a a taxa básica de juros inalterada em 13,75%, com orientações hawkish, “e sugere que a taxa de política deve permanecer em um nível significativamente restritivo por um período de tempo razoavelmente longo”.

Há a avaliação de uma probabilidade significativa de 40% de um aumento final da taxa de 0,25 ponto percentual, com pressões de inflação, atividade real robusta e dinâmica do mercado de trabalho, ligeiro aumento nas expectativas da inflação para o fim de 2024, persistente incerteza sobre a posição fiscal em 2023 e anos subsequentes, sinais de inflação global intensa e o posicionamento hawkish do Federal Reserve.

“Em nossa avaliação, um aumento final em setembro não moveria a agulha em termos da trajetória de inflação esperada. Portanto, o valor de um aumento em setembro seria principalmente em termos de reforço do sinal de postura monetária hawkish, mas esse sinal poderia ser enviado por um forte compromisso de manter a posição monetária significativamente restritiva por um período prolongado de tempo”, afirmam os analistas a respeito da Selic.

(Com informações do Estadão Conteúdo)