Bull Market: até quando?

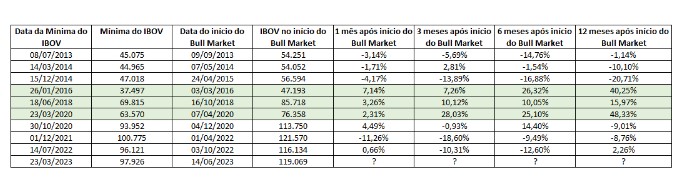

Pela definição usual de bull market, entramos em mercado de alta quando um índice acumula valorização de 20% após o registro de uma pontuação mínima no período recente. Seguindo essa definição, o Ibovespa entrou em bull market em 14 de junho, quando fechou pouco acima dos 119 mil pontos, ante 97.926 pontos do fechamento de 23 de março.

Em meio ao otimismo predominante dos últimos meses, que ampararam a guinada do nosso mercado, temos o avanço da agenda fiscal, com o texto do arcabouço a ser votado nos próximos dias, a inflação finalmente com sinais de caminhar para a meta estabelecida, o ciclo de queda da Selic cada vez mais próximo de se iniciar e os indicadores econômicos apontando uma atividade resiliente e robusta. No exterior também tivemos um evento com potencial de destravar valor – o Fed parou de subir os juros na última reunião.

Mas, diante de tal relevância no avanço, nos últimos dias o Ibovespa deu sinais de esgotamento da força motriz que o levou a se aproximar dos 120 mil pontos. Historicamente, é natural que haja certa indefinição dos agentes do mercado após grandes avanços. Além disso, o mercado costuma se antecipar, o que dá origem ao jargão “sobe no boato e realiza no fato”.

Ao mesmo tempo que o Ibovespa dá sinais de esgotamento, vários players vêm divulgando mudanças nas projeções, com revisões para cima das expectativas de crescimento do PIB e para baixo para a inflação, além da antecipação da queda da Selic. Sob este aspecto, tivemos algumas divulgações de aumento no preço-justo para o Ibovespa. Entretanto, o potencial de retorno, ou seja, a diferença entre o índice atualmente e a média do preço-justo projetado, está no menor percentual em quase dois anos, ao redor de 15,7%.

Levantei dados e fiz uma análise* de como foram os desempenhos do mercado após o início dos bull markets que aconteceram nos últimos 10 anos, em janelas de 1, 3, 6 e 12 meses após o início da alta. Esta amostra estudada reforçou o poder de antecipação do mercado, pois no geral o Ibovespa costuma realizar lucros após o início dos períodos como esse que aparentemente passa agora.

Há três exceções a esta conclusão, mas que também reforçam a característica antecipatória.

Os bull markets dos anos de 2016, 2018 e 2020 possuem uma característica em comum de ponto de inflexão, onde há eventos catalisadores que são capazes de mudar o cenário. Em 2016, o ciclo foi iniciado em meio ao processo de Impeachment da presidente Dilma Rousseff. Em 2018, o momento de subida se inicia com o período eleitoral e com a guinada da candidatura de candidato Jair Bolsonaro, que vinha com uma promessa de agenda econômica liberal. E o bull market de 2020 ocorreu em meio à pandemia, com o pico dos temores da população em relação a Covid-19.

Diante desses fatos, esperar novos avanços do Ibovespa somente com a confirmação do que se espera hoje é insuficiente para tal movimento. É necessário que tenhamos fatos novos. Mas o que pode ser uma inflexão ao cenário temos hoje?

O Fed parou de subir os juros. Uma antecipação dos cortes tem capacidade de influenciar não somente nosso mercado, mas todo o mundo;

A China vem sofrendo desaceleração. Novos estímulos podem destravar melhores expectativas para o crescimento mundial, com grande influência sobre o Brasil, devido à pauta exportadora de commodities;

Internamente precisamos ter uma recomposição da governabilidade, com avanço em pautas econômicas como a reforma tributária e controle fiscal, resultando em uma queda da inflação e ciclo mais forte de afrouxamento monetário e maior crescimento do PIB.

Se esperarmos que esses pontos vão ocorrer, mesmo que isoladamente, entendo que temos espaço para novos avanços. É interessante também observar que, mesmo sem estes fatores de inflexão, devem ocorrer oportunidades de entrada para o investidor em condições melhores, aproveitando momentos de realização para novos posicionamentos. Afinal, como já é de conhecimento comum, o mercado de ações não se movimenta em linha reta.

Qualquer bull market passa por momentos de realização, o que abre espaço para aquisições.