Fintechs: uma grande revolução

Estamos vivendo uma revolução, uma mudança de paradigmas. É um privilégio podermos fazer parte de um momento que futuramente será provavelmente estudado como uma grande revolução das práticas financeiras, movida por um pessoal jovem, inteligente, corajoso e sem tempo a perder.

Penso que deve ser bem desafiador estar atualmente num conselho de administração ou na diretoria executiva de um banco, pertencente ao sistema financeiro tradicional, tendo que lidar com essa explosão de coisas novas, todas as semanas, e procurar traçar estratégias para se defender e aproveitar as oportunidades que as fintechs têm trazido, na velocidade de seus sprints, de seus aplicativos, de seus produtos e serviços.

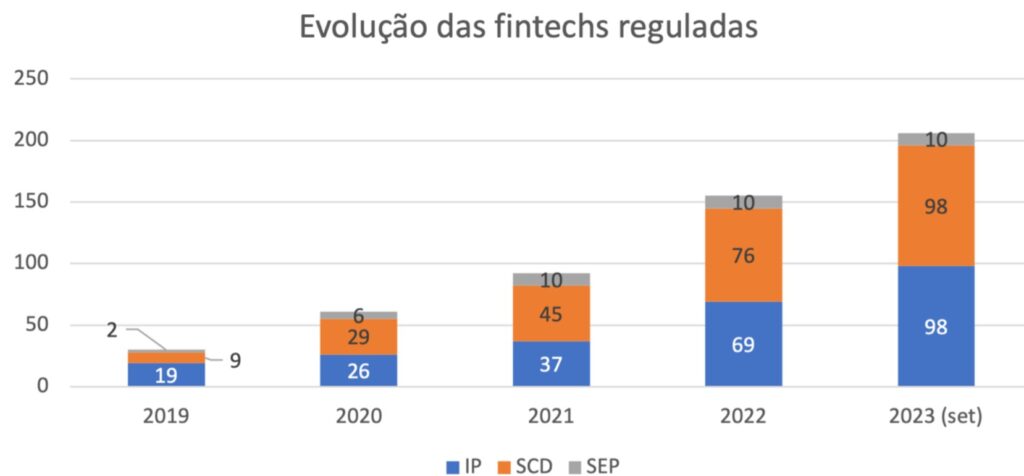

Como se vê no gráfico abaixo, de 2019 para cá, as fintechs reguladas (instituições de pagamento – IP; sociedades de crédito direto – SCD; sociedade de empréstimo entre pessoas – SEP) cresceram 587%, saltando de 30 para 206 instituições, suplantando o número de bancos. Nesse mesmo tempo, os principais atores do sistema financeiro tradicional, os bancos múltiplos, bancos comerciais, e de câmbio, apresentaram um crescimento de 2%, de 157 para 160 instituições.

Fonte: O autor com base em dados do Banco Central do Brasil

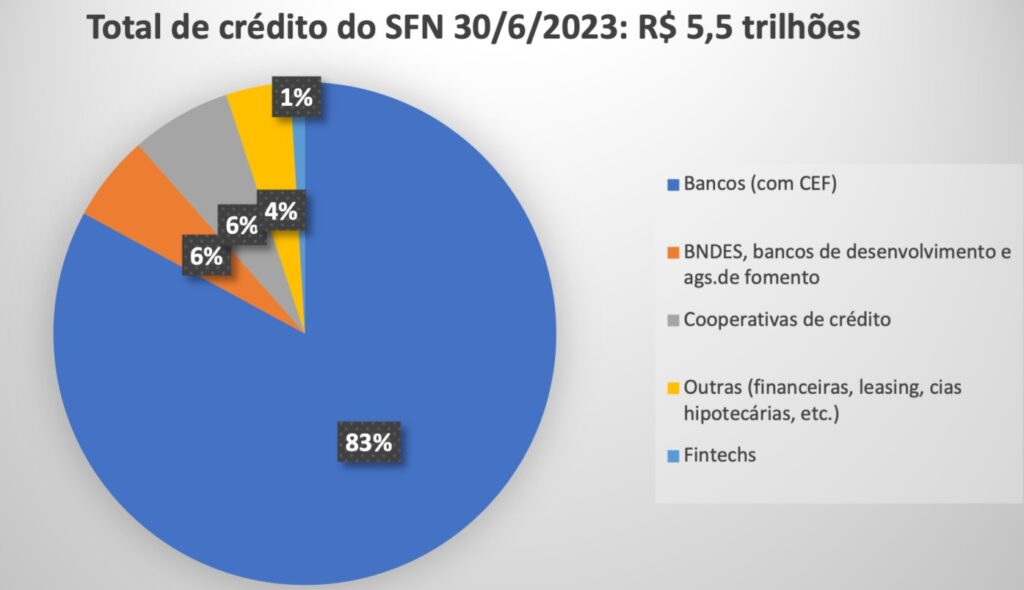

Por outro lado, os volumes de crédito movimentado pelas fintechs (empréstimos, financiamentos e cartões de crédito), respondem por apenas 1% do total de crédito do Sistema Financeiro Nacional, de cerca de R$ 5,5 trilhões (base junho/23 – ver gráfico abaixo). Vale destacar que somente a Nu Pagamentos – Instituição de Pagamento – é responsável por 76% do volume de crédito das fintechs, o que demonstra a grande concentração.

Fonte: O autor com base em dados do Banco Central do Brasil

Essa desconexão entre quantidades e volumes financeiros é típica de mercados que estão sendo desbravados por novos entrantes. O que conta aqui é o tempo, pois essas instituições ainda são jovens, as barreiras de entrada para instituições que dão crédito são grandes e complexas, a começar pelo custo de observância em geral, como por exemplo pelas exigências de capital regulatório, gestão de riscos, e limitações de modelo, como a não alavancagem em SCD.

O sistema financeiro tradicional no Brasil é muito bem estabelecido, movimenta trilhões em crédito, e não deveria nem sentir cócegas em relação às fintechs, dados os volumes financeiros apresentados.

Mas não é bem assim. Como sabemos, os grandes bancos têm sido desafiados diuturnamente a reverem suas práticas, seus modelos, seus preços. O Banco Central do Brasil tem sido um grande indutor dessa democratização de produtos e serviços, como que criando uma alavanca regulatória. E os grandes bancos têm procurado responder a esses novos tempos, seja por meio de revisões estratégicas em seus modelos, por meio de aquisições e parcerias, pois já perceberam que é um movimento de um novo tempo, sem volta.

O que significa tudo isso para nosso mercado no Brasil? Com base em nossos clientes, predominantemente fintechs, posso afirmar que eles têm ocupado um vácuo, de necessidades latentes por parte da população e empresas em geral. Isso passa pela necessidade de arcar com tarifas menores, passa por uma vida mais simplificada, por meio de uma boa experiência no dia a dia de suas necessidades financeiras, e passa também por custos menores, nas transações que envolvem juros. Por fim, esse salto passa certamente por uma questão geracional.

Os “millenials” e os “centennials” (gerações Y e Z, respectivamente) possuem uma clara visão de mundo, e o que desejam. Querem menos burocracia, não têm paciência com processos arcaicos, querem usar seu tempo em coisas mais produtivas.

Essa grande evolução não teria ocorrido sem a existência de uma base legal sólida. O legislador e o regulador foram fundamentais para a criação das bases jurídica e regulatória, que organizaram e viabilizaram esse novo ambiente no Brasil, com a Lei 12.865 de 9 de outubro de 2013, que regulou os meios de pagamento, e com a Resolução do Conselho Monetário Nacional 4.656 de 26 de abril de 2018, que trouxe ao mundo as fintechs.

A The Sharp Fintech Consultoria (TSFC) atende predominantemente esse pessoal das novas gerações. Posso afirmar que eu e minha equipe tivemos que nos reinventar, a começar pela linguagem. É um aprendizado diário que temos com eles, pois são rápidos, intuitivos, centrados na experiência de seus clientes. Por outro lado, os cabelos brancos dos nossos consultores são importantes para um mix adequado, na medida em que fintechs navegam por um ambiente altamente regulado, que pode trazer sérios problemas, não apenas para as fintechs em si, mas igualmente para seus dirigentes, na pessoa física deles.

Empreender em ambiente altamente regulado pode ser muito lucrativo, contudo os riscos devem ser bem avaliados e geridos. Que o diga o histórico bancário no Brasil e no mundo todo.