Gestão de carteira: abordagens ativa e passiva – como escolher a melhor para você

A gestão de carteira pode ser basicamente classificada em duas abordagens: gestão ativa e gestão passiva. Cada uma dessas abordagens possui suas vantagens e desvantagens, e os investidores devem considerar seus objetivos de investimento, tolerância ao risco e custos antes de escolher entre uma ou outra, ou até mesmo adotar uma abordagem mista.

A gestão ativa busca superar o mercado por meio de decisões de compra e venda ativas. Os investidores tomam constantemente decisões sobre quais ações, títulos ou outros ativos comprar e vender, com o objetivo de obter retornos acima do mercado. No entanto, esse tipo de gestão exige análises constantes e negociações frequentes, demandando tempo e dedicação por parte dos investidores.

Por outro lado, a gestão passiva busca obter um desempenho semelhante ao mercado, replicando um índice de referência específico, como o CDI, Ibovespa e S&P 500. Essa abordagem exige menos tempo e dedicação dos investidores em comparação com a gestão ativa.

Embora a gestão ativa possa oferecer uma recompensa maior, ela não é algo simples, especialmente para investidores iniciantes, pois requer um maior conhecimento do mercado financeiro e dos ativos. No entanto, há alternativas que podem simplificar essa tarefa. O investidor pode optar pela gestão ativa de terceiros, como os fundos de investimento ativos, delegando a gestão para equipes de profissionais com conhecimento e experiência para gerir uma carteira de investimentos.

No entanto, escolher um fundo também pode ser uma tarefa complexa, uma vez que é necessário conhecer minimamente a gestora e a estratégia do fundo, e as taxas de administração e performance podem ser custosas, sem garantir um retorno superior ao mercado. Outra alternativa seria a contratação de um serviço de consultoria, onde o investidor conta com o apoio de um profissional para tomar as decisões de investimento. E por fim, há o serviço das casas de análise, que fazem o árduo trabalho de análise e recomendação de ativos e carteiras de investimento, mas ainda cabe ao investidor a responsabilidade de combinar efetivamente os diferentes ativos em uma carteira eficiente.

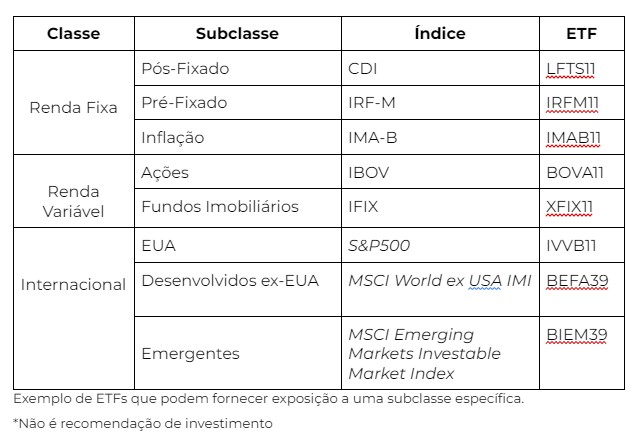

No caso da gestão passiva, os principais veículos são os fundos de índice e ETFs, que são fundos de índices negociados em bolsa, e geralmente possuem custos baixos.

A boa notícia é que gestão ativa e gestão passiva podem se complementar.

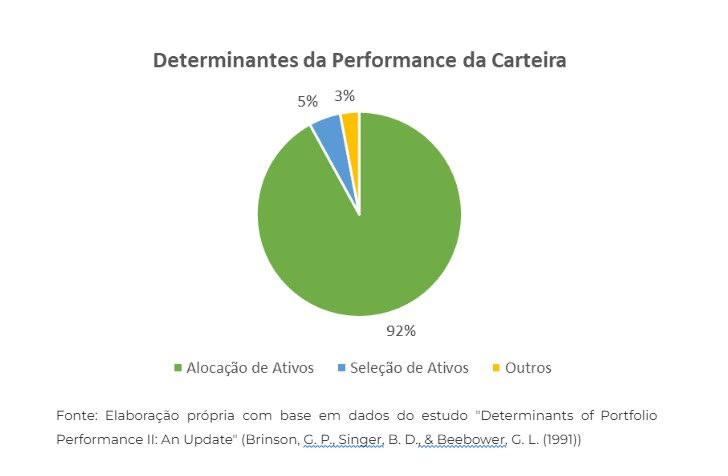

É importante destacar a importância da alocação entre classes de ativos, como demonstrado em um estudo, publicado em 1991 por Gary Brinson, Brian Singer e Gilbert Beebower. Esse estudo reforçou ainda mais o valor e os benefícios da alocação de ativos, concluindo que as classes de ativos utilizadas e a medida em que cada uma delas é ponderada no portfólio de um investidor são as decisões mais importantes que um investidor pode tomar.

Eles evidenciaram que as decisões de alocação de ativos representam aproximadamente 92% do desempenho de longo prazo de um portfólio. A seleção de investimentos individuais representa apenas 5%, enquanto outros fatores, incluindo o tempo de mercado, representam apenas 3% do desempenho do portfólio.

Este estudo apoia a ideia de que, além das principais categorias de ativos, ações, títulos, imóveis e outros, os investidores devem se atentar à inclusão das variadas subclasses de ativos, particularmente à medida que suas carteiras aumentam de valor.

Por exemplo, no caso das ações, é possível incluir subcategorias como estilos de investimento (valor, combinação, crescimento), tamanhos de empresas (pequena, média e grande capitalização) e regiões geográficas (estrangeiras e domésticas). Já na renda fixa, é possível considerar títulos públicos, títulos corporativos, indexadores, vencimentos e qualidade de crédito variados. A diversificação nesse nível pode ajudar a reduzir a volatilidade, uma vez que diferentes subcategorias costumam reagir de maneira diferente às mudanças nas condições econômicas e de mercado.

O processo de seleção das classes de ativos a serem incluídas na carteira e os pesos apropriados a serem atribuídos a cada uma delas é determinado em parte pelo horizonte de tempo do investidor, sua tolerância ao risco e seu nível de familiaridade ou conforto com os mercados financeiros e os diversos produtos de investimento.

Porém, é importante destacar que uma carteira que inclui a maioria das classes e subclasses de ativos pode aumentar a complexidade na monitoração e tomada de decisões de investimento.

Uma alternativa para lidar com essa complexidade é adotar uma abordagem de gestão mista, em que o investidor dedica seus esforços para a gestão ativa das classes ou subclasses em que possui maior conhecimento e exposição passiva de baixo custo por meio de ETFs em outras classes. Por exemplo, um investidor que segue uma filosofia de investimento como o value investing pode optar por selecionar ativos individuais de ações, mas se sentir menos confortável ou preparado para fazer o mesmo com ativos de renda fixa e ativos internacionais. Nesse caso, ele pode escolher ter exposição a essas classes por meio de ETFs, mas é importante que sejam ETFs amplos e neutros, ou seja, que repliquem um índice de referência.

É importante também estar atento às peculiaridades da exposição via ETFs em comparação com a exposição direta aos ativos, como a distribuição de dividendos e a tributação, que podem ser diferentes.

Mudanças em seus objetivos, horizonte de tempo, tolerância ao risco ou situação financeira pessoal podem exigir uma revisão periódica de sua estratégia de alocação de ativos. Por exemplo, à medida que seu horizonte de tempo encurta, você pode ter menos tempo para recuperar perdas de desacelerações repentinas do mercado, portanto pode considerar uma alocação mais conservadora. Em contraste, investidores cuja situação financeira melhorou significativamente ou que se tornaram mais confortáveis e experientes com ativos mais voláteis, como ações, podem optar por uma estratégia de alocação mais agressiva.

Mudanças nas condições dos mercados financeiros também podem exigir uma reavaliação de sua carteira. Por exemplo, se você começou investindo 80% do seu dinheiro em ações e 20% em títulos, vários anos de forte desempenho no mercado de ações (como foi de 2009 até a maior parte de 2020) podem alterar rapidamente suas alocações. A superexposição resultante e não planejada ou, em condições negativas, a subexposição a uma classe de ativos pode não estar de acordo com sua tolerância ao risco, metas de investimento e horizonte de tempo. É importante, portanto, revisar regularmente sua estratégia de alocação de ativos para garantir que esteja alinhada com seus objetivos e circunstâncias atuais.

BRINSON, Gary P.; SINGER, Brian D.; BEEBOWER, Gilbert L. Determinants of portfolio performance II: An update. Financial Analysts Journal, v. 47, n. 3, p. 40-48, 1991.

Esta matéria foi escrita pelo time da Suno Consultoria. Para conhecer melhor este serviço da Suno, clique aqui