Fundos & Fatores

Factor Investing é uma das metodologias mais versáteis para analisar e extrair os melhores resultados do investimento em ações. Sua ideia básica é reduzir a enorme complexidade de uma ação em alguns poucos fatores que ajudam a explicar seus movimentos.

Esse ferramental é utilizado por algumas das maiores gestoras do mundo e vem sendo adotado cada vez mais também por investidores individuais. O que pouca gente sabe é que também é possível utilizar o Factor para analisar fundos de investimentos e tomar melhores decisões de alocações. Não é preciso ser um day trader ou acompanhar o mercado de ações de perto para alavancar o uso dessa ferramenta, muito pelo contrário.

Vou mostrar neste artigo um pouco dessa aplicação.

Os Fundos

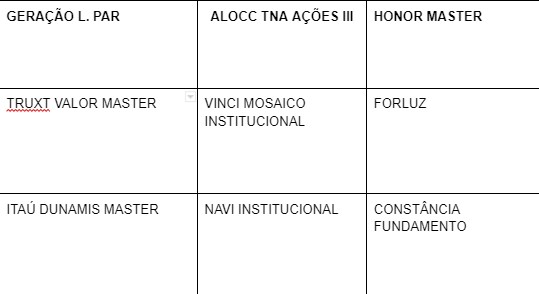

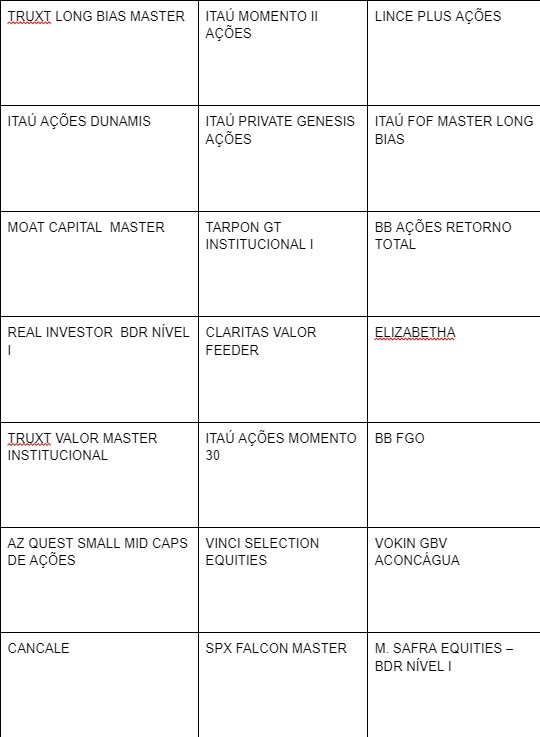

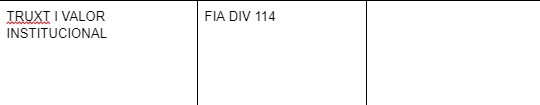

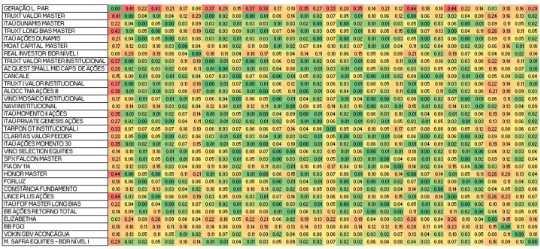

Escolhi cerca de 30 entre os maiores Fundos de Investimentos em Ações, com foco no mercado brasileiro. Nenhuma consideração especial por eles ou juízo de valor, apenas ordenando por patrimônio, excluindo fundos que não possuem dados para todo o período, fundos que sigam a mesma estratégia (Master contra Feeders, por exemplo) e alguns outros ajustes finos. A lista final ficou assim:

O período analisado foi de 3 de janeiro de 2020 a 29 de dezembro de 2022, três anos fechados. Os retornos foram calculados descontando a taxa de juros livre de risco (CDI), exceto quando dito o contrário.

Os Fatores

De forma bem resumida, Fatores são portfólios compostos por ações compradas e vendidas que capturam características específicas do mercado. Hoje a literatura acadêmica cataloga mais de 400 fatores diferentes, mas alguns são mais relevantes e utilizados. Na análise utilizei os seguintes:

Alfa: retorno extra, gerado pela escolha individual das ações, timing do mercado, entre outros. Habilidade do gestor que não se reflete nos outros fatores;

Market (MKT): diferença do retorno entre o mercado de ações e a renda fixa;

High-Minus-Low (HML): diferença entre ações com alto ratio Valor Contábil/Preço de Mercado e ação com baixo ratio;

Winner-Minus-Losers (WML): diferença entre ações em tendência de alta contra ações em tendência de baixa;

Small-Minus-Big (SMB): diferença entre ações Small Caps e Large Caps.

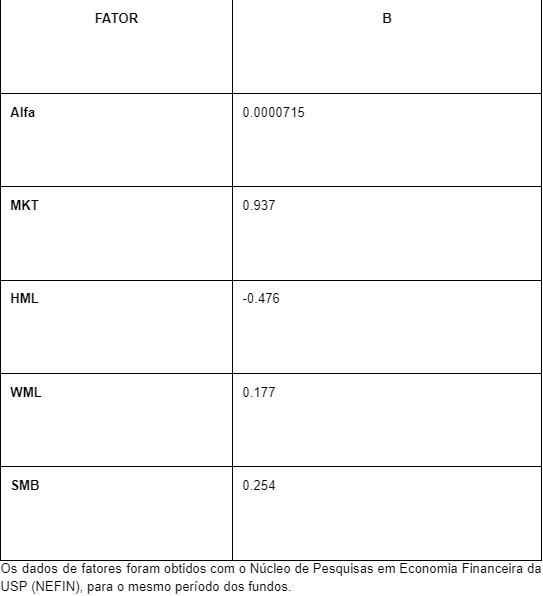

Dados históricos demonstram que ações e portfólios que tenham essas características de forma positiva (por exemplo, investem mais em ações com alto Valor Contábil/Preço de Mercado) tendem a produzir retornos positivos. Claro, isso não significa que investir na relação oposta não possa trazer algumas vantagens. A relação do quanto um fundo está “investido” em um fator é chamada de Beta ou carga do fator. Um beta de Mercado (Market) de 0,50 significa que o fundo tende a subir 0,50% quando o mercado como um todo sobe 1,00%, por exemplo. O mesmo vale para o Beta dos outros fatores. No final das contas, descrevemos o retorno do fundo como:

O retorno do fundo é uma regressão linear contra os fatores. O “e” no final da equação é a diferença entre o retorno teórico pelo modelo e o retorno real.

Para o fundo Truxt Valor, por exemplo, a equação ficou:

Os dados de fatores foram obtidos com o Núcleo de Pesquisas em Economia Financeira da USP (NEFIN), para o mesmo período dos fundos.

Gerar Alfa

Alfa, o Santo Graal do mercado financeiro. Alfa é a forma destilada, a mais pura medida da habilidade de um gestor ativo. Mede o quanto de retorno o gestor é capaz de adicionar ao portfólio por suas decisões. É importante notar que “gerar alfa” não é o único trabalho da gestão. A escolha dos pesos (betas) dados a cada fator também é um trabalho importante. Além disso, gerar Alfa é muito, muito difícil.

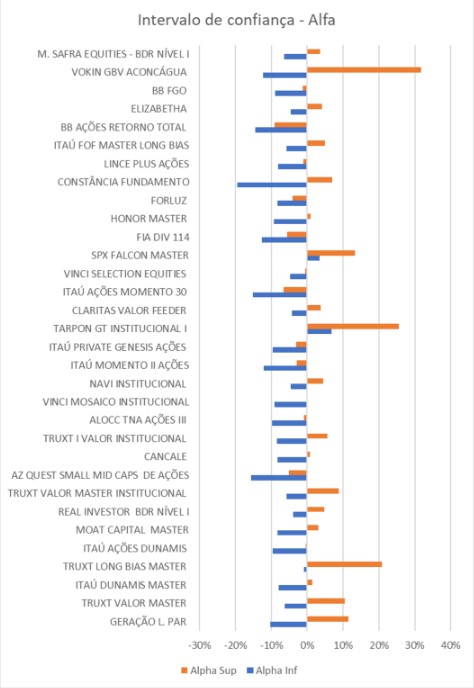

O Alfa é uma medida estatística, ou seja, não podemos saber qual é a verdadeira capacidade de geração de retorno extra, mas podemos tentar estimar qual é esse valor. No gráfico abaixo, apresento o intervalo de confiança do Alfa para cada fundo. A interpretação é simples: há cerca de 68% de chances do verdadeiro Alfa estar no valor da barra azul e da barra laranja.

Como dito, gerar Alfa é muito difícil. Dos fundos analisados, apenas o SPX Falcon e o Tarpon GT ficaram com o intervalo de confiança inteiro na região positiva, com o Truxt Long Bias chegando muito próximo disso.

Reforço que isso, de forma alguma, constitui uma recomendação de investimento, sendo apenas um recorte estatístico de um período no tempo, que pode ou não se repetir no futuro. De forma alguma essa informação deve ser utilizada de forma isolada para tomada de decisões de investimento.

Além de ser muito difícil gerar o Alfa (estatístico), taxas de administração e performance refletem diretamente nesse número.

Parecidos & Diferentes

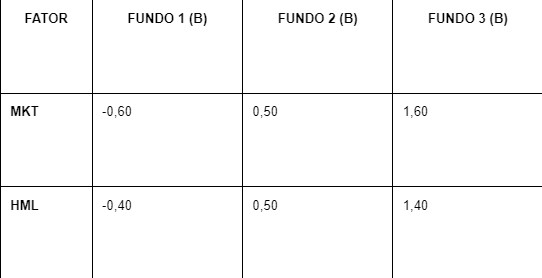

Outra aplicação dos fatores é comparar as estratégias dos fundos. Podemos comparar os Betas de cada fator para cada fundo, comparar fundos com Betas parecidos, com estratégias parecidas. Mas como definir o que é “parecido”? Considere os Betas do exemplo abaixo:

O Fundo 3 é basicamente o Fundo 2 alavancado, enquanto que o Fundo 1 é o oposto do Fundo 2. Se olharmos a diferença entre os Betas, a “distância” do 1 para o 2 é igual a do 2 para o 3 (MKT: 1.1 | HML: 0.9), mas intuitivamente o fundo 1 e 2 são mais diferentes que o 2 e 3. Então, essa diferença numérica não é um bom jeito de indicar a “distância” entre os fundos.

(Trigger Warning: Se você tem trauma com as aulas de álgebra linear e geometria analítica na faculdade, siga com calma).

Que tal se plotarmos os Betas de cada fundo em um gráfico? Eixo X o fator Mercado, Y o HML. Jogar as coisas num gráfico para visualizar é sempre um bom jeito de ter ideias.

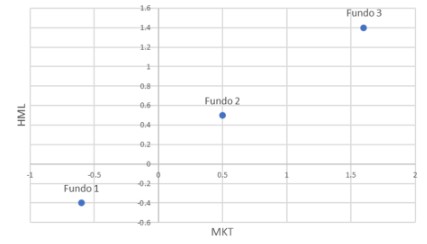

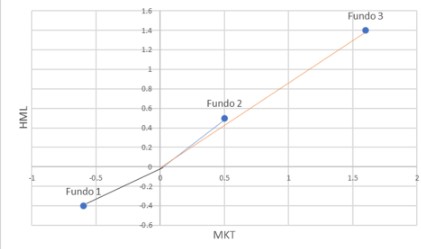

E se desenharmos retas, ligando o meio do gráfico a cada um dos fundos?

Repare como as linhas do 2 e 3 estão bem próximas e as do 1 e 2 bem separadas, como nossa intuição nos dizia.

Podemos usar o ângulo entre as retas como forma de medir as diferenças. Essa métrica é conhecida como Distância por Cossenos (Cosine Distance). Abaixo está a matriz de distância entre os fundos (colunas seguem a mesma ordem das linhas). Quanto maior o valor (mais vermelho), maior a diferença entre dois fundos, em termos de análise de fatores. É mais difícil de visualizar, mas igualmente fácil de se calcular para quantos fatores você quiser, não só dois.

É fácil de ver que o fundo mais diferentão é o GERAÇÃO L. PAR, com uma distância média de 0,241. O mais parecido com os outros é o CLARITAS VALOR, com uma distância média de 0,035.

Um detalhe importante é que todos os fundos analisados têm um Beta de mercado positivo, variando entre 0,42 e 1,21. O Beta de mercado de uma carteira pode ser facilmente aumentado ou reduzido diretamente operando futuros de Ibovespa, por exemplo. Por isso, não considerei o Beta de mercado na hora de medir a distância entre os fundos.

A imitação é a forma mais sincera de elogio

A última aplicação que eu gostaria de apresentar é uma das que eu considero mais curiosas. E se pudéssemos “copiar” a estratégia de grandes fundos?

Analisando os fatores é possível formar portfólios com alta correlação com o fundo escolhido. Importante ressaltar, no entanto, que alta correlação não significa ter o mesmo retorno no final do ano, mas ter retornos próximos no dia a dia.

Neste exercício, dividi os dados em treino (de 03/01/2020 a 31/12/2021), em que calculamos o Beta dos fatores e o teste (03/01/2022 a 29/12/2022), no qual aplicamos e analisamos o resultado da estratégia. Sempre importante fazer essa divisão nos backtests, fica a dica…

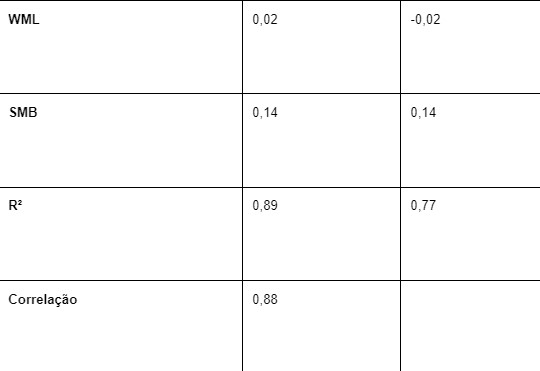

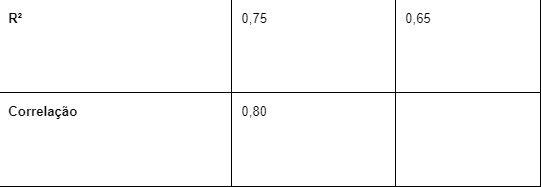

O fundo GERAÇÃO L. PAR apresentou os Betas de treino e teste abaixo (Betas de teste não são utilizados). Note que os Betas mudam, mas pouco. É como observar que os fundos mantêm o seu estilo ao longo do tempo.

A distância entre os fatores de Treino e Teste foi de apenas 0,05. A queda no R² pode indicar que o fundo ficou mais ativo nas suas alocações ou mais concentrado em algumas posições específicas.

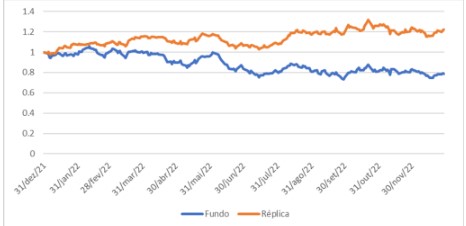

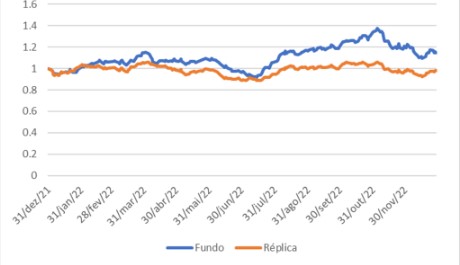

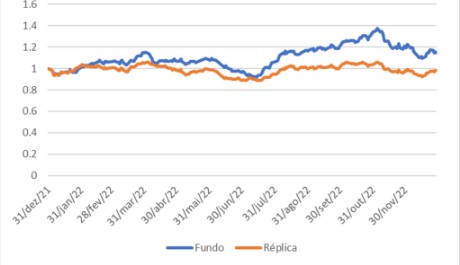

Ao iniciar a cota em 1 em 31/12/2021, o resultado é:

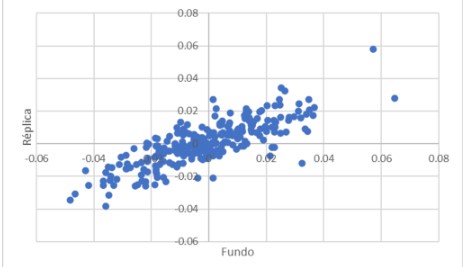

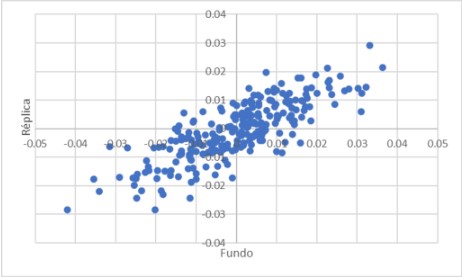

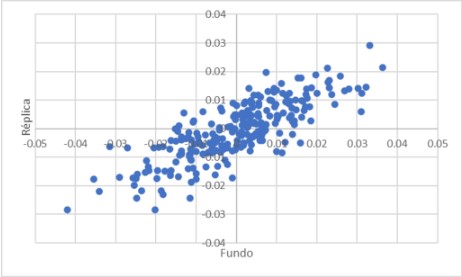

Curiosamente, a réplica se saiu melhor que o fundo, mas não leve isso como regra. Note, como já esperado, que o valor final da cota é diferente, mas os movimentos no dia a dia são muito similares. A correlação entre os dois ficou em 80%. A similaridade fica mais clara no scatter plot. Cada ponto é um dia e indica o retorno do fundo e dá réplica no mesmo dia. Quanto mais alinhado os pontos, maior a correlação.

Repito a experiência para mais dois fundos, o SPX FALCON:

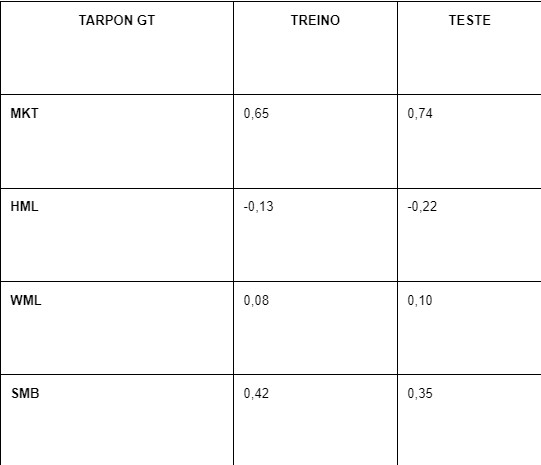

E o TARPON GT INSTITUCIONAL:

Nestes últimos casos, os fundos se saíram melhor. Em comum estão a alta correlação do fundo e da réplica nos três casos.

O questionamento que fica é: se a correlação foi tão alta, por que o retorno final foi tão diferente?

Primeiro, é preciso ressaltar que a estimação é feita uma única vez e não é atualizada. Se fizéssemos uma atualização mensal, por exemplo, ou utilizássemos estimações dinâmicas, poderíamos esperar correlações e resultados ainda mais próximos. Segundo, a correlação (e é o objetivo dos fatores) mede a semelhança dos movimentos diários. Ou seja, no dia que o fundo sobe, nossa réplica também tende a subir.

Quer saber mais sobre o assunto? Acompanhe mais conteúdos no Instagram: @quantzed.