Os 4 vieses mais comuns dos investidores: como evitar?

Após anos de conversas com investidores, auxiliando-os com suas decisões de investimentos e gestão do portfólio, e entendendo suas maneiras de pensar e agir frente às diferentes situações que aparecem corriqueiramente no mercado, sem dúvidas podemos afirmar: existem atitudes e vieses que se repetem em maior ou menor grau em todas as pessoas, sem exceção, quando o assunto são investimentos.

Mesmo para os investidores mais experientes e que se dedicam aos estudos, ao menos algum desses vieses se manifesta em algum momento. E, como eles podem gerar grandes prejuízos, você deveria estar sempre ciente deles e buscá-los evitar, antes de tomar qualquer decisão.

Vamos analisar quatro vieses mais frequentes, com os quais mesmo alguns profissionais acabam se deparando no dia a dia, e como podemos tomar simples atitudes para evitá-los (ou ao menos diminuir sua influência na decisão):

1 – Efeito Manada

O primeiro viés é um dos mais comentados sobre o tema, e um dos que mais têm força e aparecem no dia a dia dos investidores.

Nos momentos de grandes crescimentos todos pensam em “comprar”, tendo em vista que os amigos também estão comprando e o ativo não para de subir. Parece muito fácil comprar mais e ganhar mais dinheiro.

Andar com a manada traz sensação de segurança aos animais (e por isso o ser humano também se sente confortável o fazendo), mas, em contexto de investimentos, pode ser perigoso. Nem sempre a decisão da maioria estará certa.

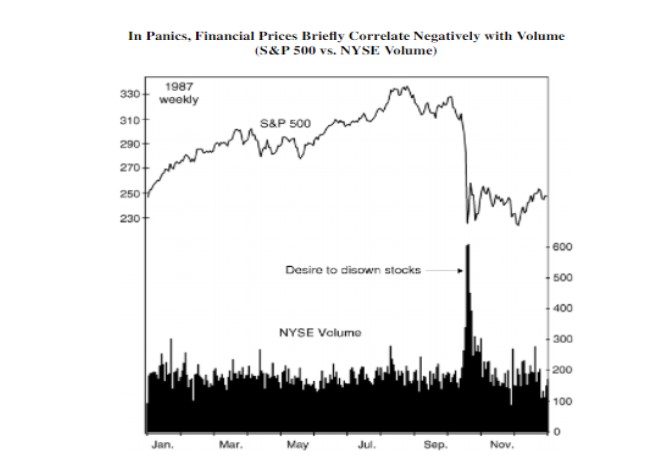

O mesmo ocorre durante crises estabelecidas (vide COVID-19 e o atual conflito Rússia x Ucrânia). Algumas vezes, movidas por notícias recentes e medo instaurado, os investidores começam a se desfazer de suas posições e os preços de ativos começam a “despencar”. Quanto mais o investidor percebe que as outras pessoas estão se desfazendo de suas posições, mais medo ele tem, e mais rápido deseja desinvestir. Isso fica bastante evidenciado no estudo conduzido por Robert R. Prechter, Jr. e Wayne D. Parker, do O Instituto de Finanças Comportamentais, em 2007. Pode-se perceber que quanto mais a queda se acentua, maior o volume de negociações para vender mais rápido o ativo.

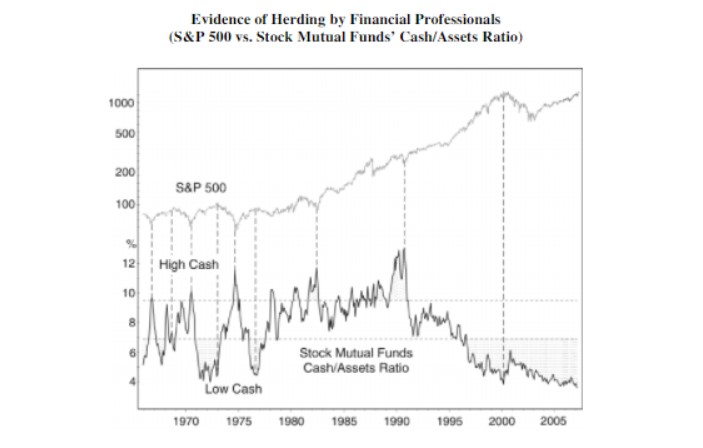

O mesmo estudo ainda mostra como esse comportamento impacta os gestores de alguns fundos de ações nos EUA. Pode-se perceber pelo comparativo da linha inferior no gráfico abaixo com a linha superior (S&P500).

A linha inferior mostra a proporção de dinheiro em relação aos ativos totais dos fundos. Percebe-se que, em situações de grandes momentos de subida de mercado, os próprios gestores acabam participando no efeito manada e gastando seu caixa em compra de ativos. O oposto ocorre em situações de crises e stress de mercado, onde o nível caixa atinge o máximo. Aqui não se trata de ignorância sobre o tema, mas sim uma questão de sobrevivência do fundo. Afinal, se o gestor não comprar o ativo do qual todos estão falando, muitas vezes isso se torna motivo para o investidor levar seu capital para outro fundo que o faz.

Exemplos típicos de formação do efeito manada nos investimentos são as propagandas de investimentos de diversas instituições (“Agora é a vez da renda fixa! Venha conferir nossos CDBs”) ou até mesmo quando você percebe que todos os analistas estão indicando uma ação.

2 – Viés de confirmação

Extremamente comum que os investidores tenham uma ideia pré-concebida sobre um ativo/oportunidade, e busque informações que confirmem sua ideia.

Esse viés se torna muito perigoso pois, por mais que as informações advoguem contra a teoria criada, nosso cérebro tende a procurar padrões nas informações que façam parecer com que estas corroborem com o raciocínio.

Nos investimentos, esse viés aparece quando desejamos investir em algum ativo específico, e buscamos ativamente sobre opiniões no Youtube, ou procuramos por algum dado que confirme nosso raciocínio.

3 – Excesso de Confiança

Este viés acerta em cheio os que chegaram recentemente no mercado e que estudaram por somente por alguns poucos meses e aqueles de longo tempo de mercado que não estão em constante atualização. Fenômeno perfeitamente explicado pelo efeito Dunning – Kruger do gráfico abaixo:

É um viés bastante visível quando o investidor acredita que a análise própria dele é suficiente, e com isso se fecha para novas opiniões. Na maioria das vezes é bastante prejudicial.

Um dos casos mais ilustrativos do dia a dia nos investimentos é o de alguns investidores que recebem um aconselhamento de um profissional e o ignoram por acreditarem que o seu raciocínio está mais adequado.

Uma frase de Luís Fernando Veríssimo diz: “Quando a gente acha que tem todas as respostas, a vida vem e muda todas as perguntas”. Esse exato raciocínio você precisa ter para suas finanças e seus investimentos.

Mercado financeiro nada mais é do que o resultado de interações entre pessoas. Interações entre pessoas são complexas e podem mudar repentinamente.

Existem diversas estratégias e filosofias que têm se provado eficientes e coerentes ao longo dos anos – no entanto não se aplicam a todas as etapas da sua vida. Precisam sempre ser reavaliadas.

Além disso, novos produtos e ideias surgem a todo o tempo, e você precisa estar sempre atualizado ou ter alguém que te ajude nessa tarefa.

4 – Lei dos pequenos números

Não se pode concluir muita coisa sobre um determinado fenômeno quando o espaço amostral dos dados é muito pequeno.

Por vezes os investidores adotam uma nova estratégia e esperam ver os resultados em curto espaço de tempo. Quando isso não acontece muitas vezes isso gera ansiedade e abandono da estratégia.

Outro acontecimento bem comum é o investimento em um determinado setor ou determinada estratégia, gerando grandes resultados em poucos meses para o investidor.

Isso traz a sensação de que se deve sempre repetir o mesmo investimento, sem considerar outros aspectos na análise.

Como evitar os Viéses?

- Antes de mais nada, o primeiro passo é estar ciente de que ao pensar em uma ideia de investimento possivelmente você vai estar com algum viés. Após isso, algumas atitudes podem ajudar a diminuir os efeitos deste:

- Busque fontes de informação que possam contradizer o seu raciocínio, e esteja sempre ciente dos riscos possíveis.

- Busque investir quando a oportunidade apresentar uma boa margem de segurança.

- Converse com seu consultor sobre seu racional e debatam o assunto para abordarem diferentes pontos de vista.

- Diversifique.

- Evite fazer movimentações bruscas na carteira principalmente em casos de acontecimentos relevantes no mercado e evite entrar no investimento de “tendências”.

- Não olhe a rentabilidade da carteira todos os dias (Máximo 1x ao mês quando for realizar aportes. Preferencialmente a cada 1 ano).

Fontes:

https://www.optimizedportfolio.com/investing-biases/

https://www.researchgate.net/publication/228291682_The_FinancialEconomic_Dichotomy_in_Social_Behavioral_Dynamics_The_Socionomic_Perspective