BRF (BRFS3) tem 1T22 ‘fraco e frustrante’ e despenca 12% na bolsa

Com um resultado de um ‘trimestre para ser esquecido’, a BRF (BRFS3) cai 8,5% no intradia do Ibovespa, momentos após somar uma baixa de 12% nas ações ordinárias. A companhia sangra após o mercado ter contato com um resultado frustrante e com prejuízo bilionários.

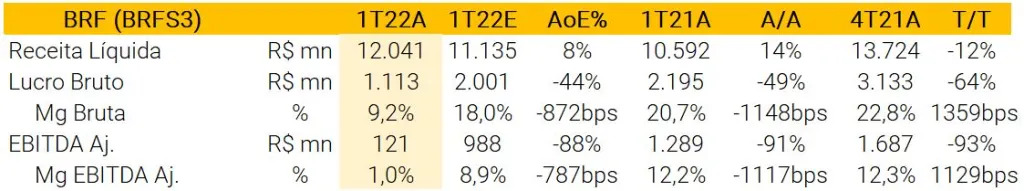

No resultado da BRF, a companhia reverteu o lucro do 1T21 em prejuízo no 1T22, com prejuízo líquido de R$ 1,546 bilhão. Já a receita líquida proveniente das vendas no período somou R$ 12,04 bilhões, aumento de 13,7% sobre os R$ 10,592 bilhões de igual trimestre de 2021.

Segundo a companhia, o cenário econômico brasileiro e geopolítico mundial pressionou negativamente o desempenho no primeiro trimestre.

Para a XP Investimentos, os resultados foram fracos e abaixo das expectativas dos analistas – que já não eram as maiores. “Nós já esperávamos resultados fracos, mas fomos surpreendidos pelo lado negativo”, dizem os analistas Leonardo Alencar e Pedro Fonseca, que citam que a companhia ‘se surpreendeu’ com uma demanda abaixo do esperado no início do ano.

“O aumento dos custos impulsionado por uma inflação global persistente, juntamente com uma perspectiva macro mais fraca no Brasil levou o EBITDA Aj. para a casa dos R$ 121 milhões, caindo acentuadamente 91% A/A e 88% abaixo de nossas estimativas. Como resultado, a margem EBITDA aj. foi de 1,0% – o nível mais baixo da história da empresa”, diz a análise da corretora.

“Nos questionamos se as mudanças na alta administração (mudança de Head Brasil, novo CFO e novo conselho) poderiam ter impactado negativamente o negócio e até piorado um ambiente já difícil e volátil. Embora reconheçamos que parte dos custos crescentes não são recorrentes devido a reajustes da cadeia produtiva, continuamos céticos em relação à recuperação dos resultados da BRF em 2022”, segue.

A recomendação segue neutra para os papéis, sem firmar um preço alvo. No comparativo, praticamente todos os indicadores financeiros da companhia ficaram abaixo das projeções.

O Itaú BBA destaca que o trimestre ficou 84% abaixo das projeções, e apesar de manter um preço alvo de R$ 24 (cerca de 79% de upside) segue com recomendação neutra para os papéis.

“O EBITDA ajustado da BRF no 1T22 foi de R$ 121 milhões, 84% abaixo das nossas estimativas e 86% abaixo do consenso. A operação brasileira impulsionou a maior parte dessa ‘surpresa negativa’, já que seu EBITDA ajustado atingiu a marca histórica de R$ 411 milhões negativos (vs. estimativa de R$ +335 milhões)”, diz a casa.

“Já tínhamos uma visão conservadora sobre o curto prazo da BRF história de investimento, mas esse resultado traz uma desvantagem potencial significativa para nossas estimativas. Vamos revisar nosso modelo assim que tivermos uma maior visibilidade sobre o ritmo da recuperação seguindo impactos inusitados na cadeia de suprimentos da BRF”, dizem os analistas do BBA.

BRF tem margens pressionadas

Na operação nacional, a empresa enfrentou um cenário desafiador no Brasil para volumes, principalmente em janeiro, o que levou a BRF a aumentar as promoções e readequar sua cadeia produtiva.

“Olhando à frente, continuamos céticos em relação ao ritmo de recuperação das margens no Brasil”, diz a XP. A corretora cita como principais pontos:

- Os preços do milho e da soja em níveis desafiadores e possíveis problemas climáticos no Brasil

- Risco crescente para os preços dos fertilizantes, o que pode elevar os preços dos grãos

- Risco climático nos EUA devido a La Niña e possível atraso no plantio

- Perspectiva de demanda doméstica no Brasil permanece fraca

No cenário internacional, os analistas frisam que a Ásia voltou a decepcionar nossas estimativas, pois a BU registrou receita líquida de R$ 1,2 bilhão (-17% A/A e -25% vs. XPe), impulsionada principalmente por menores preços e volumes para a China devido à retomada da produção no país.

“Dado a já mencionada inflação global de custos, as margens bruta e EBITDA ficaram em níveis negativos, em -1,5% (vs. 20,9% no 1T21) e -6,6% (vs. 17,7% no 1T21), respectivamente”, relata a XP.

“Olhando à frente, esperamos que o surto de gripe aviária nos EUA e na Europa e a redução na oferta global de carne de frango devido à crise Ucrânia/Rússia sejam fatores positivos para os preços das aves, enquanto esperamos uma demanda resiliente pela proteína. Além disso, projetamos uma perspectiva desafiadora para a carne suína após a retomada da produção na China e a perspectiva desafiadora de custos mencionada acima”, conclui a corretora.

Veja mais dados do resultado de BRFS3

O Ebitda da BRF (lucro antes de juros, impostos, depreciação e amortização) ajustado da BRF nos primeiros três meses do ano alcançou R$ 121 milhões, queda de 90,2% ante a soma de R$ 1,234 bilhão registrado no mesmo intervalo do ano anterior.

A margem do Ebitda ajustado foi de 1%, ante 11,6% na mesma base comparativa.

Em comunicado enviado à imprensa, a BRF informou que a dívida líquida ficou em R$ 12,588 bilhões, R$ 2,73 milhões a menos que o reportado de janeiro a março de 2021.

Com isso, a companhia encerrou o trimestre com o índice de alavancagem (relação entre dívida líquida e Ebitda) em 2,83 vezes, contra 2,96 vezes no mesmo período do ano anterior.

“A queda de renda da população brasileira, somada à alta da inflação global, impactou o planejamento operacional da BRF no período, com uma perceptível quebra de volumes.

Este cenário afetou o varejo alimentar, levando o setor a adequar seus estoques nos primeiros meses de 2022, o que também impactou as vendas da companhia”, disse a BRF em nota.

Nos primeiros três meses do ano, a BRF comercializou 1,144 milhão de toneladas de produtos, uma alta de 6,9% em comparação com as 1,070 milhão de toneladas de um ano antes.

A empresa disse ainda que o fluxo de caixa operacional ficou negativo em R$ 137 milhões no período e que o fluxo de caixa livre chegou a R$ 3,691 bilhões, também negativos.

A BRF registrou receita operacional líquida no segmento Brasil de R$ 5,883 bilhões, aumento de 9,1% em comparação com igual intervalo do ano passado. O volume comercializado de carne de aves e suínos in natura e produtos processados somou 549 mil toneladas, 2,6% a mais na mesma base comparativa.