O advento e a precificação da XP Inc. (Nasdaq: XP) no mercado incomodaram os bancos tradicionais. O primeiro player a perceber isso foi o Itaú Unibanco (ITUB4); o BTG (BPAC11) vem trilhando o mesmo caminho, mas, agora, o Bradesco (BBDC4) dá um passo em direção ao core business da XP e já projeta uma oferta pública de ações (IPO, em inglês) para sua atuação digital.

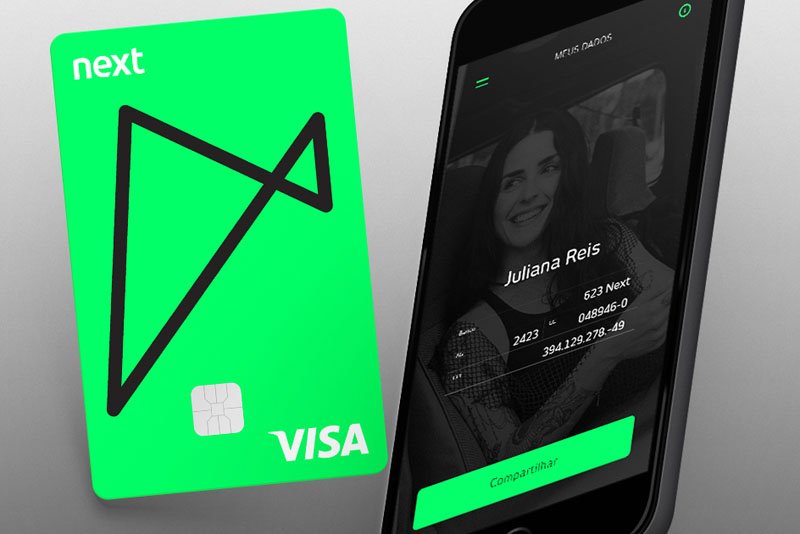

O Bradesco anunciou que o Next, o banco digital criado pelo banco há cerca de três anos, passará a funcionar como uma das empresas do conglomerado financeiro. Ou seja, a empresa terá maior autonomia e velocidade de gestão e de atuação, segundo a instituição.

Além disso, a Ágora, se transforma em uma plataforma aberta de investimentos para poder oferecer, também, produtos de terceiros.

“É um movimento natural e evolutivo, à medida que o Next tem se tornado cada vez mais uma experiência completa de serviços financeiros. Queremos estar presentes em todos os momentos da jornada de vida dos nossos clientes”, disse, em nota, o presidente do Bradesco, Octávio de Lazari Jr.

O SUNO Notícias apurou que o valuation obtido pela XP, que foi avaliada em US$ 14,9 bilhões apenas na estreia nos EUA, chamou a atenção da gestão do Bradesco e fez acelerar o desmembramento do banco digital e da corretora. O caminho traçado deve ser o mesmo que a XP trilhou e deverá desembocar em um ou dois IPOs.

“Esse movimento desses bancos e das empresas tech na Bolsa animou a gestão, até mesmo os mais conservadores. O Bradesco está de olho nisso e logo deve lançar as ações desse braço no mercado também”, disse ao SUNO Notícias uma fonte com conhecimento do setor.

Segundo a instituição financeira, o Next será uma empresa de tecnologia e atuará também como um correspondente digital, abrindo sua plataforma para oferta de produtos e serviços financeiros e não financeiros do Bradesco e também de terceiros.

“Se um fez e deu muito certo, por que não? Mesmo no Bradesco, conhecido por ter uma gestão mais tradicional, captar um bom montante no mercado anima”, disse a fonte.

Bradesco acirra briga com Itaú, BTG e Safra

Se todo mundo quer ser XP, problema da XP, que verá a concorrência se acirrar a cada dia. O primeiro a perceber o potencial da corretora foi o Itaú Unibanco.

Não à toa, o bancão comprou parte da corretora. Em 2016, o banco comprou uma participação de 49,9% da XP por R$ 6,3 bilhões. O contrato também prevê que a participação do Itaú pode subir para 75% em duas etapas até 2022, e chegar em 100% em 2024 ou 2033.

Mesmo com uma participação relevante na XP, o Itaú iniciou uma polêmica campanha com seu braço de maior renda, o Personalité, tendo como alvo maior a própria XP.

O BTG, maior e valendo menos que a XP, não se intimidou e também partiu para cima. Agora, está em plena guerra com a XP pelos escritórios relevantes de agentes autônomos e, além disso, também vem mirando executivos da corretora.

Até mesmo o Safra, voltado mais a classe alta, começou o movimento de forma mais tímida, mais focado nos assessores de investimentos -alvo da guerra entre XP e BTG.

Aos clientes, o plano do Bradesco vai trazer mais concorrência ao setor, beneficiando o consumidor final. Já o acionista deve constatar que estar sob tantos olhares pode não ser tão vantajoso assim.

Notícias Relacionadas