Com ‘timing ruim’, Banco Inter (INBR31) cai 14,69% no primeiro mês na Nasdaq

No acumulado de um mês, o Banco Inter (INBR31) soma baixa de 14,60% na Nasdaq, marcando seus primeiros pregões em Wall Street após a migração societária.

A queda nas ações do Banco Inter na Nasdaq ocorre em meio a uma retração generalizada das companhias de tecnologia – que incluem os bancos digitais.

Com o cenário da escalada de juros em função dos ajustes do Federal Reserve (Fed) as companhias que são precificadas com base em um crescimento futuro ou são alavancadas tendem a sofrer mais.

Nesse cenário, no acumulado de 2022, a Nasdaq cai 25%, em uma baixa mais intensa do que os demais índices acionários dos Estados Unidos – como o S&P 500 (-17,3%) ou o Dow Jones (-12,5%).

Além disso, no momento da migração, que se desenrola desde 2021, o banco digital já sofria na bolsa brasileira, com suas units já descontadas.

Os papéis BIDI11, por exemplo, caíram 86% no acumulado dos 12 últimos meses que passaram na B3 (B3SA3).

Para efeito de comparação, o Nubank (NUBR33), concorrente que estreou diretamente na NYSE, subiu 14% somente no IPO, mas caiu 3% nos primeiros cinco pregões. De lá para cá, as ações da fintech seguem a mesma tendência, em queda de 64%.

Nesta segunda, por volta das 13h, as ações do Banco Inter em Nova York caem 1,68%, cotadas a US$ 2,92%, e o BDR cede 2,18%, a R$ 15,71%.

Ações do Banco Inter devem mais do que dobrar, diz BBA

Em novo parecer – retomando a cobertura das ações – os analistas do Itaú BBA recomendaram compra para as ações do Inter om preço-alvo de US$ 8.

Caso essa cotação seja concretizada, as ações do Banco Inter saltariam cerca de 160% em relação ao preço atual dos papéis na Nasdaq, de US$ 2,97.

“Estimamos que os resultados, no curto prazo, não sejam bons. As tendências macroeconômicas não favorecerem teses de crescimento. Contudo, o Banco Inter está com seus valuations claramente descolados, mostrando um bom ativo estratégico de longo prazo”, afirma o BBA, em relatório assinado por Pedro Leduc.

No parecer, os analistas reforçam que a fintech já tem uma marca bem estabelecida e uma base significativa de aproximadamente 19 milhões de clientes.

“Os grandes bancos globais de varejo e os locais fora do segmento adquiriram recentemente fatias em bancos digitais brasileiros para impulsionar o crescimento”, lembram os especialistas do BBA.

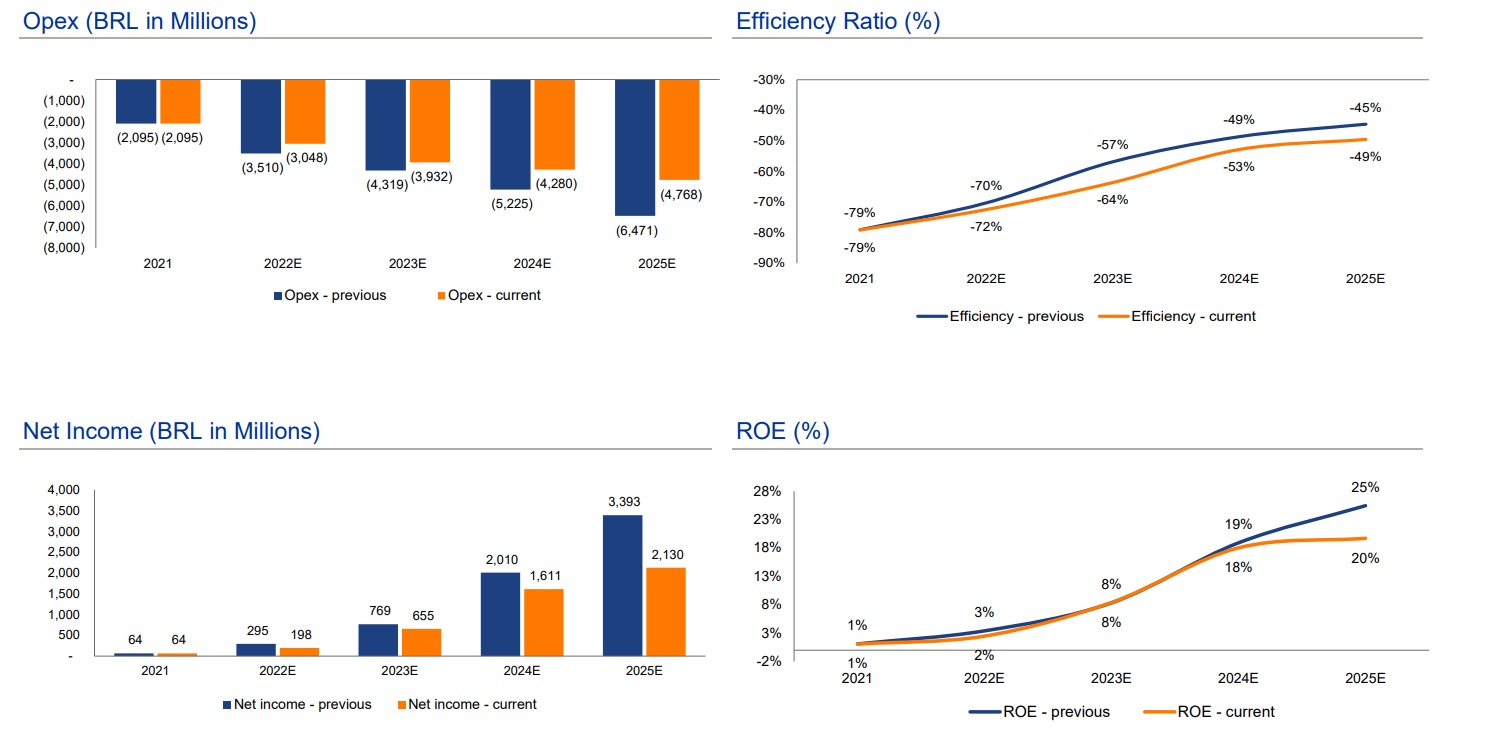

A expectativa da casa é de que os próximos resultados do Banco Inter, em um horizonte de médio e longo prazo, mostrem um crescimento expressivo em termos de receita e lucro.

Da mesma forma, o Índice de Basileia na casa dos 30% é considerado atrativo, assim como a “base de ativos altamente líquida”.

O risco de crédito é um dos principais motivos em revisões negativas para concorrentes como o Nubank (NUBR33). Mas a análise observa que a carteira de crédito do Banco Inter está ‘relativamente protegida’ no ciclo atual, com pouca dependência de produtos como o cartão de crédito.