Em novo parecer – retomando a cobertura das ações – os analistas do Itaú BBA recomendaram compra para as ações do Banco Inter (INBR31) com preço-alvo de US$ 8.

Caso essa cotação seja concretizada, as ações do Banco Inter saltariam cerca de 160% em relação ao preço atual dos papéis na Nasdaq, de US$ 2,97.

“Estimamos que os resultados, no curto prazo, não sejam bons. As tendências macroeconômicas não favorecerem teses de crescimento. Contudo, o Banco Inter está com seus valuations claramente descolados, mostrando um bom ativo estratégico de longo prazo”, afirma o BBA, em relatório assinado por Pedro Leduc.

No parecer, os analistas reforçam que a fintech já tem uma marca bem estabelecida e uma base significativa de aproximadamente 19 milhões de clientes.

“Os grandes bancos globais de varejo e os locais fora do segmento adquiriram recentemente fatias em bancos digitais brasileiros para impulsionar o crescimento”, lembram os especialistas do BBA.

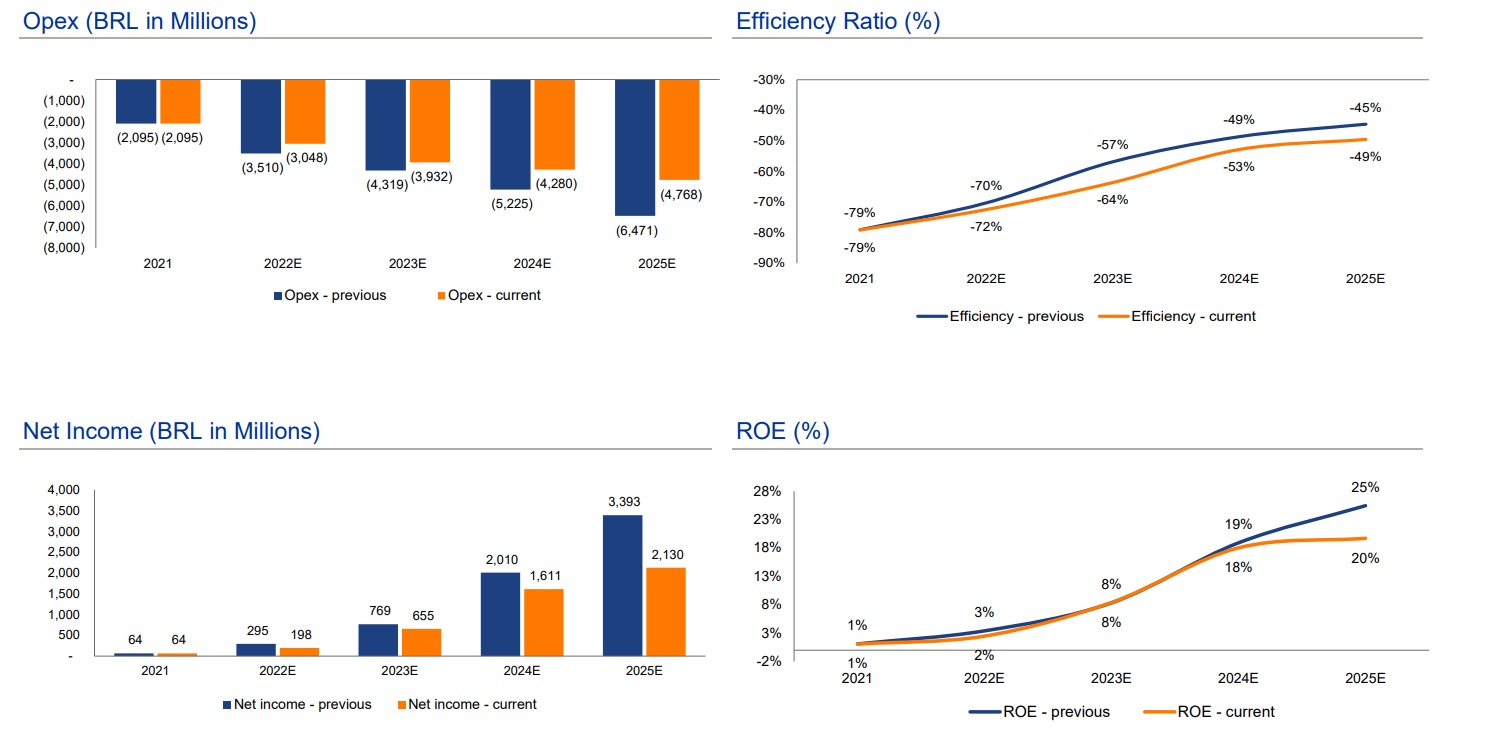

A expectativa da casa é de que os próximos resultados do Banco Inter, em um horizonte de médio e longo prazo, mostrem um crescimento expressivo em termos de receita e lucro.

Da mesma forma, o Índice de Basileia na casa dos 30% é considerado atrativo, assim como a “base de ativos altamente líquida”.

O risco de crédito é um dos principais motivos em revisões negativas para concorrentes como o Nubank (NUBR33). Mas a análise observa que a carteira de crédito do Banco Inter está ‘relativamente protegida’ no ciclo atual, com pouca dependência de produtos como o cartão de crédito.

Banco Inter tem ‘ações atrativas’, diz UBS

Após a migração do Banco Inter o UBS-BB anunciou a cobertura das ações. A recomendação dos analistas do UBS é de compra. Na nova análise após a migração, o preço alvo subiu de US$ 2,95 para US$ 6 e potencial de alta de 95% nos próximos 12 meses.

“Nosso preço-alvo de US$ 6 por ação representa um valor de mercado de R$ 14 bilhões para Inter & Co. Costumávamos estimar um valor de mercado no preço-alvo de R$ 36 bilhões para o Banco Inter”, afirmam os analistas. No preço alvo atualizado, o UBS diz que está presumindo um custo de capital próprio maior (16,5%), alinhado às estimativas de ganhos menores. “Agora, usamos um ROAE (Retorno Sobre Patrimônio Médio) de longo prazo de 18%”.

Apesar do aumento do preço-alvo, os analistas do UBS estão projetando uma estimativa de ganhos mais fraca em relação aos resultados do primeiro trimestre de 2022 (1T22). O cenário macroeconômico, mais desafiador, deve afetar os números da operação da fintech.

“Nós mantemos nossas projeções de base de clientes de 24 milhões no final de 2022 e 30 milhões no final de 2023 (ante 19 milhões no 1T22), mas reduzimos nossa expectativa de crescimento da carteira de crédito para 47% em 2022 e 40% em 2023 (de 60% e 47%, respectivamente)”, diz o relatório.

Houve ainda um aumento na expectativa de custos de riscos e o banco de investimentos decidiu cortar as previsões de crescimento de receita para os próximos anos.

A projeção de lucro líquido ajustado do UBS para o Banco Inter é, agora, de R$ 275 milhões em 2022 (anteriormente chegava a R$ 339 milhões) e de R$ 733 milhões em 2023 (o número batia R$ 872 milhões na última estimativa).

Notícias Relacionadas