Resultados do 3TRI21 serão positivos, mas não vão tirar o Ibovespa da depressão

A temporada de resultados trimestrais das empresas abertas, que começou nesta semana, mostrará resultados fortes da maioria das empresas listadas, mas não deve ser o suficiente para dar um novo ânimo ao Ibovespa, que patina em meio à deterioração do cenário político e econômico.

Segundo especialistas consultados pelo Suno Notícias, os números do terceiro trimestre – retrato de julho a setembro de 2021- devem ser positivos, principalmente para os bancos e as empresas de commodities, que têm um grande peso na composição do Ibovespa.

No entanto, a resposta do preço das ações deve ser pontual, e não o suficiente para “ressuscitar” as cotações de forma generalizada, até porque o lucro das empresas exportadoras já está, em grande medida, precificado nas ações.

Embora as previsões para os balanços sejam positivas, os gestores e analistas avaliam que os resultados divulgados neste mês não são um retrato fiel da realidade que tem se imposto ao mercado desde então, com escalada do risco fiscal, agravamento da inflação e elevação das expectativas para as taxas de juros.

Isso sem falar nas incertezas que rondam Brasília até a definição das próximas eleições presidenciais. “Os resultados trimestrais costumam ser uma referência importante para o mercado, mas desta vez muita coisa mudou desde setembro”, explica o gestor Eduardo Cavalheiro, sócio-fundador e gestor na Rio Verde Investimentos, gestora com mais de 15 anos de mercado.

Segundo ele, o grande problema é a falta de visibilidade que existe hoje, em meio às dúvidas sobre política fiscal. “Não dá para saber aonde vão parar os juros e a inflação, e pressão de custos sobre as empresas tende a ser cada vez maior”, explica.

Essa é a mesma preocupação do Analista Sênior de Investimentos da Warren, Frederico Nobre. Para ele, a temporada de balanços não deve ser suficiente para levantar o índice, que na semana passada chegou aos 106 mil pontos, bem longe da máxima de 130 mil pontos vista em junho.

“Podemos ter uma ou outra empresa se sobressaindo, mas no agregado o que mais pesa é o cenário fiscal e o que acontece em Brasília.”

O resultado da Klabin (KLBN11), que veio forte nesta terça-feira, é um bom exemplo do que deve ocorrer, segundo ele. A unit da companhia reagiu positivamente ao resultado pela manhã, mas foi um caso isolado em um dia de forte queda do índice, e já no período da tarde virou para o campo negativo.

Resultado das empresas do Ibovespa vai ser mais forte

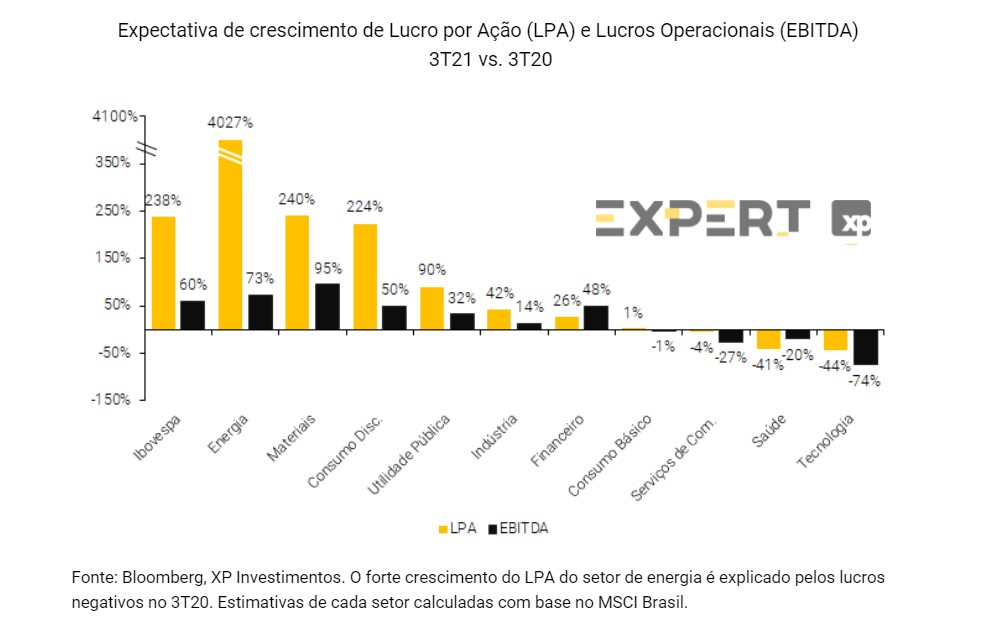

Apesar do cenário desafiador daqui para frente, as estimativas para o aumento do lucro das empresas do Ibovespa no terceiro trimestre é forte. Segundo relatório da XP Investimentos, em relação ao mesmo período de 2020, o mercado espera um crescimento do Lucro por Ação (LPA) das empresas do Ibovespa em 238%.

Em parte, o avanço é explicado pela base de comparação ainda fraca do terceiro trimestre de 2020, quando os lucros das companhias ainda estavam se recuperando da crise da pandemia. Quanto ao Lucro Operacional (Ebitda) das empresas, o mercado espera 60% de crescimento, segundo a XP.

Já o BofA prevê um crescimento de Lucro por Ação de 83% das empresas do Ibovespa no terceiro trimestre em comparação com o mesmo período do ano passado, enquanto a receita deve crescer 25% e o Ebtida, 42%.

Em grande parte, o avanço será impulsionado pelo setor de commodities, energia e frigoríficos. Excluindo o setor de commodities, o crescimento do Lucro por Ação seria de 12%, enquanto a receita cresceria 12% e o Ebitda 30%.

Assim como as fontes ouvidas pela Suno, o BofA foi categórico ao afirmar que o mais importante no momento é o cenário brasileiro. “O foco está no macro”, diz o banco em relatório. Além disso, os temas principais para a instituição no 3TRI21 são inflação, problemas na cadeia de suprimentos e a atividade econômica.

Devido à alta generalizada de custos, os investidores vão ficar de olho na capacidade de repasse da alta de custos das empresas, que pode ter pressionado as margens das companhias no terceiro trimestre.

Empresas de commodities devem ser as grandes vencedoras da temporada

O destaque positivo da temporada de balanços do terceiro trimestre de 2021 deve ficar com as empresas de commodities, que são beneficiadas por dois fatores.

Um deles é a alta do dólar, que aumenta a receita de exportações destas companhias. Entre julho e setembro deste ano, a moeda saiu de um patamar de R$ 5,04 para mais de R$ 5,44 entre julho.

O outro motivo é o preço. Enquanto empresas de consumo sofrem para repassar a alta dos custos para o preço final, as companhias de commodities praticam preços ditados pelo mercado internacional.

“O setor de commodities consegue repassar o preço e suas margens ficam mais preservadas, como é o caso do setor de celulose, petróleo e outros”, explica o analista da Warren. O mesmo não acontece com as empresas de varejo, que não conseguem repassar toda a alta de custos para o cliente, em meio ao crescimento do desemprego e queda da renda.

Além das commodities metálicas, papel e celulose e petróleo, o mesmo vale para as commodities agrícolas, como soja, milho e açúcar. “Os exportadores pegaram o terceiro trimestre todo com preço bom e dólar favorável”, destaca o gestor da Rio Verde.

O setor bancário também deve mostrar um desempenho robusto no terceiro trimestre, à medida que as atividades retomam com o avanço da vacinação no país. Segundo Matheus Amaral, especialista de Bancos e Serviços Financeiros da Inter Research, os bancos devem apresentar despesas com provisões retomando a normalidade em níveis pré-pandemia, enquanto cartões e seguros devem mostrar recuperação.

Já as receitas advindas de administração de recursos e com mercado de capitais serão impulsionadas pelo bom desempenho frente ao elevado nível de emissões em renda fixa e IPOs ao longo do terceiro trimestre.

De acordo com a Inter Research, outro favorito da temporada de balanços é o setor de saúde, beneficiado pela diminuição dos custos não recorrentes associados à COVID-19 e pela retomada de procedimentos eletivos (sobretudo de procedimentos estética/plástica) que demandam remédios caros e exames laboratoriais, elevando as margens dos hospitais.

Setor de construção é o mais sofrido neste momento

Na ponta negativa da temporada de resultados está o setor de construção, que deve mostrar desaceleração nas vendas devido à alta no custo do financiamento imobiliário, ao mesmo tempo que os custos subiram. “Este é um dos setores da bolsa mais prejudicados pela mudança no cenário da taxa de juros”, explica o gestor da Rio Verde.

Assim que a taxa Selic começou a subir, os bancos anunciaram aumentos no financiamento imobiliário, e o cenário para a taxa Selic é de forte alta para conter a inflação, podendo chegar a 11% ao ano em 2022.

O setor de varejo deve ter resultados mistos, mas em geral o tom dos especialistas não é otimista. Isso porque a população teve sua renda corroída pela inflação e o e-commerce não deve ter um crescimento tão forte quanto ocorreu no ano passado.

Por isso, a XP Investimentos afirma que o varejo focado em classes mais altas devem se destacar dentre as varejistas tradicionais, já que tendem a ser mais resilientes em um ambiente macroeconômico ainda desafiador com menor crescimento econômico e maiores taxas de juros.

Apesar dos desafios, o investidor deve se preparar para uma temporada de resultados neutros a positivos. No entanto, isso não quer dizer que o Ibovespa vai curar a ressaca tão cedo.