O que está acontecendo com os fundos de lajes corporativas?

Há um nítido avanço na recuperação das locações de escritórios nas grandes cidades brasileiras, especialmente em São Paulo. No entanto, os fundos imobiliários do segmento não estão performando bem na bolsa de valores. O que está acontecendo com os FIIs de lajes corporativas?

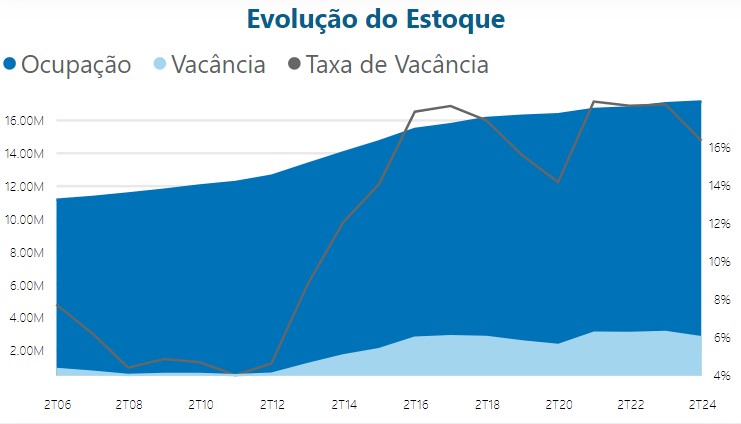

De acordo com dados publicados pela RealtyCorp, a taxa de áreas vagas (vacância) nos escritórios da capital de São Paulo, o coração financeiro do país, é a menor desde 2021. No segundo trimestre deste ano, a taxa de vacância ficou em 16,35%, enquanto no “auge da pandemia”, a vacância estava em 18,97%.

Fonte: Relatório da RealtyCorp

A Cushman & Wakefield também apresentou dados que demonstram uma melhora nas locações. No segundo trimestre de 2024, o mercado de escritórios classe A e A+ da região CBD de São Paulo apresentou resultado positivo, com absorção líquida de 40.738 m², mais que o dobro do mesmo período do ano passado.

Embora os dados sejam positivos, os FIIs de escritórios ainda não “deslancharam” na bolsa.

O Suno Notícias conversou com especialistas do mercado imobiliário que reforçam que o segmento está em recuperação, porém, de maneira mais lenta do que outros setores do mercado.

Os fundos de galpões logísticos e shopping centers não apresentam o mesmo nível de desconto nas cotas em comparação ao setor de escritórios.

Segundo levantamento da Itrix, os fundos de lajes corporativas estão no negativo nos últimos 12 meses, amargando uma queda de 5,89%. Em contrapartida, os fundos de shoppings performam estão com um ganho de 7,07% na bolsa de valores, e os FIIs de galpões estão com valorização de 4,15%.

Felipe Sousa, analista CNPI da Eleven, acredita que essa “lentidão” na recuperação do setor ainda penaliza os fundos no mercado secundário. “Enquanto o setor apresentar vacância acima de 2 dígitos, como vemos na média da cidade, deve sofrer com a dificuldade em aumentar os preços de locação acima da inflação”.

Por outro lado, o analista ressalta que as regiões com bons resultados apresentam baixa vacância, o que permite o aumento dos preços. Esses locais, como o Itaim Bibi, são os bairros mais demandados.

A RB Capital e a BGR, ambas gestoras de fundos imobiliários, acreditam que os FIIs do segmento possuem potencial de alta, uma vez que existe uma tendência de redução do nível de vacância dos imóveis e os fundos estão “descontados”. Os FIIs com ativos nas regiões mais “demandadas” podem “sair na frente” nessa recuperação.

Entendendo a queda do setor de lajes corporativas

Felipe Sousa acredita que os escritórios têm uma oferta maior do que a demanda na cidade de São Paulo, o que afeta a ocupação dos prédios e, consequentemente, os ganhos dos fundos de lajes corporativas. Mas não é só isso.

O setor de escritórios tem “uma correlação positiva muito forte com o crescimento econômico e negativa com a taxa de juros”, comenta o analista.

Basicamente, para reduzir as áreas vagas ou revisar o aluguel para um preço superior ao praticado, o setor precisa de um crescimento econômico robusto. “As empresas têm que lucrar mais para poder pagar mais aluguel”, destaca Sousa. Ou seja, a demanda por locações está diretamente relacionada ao crescimento do faturamento das empresas.

Na bolsa de valores, outro elemento também afetou os fundos de lajes corporativas. Martín Jaco, gestor do BROF11 e sócio da BGR, comenta que “o cenário macroeconômico, com o fim da redução das taxas de juros e a abertura de discussões sobre a taxa Selic no curto prazo, fez com que o mercado em geral deixasse de considerar algumas alternativas de FIIs”.

Esse fenômeno foi ainda mais concentrado nos FIIs de escritórios, uma vez que o setor ainda não havia se recuperado completamente após a pandemia e continua defasado em relação a outros setores.

Tudo isso contribui para que os fundos de lajes corporativas carreguem os maiores descontos na bolsa. Isso ocorre quando o valor de mercado é menor que o valor patrimonial do fundo imobiliário.

Em estudo publicado pela RB Capital, gestora do RFOF11 e RRCI11, o setor é afetado pelo “nível de alavancagem mais elevado, vacância de escritórios ainda alta, mas principalmente em função da forte abertura da curva futura de juros”.

Nesse caso, quando a taxa dos títulos públicos se torna atrativa, os investidores perdem o “apetite” por ativos de risco.

Segundo a RB Capital, “a abertura da curva de juros eleva a rentabilidade dos títulos públicos, tornando-os um dos principais concorrentes em termos de oportunidade para investidores que aplicam em fundos imobiliários”.

De modo geral, diversos setores são afetados pela fuga de investidores da bolsa de valores, mas as FIIs de lajes sofreram mais.

Além de terem passado por um momento difícil durante a pandemia, a recuperação do segmento é mais lenta.

Na visão de Jaco, da BGR, as empresas ainda estão tentando entender a nova forma de trabalho – incorporando mais flexibilidade, trabalho híbrido, entre outros – e como seria a real demanda futura por espaço. “Isso fez com que a recuperação fosse mais devagar, ou seja, a redução das vacâncias e o aumento de valores levaram mais tempo”, destaca.

Novas locações e aumento nos aluguéis dão fôlego ao setor de lajes

O número de áreas vagas nos escritórios, principalmente em São Paulo, não é uma radiografia completa do setor.

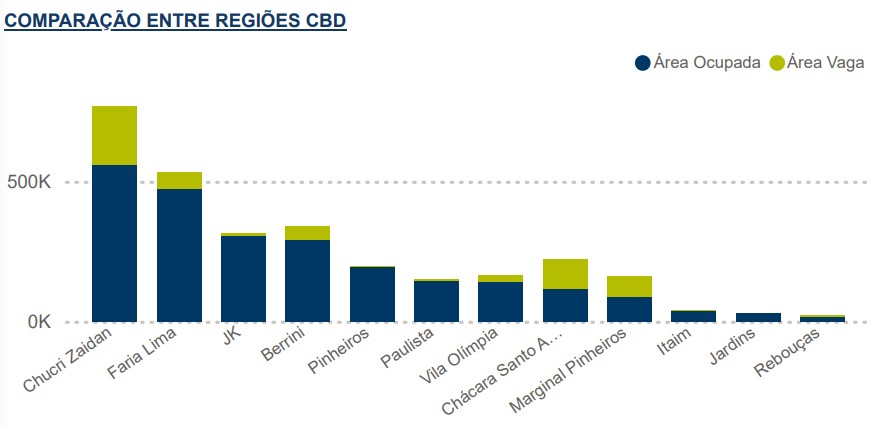

Felipe Sousa lembra que “já existem algumas regiões com uma dinâmica muito boa, como a região da Faria Lima, JK, Vila Olímpia e Paulista, que tem mostrado uma redução significativa de vacância”. Confira no gráfico abaixo:

Especificamente na região da Faria Lima, JK, Vila Olímpia e Itaim Bibi, há uma crescente demanda. A RB Capital observa que já existe um aumento expressivo do preço do aluguel nessas regiões. Em 2023, o aluguel pedido começou em 140,00/m² e atualmente tem sido negociado próximo de 200,00/m².

Em alguns ativos AAA da Faria Lima e Itaim Bibi, por exemplo, a gestora informa que novos contratos estão sendo assinados acima de 300,00/m².

Com ativos de alta qualidade técnica, essas áreas devem continuar sendo objeto de desejo para as empresas. Obviamente, os fundos com ativos nessas regiões “saem na frente” em uma possível recuperação.

Por outro lado, as regiões consideradas “sub-prime” estão em uma situação mais delicada, como Chucri Zaidan, Marginal Pinheiros, Chácara Santo Antônio e Berrini.

A RB Capital afirma que são áreas com redução de vacância em ritmo mais lento, de modo que essa desocupação temporária se reflete no preço do aluguel, que não tem evoluído desde a época da pré-pandemia.

“Nesse nível elevado de vacância e concorrência, torna-se desafiador o trabalho de repasse de preço no aluguel, correndo o risco de perder o inquilino para o edifício vizinho em uma estratégia predadora de guerra de preços.”

Há uma “ponta de esperança” para os escritórios? Especialistas dizem que sim

Os fundos imobiliários com imóveis em áreas com maior demanda por locação são os mais privilegiados. “Hoje, tanto a redução da vacância quanto os valores, para empreendimentos de qualidade/triple A, são uma realidade”, comenta Martín Jaco, da BGR.

Há diversos FIIs de lajes corporativas com portfólios de qualidade/triple A e alta taxa de ocupação, com dividend yield muito elevado em comparação a outros setores.

Martín Jaco, gestor do BROF11

Além da rentabilidade mensal ser mais atraente, existe ainda a oportunidade de apreciação do valor da cota, aproximando-se mais dos outros setores. “Ou seja, existe uma oportunidade muito clara de maior rentabilidade mensal e ganho de capital”, observa o gestor.

Jaco destaca o BROF11, com ativos de qualidade, ocupação em torno de 95%, e um dividend yield superior a 10,5% ao ano. O gestor se anima com a expectativa de que esse valor supere 13% em janeiro de 2025, com os contratos de locação já existentes.

Sousa também menciona outros fundos com bons portfólios capazes de superar a baixa do setor. Entre eles, o PVBI11, “com possibilidade de aumentar dividendos com o aumento da ocupação e discussão de revisão de preços”. Outros fundos, como JSRE11 e RBRP11, que têm notícias de novas locações, também ganharam competitividade.

“Fundo descontado” é uma oportunidade? Nem sempre…

Mas o analista não deixa de apontar os riscos; afinal, nem tudo que é barato é uma oportunidade, pois existem algumas armadilhas.

“Há fundos que podem parecer descontados, mas não possuem pontos de destrava de valor para que a cotação valorize num curto espaço de tempo”.

Felipe Sousa, analista da Eleven

Por outro lado, existe, sim, uma oportunidade de investimento em ativos premium com localizações privilegiadas e inquilinos de primeira linha, “apresentando ainda um preço inferior e descompassado em relação ao seu valor patrimonial”, comenta a RB Capital.

Dessa maneira, a tendência é que, no médio e longo prazo, “a valorização do preço das cotas seja realizada com a redução do nível de vacância desses imóveis, convergindo para a média da região, potencialmente gerando um aumento no valor da cota e na distribuição de dividendos”, acreditam os gestores.

O critério para não cair em “ciladas” e confundir desconto na cota com oportunidade está na qualidade do portfólio/ativos que compreendem o fundo, juntamente com a qualidade do gestor, que deve demonstrar um track record consistente na operação, afirma Jaco, da BGR.

Por fim, o investidor deve dar preferência aos FIIs de lajes corporativas que possuem ativos bem localizados, acesso a transporte público, abundância de serviços no empreendimento e na vizinhança, além de altas especificações técnicas.