Entenda por que a EDP Brasil (ENBR3) fez brilhar os olhos de CEO português

A EDP movimentou o mercado nesta quinta-feira (2) ao realizar uma oferta para fechar o capital da EDP Brasil (ENBR3) a R$ 24 por ação, representando um prêmio de 22% em relação ao preço de fechamento da véspera.

A visão da gestão é de que a operação da EDP no Brasil é atrativa e que ‘o melhor que a controladora pode fazer é simplesmente comprar’.

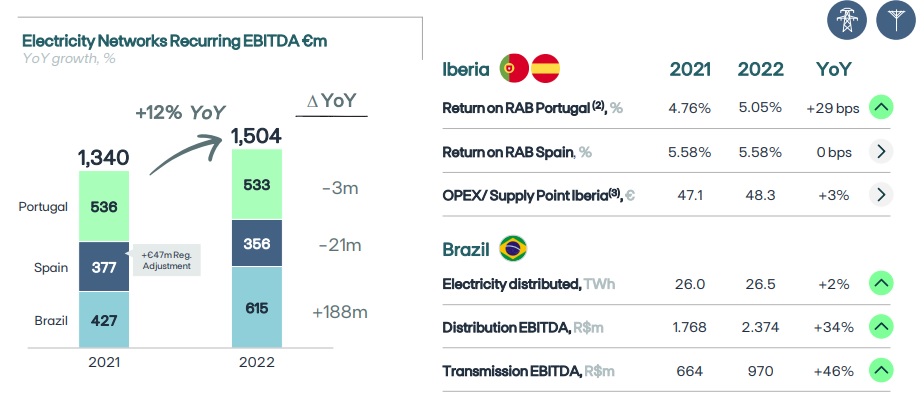

No acumulado de 2022, o Ebitda (Lucros antes de juros, impostos, depreciação e amortização) da operação da rede elétrica no Brasil representou € 615 milhões, ante € 427 milhões vistos no ano anterior.

Com isso, dentro da operação elétrica da companhia, o Ebitda gerado pela EDP Brasil ultrapassou os € 533 milhões gerados pela operação portuguesa – que ficou estável e próxima dos € 530 milhões.

Durante o EDP Capital Markets Day o CEO da EDP, Miguel Stilwell d’Andrade, foi enfático em dizer que ‘não há dúvidas de que a empresa quer se manter operando no Brasil’.

“Acho que o nosso comprometimento é muito grande com o Brasil. Já passamos por muitos e muitos ciclos e continuamos vendo boas perspectivas de crescimento. Essa é a maior evidência que estamos apostando nos ativos no Brasil”, disse.

A controladora de Portugal deve manter a presença no Brasil e, ao fechar o capital da EDP Brasil, realizar mudanças de portfólio.

Segundo o CEO, o foco será mais em alterar o mix de portfólio do que efetivamente a exposição ao Brasil em si.

“Sobre o Brasil, acho que não há ambiguidade em nossa posição. Temos compromisso com o país há muitos anos. Estamos vendendo uma central de carvão e vendemos uma central hídrica no ano passado, e eventualmente venderemos alguns ativos no Brasil. Faremos uma concentração do portfólio focando em renováveis, redes e clientes, e com certeza continuaremos no país”, disse.

Além disso, durante a coletiva de imprensa, Miguel destacou que a rentabilidade futura é promissora e que a EDP está levantando capital junto a investidores internacionais – incluindo o Fundo Soberano de Cingapura – para fechar o negócio.

EDP Brasil e a regulação no ES

Questionados sobre a regulação no Espírito Santo, uma das regiões onde opera, a gestão da EDP destacou que ainda não chegou a uma conclusão sobre a renovação. A atual concessão termina no ano de 2025.

“Ainda se discute como isso ficará no futuro. A EDP ainda está conversando com agências reguladoras do Brasil e com o Ministério de Minas e Energia. A nova regulação deve ser em moldes semelhantes, mas ainda não temos clareza de como será o modelo final”, declarou o executivo Miguel Setas durante a coletiva.

ENBR3 fora da bolsa

Atualmente a controladora possui 56% do capital da EDP Brasil, ao passo que 41% das demais ações são negociadas em bolsa (free float) e os 2,6% restantes estão em tesouraria.

A oferta de R$ 24 feita pela EDP de Portugal não só é maior do que a cotação de fechamento, como se trata de um valor que a empresa jamais teve em todos os seus quase 20 anos como empresa listada na bolsa de valores do Brasil.

A R$ 24 por ação, o valuation da EDP passa a beirar os R$ 14 bilhões.

Se todos os acionistas resolverem vender os papéis na OPA da EDP, a operação deve movimentar cerca de R$ 5,7 bilhões.