Santos Brasil (STBP3) pode elevar dividendos, dizem analistas

A Santos Brasil (STBP3) atualizou seus planos no Investor Day da companhia. A XP Investimentos e o BTG Pactual reiteram suas visões positivas para a empresa, com recomendação de “compra” para os papéis, vendo grande espaço para dividendos.

De acordo com o que foi dito no evento da Santos Brasil, a XP destacou:

- A dinâmica positiva de oferta/demanda dos terminais de contêineres deve permanecer no longo prazo;

- o grande espaço para o pagamento de dividendos decorre da baixa alavancagem financeira e da gestão seletiva na avaliação de oportunidades de novos negócios;

- o foco estratégico da Santos Brasil na rentabilidade.

A XP vê um grande espaço para dividendos da Santos Brasil, avaliando que cada 1,0x de alavancagem adicional até 2023 se traduz em cerca de 14% de potencial de rendimento de dividendos, com geração e consumo de caixa estáveis.

O BTG também acredita no potencial dos dividendos da Santos Brasil.

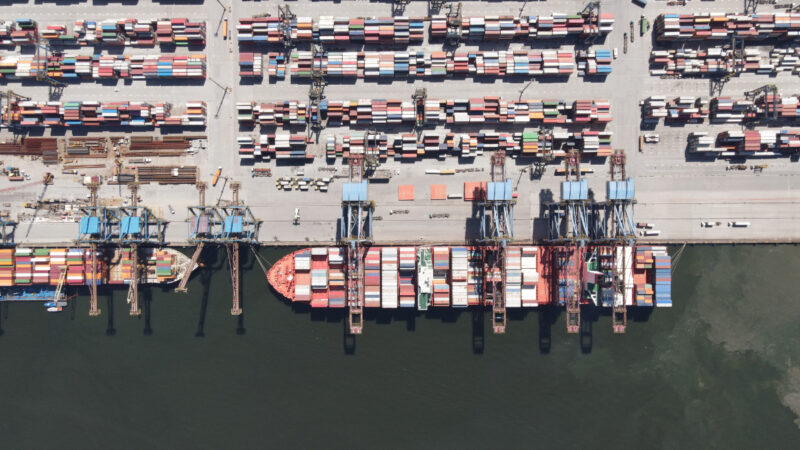

“No geral, continuamos vendo a STBP liderando a expansão da capacidade do Porto de Santos. Há uma poderosa vantagem competitiva, considerando o valor estratégico da região”, dizem os analistas do BTG que tem a SBTP3 como principal escolha no setor de infraestrutura.

Os analistas do BTG observam que a normalização da cadeia de suprimentos deve trazer maiores volumes para o Porto de Santos e para o Tecon Santos, o único terminal de contêineres do porto com capacidade ociosa, permitindo ganhos contínuos de participação de mercado para a Santos Brasil.

Além disso, o BTG destacou o leilão do STS10, previsto para o final do ano, que deve adicionar cerca de 2,2 milhões de TEUs (unidade de medida equivalente a 20 pés) para a Santos Brasil, e a privatização da Autoridade Portuária de Santos, que deve ocorrer até o início de 2023 e trazer melhorias na governança, acesso ao porto e investimentos em dragagem.

O preço-alvo do BTG para as ações da Santos Brasil é R$ 13, e o da XP é R$ 9.