Parceria do BLMG11: “Os fundos imobiliários estão se sofisticando”, diz o professor Baroni

A notícia de que o fundo imobiliário BLMG11 receberá investimentos de uma empresa estrangeira, a Oaktree, pegou o mercado de surpresa. Até o momento, não foi visto nada igual na indústria de fundos imobiliários. Para entender melhor essa parceria, conversamos com o analista e sócio da Suno, o professor Marcos Baroni, que fez sua interpretação sobre a estrutura criada entre o BLMG11 e a Oaktree.

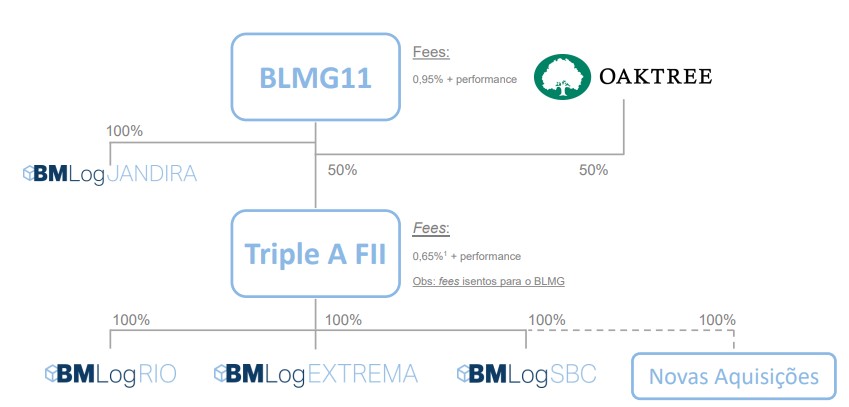

A transação terá o investimento total de R$ 210 milhões, em cotas de emissão do Triple A FII. Esse ativo é um fundo detido integralmente pelo BlueMacaw, que será um veículo entre o BLMG11 e a Oaktree. Em troca do investimento, a empresa será sócia de 50% dos quatro imóveis do fundo de logística.

Além disso, a empresa participará da emissão de cotas do fundo, na qual a Oaktree realizará a subscrição e integralização de cotas no valor de R$ 25 milhões.

O foco da parceria entre a empresa e o FII é duplo: otimizar o portfólio do BLMG11 diante de sua alavancagem, além de criar oportunidades de investimentos no setor logístico.

A estrutura entre o BLMG11 e a Oaktree não está pronta

O organograma divulgado pela BlueMacaw sobre o investimento da Oaktree e a transformação da empresa em sócia de quatro ativos do fundo são um retrato potencial de como ficará essa estrutura. Confira na imagem abaixo:

Baroni explica que o BLMG11 é um fundo com uma complexidade maior, principalmente pela sua estrutura de capital, sendo um fundo bastante alavancado. Por isso, ele vai fazer uma transferência interna de imóveis para esse outro fundo que está sendo criado, o FII Triple A.

Diante disso, o investidor poderia questionar: por que o BLMG11 não costurou um investimento mais direto da empresa global? Baroni afirma que criar um outro fundo é uma forma de proteger o capital aportado no FII. Se a empresa faz um investimento direto, ela se torna apenas um simples cotista do fundo”, explica.

Por outro lado, a gestora do fundo imobiliário quer uma estrutura que, se amanhã precisar ser desfeita, terá uma proteção maior. O mesmo pode ser dito em relação à empresa.

Ou seja, “não dá para você afirmar que imediatamente a empresa assume 50% do patrimônio do fundo”. Na verdade, o BLMG11 tem uma dívida atrelada aos seus ativos, e esse capital vai ser inserido em partes – por isso não dá para ser sócio agora. Potencialmente é isso, mas não no atual momento.

A estrutura parece, à primeira vista, que a empresa está comprando algo muito baratao mas não é isso, explica o analista. A Oaktree está entrando como sócia, inclusive na amortização da dívida. “A empresa está colocando mais de R$ 200 milhões, mas vai pagar a dívida junto com o fundo na hora de receber o aluguel”, lembra Baroni.

As consequências do investimento de empresas em fundos imobiliários

Na visão de Baroni, “os fundos imobiliários estão se sofisticando e atraindo capital estrangeiro e institucional. Naturalmente, a estrutura do mercado se torna mais complexa”.

Em outras palavras, os FIIs estão atraindo os olhares externos, mas, obviamente, as estruturas ficam mais complexas. Mas, como tudo na vida, há também um ponto negativo, diz Baroni: “Em alguma medida, essa nova configuração pode trazer insegurança aos pequenos investidores”.

De acordo com o especialista, conforme o fundo BLMG11 passe por uma desalavancagem, deve ocorrer uma queda nos rendimentos pagos aos cotistas, embora seja difícil prever quando isso ocorrerá.