Oi (OIBR3) reverte prejuízo e tem lucro de R$ 1,7 bilhão no 1T22

A Oi (OIBR3) fechou o primeiro trimestre de 2022 (1T22) com lucro líquido de R$ 1,782 bilhão, segundo balanço publicado nesta quarta-feira (29) durante a madrugada. Com esse número, a companhia reverte o prejuízo de R$ 3,038 bilhões que foi registrado no mesmo período em 2021.

No balanço da Oi, a operadora justifica o lucro bilionário com o resultado financeiro líquido positivo de R$ 1,87 bilhão e uma despesa de imposto de renda e contribuição social no valor de R$ 363 milhões.

O lucro antes juros, impostos, depreciação e amortização, o Ebitda da Oi, saltou 9,9% no primeiro trimestre deste ano, totalizando R$ 1,252 bilhão. A margem Ebitda foi de 28,4% nos três primeiros meses de 2022, alta de 2,8 p.p. na comparação com o mesmo período no ano passado.

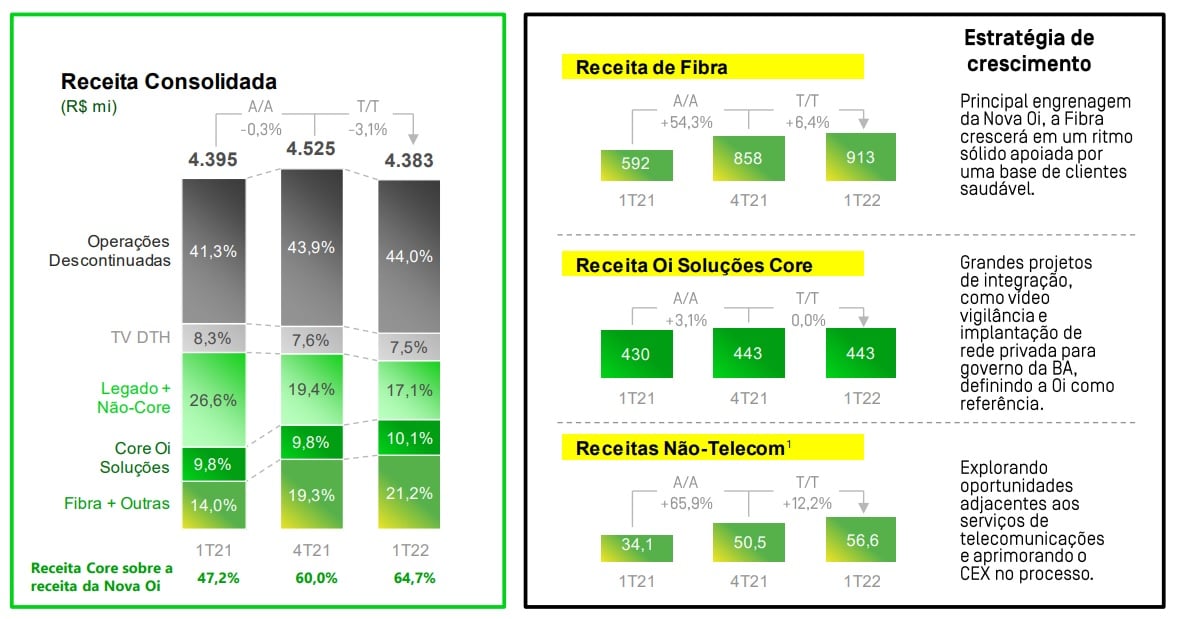

Por sua vez, a receita líquida operacional ficou estável, com registro de R$ 4,41 bilhões – cifra quase igual aos R$ 4,45 bilhões registrados em igual período no ano anterior.

No comparativo anual, o resultado financeiro mostra um crescimento de 54% na receita gerada com operações de fibra e cerca de 43% residência a mais com serviços da companhia.

Em meio aos imbróglios da recuperação judicial e da venda de ativos, a gestão da companhia aponta um crescimento de 65% na receita gerada com operações fora do segmento de telecomunicações.

A dívida bruta consolidada da Oi registrou um saldo de R$ 33,4 bilhões no primeiro trimestre deste ano, representando uma redução de 6,9% ou R$ 2,4 bilhões em relação ao registrado no quarto trimestre do ano passado.

“A redução no trimestre é decorrente, principalmente da valorização do Real versus Dólar de 15,1%, somada á amortização dos juros do “Bond” qualificado e do “Bond” sênior no valor de R$ 645 milhões.”

Já no comparativo anual, por sua vez, houve um aumento do endividamento de 18,5% ou R$ 5,2 bilhões. Segundo a operadora, essa alta é em razão da desvalorização do Real versus Dólar de 3,0% e também consequência dos desembolsos realizados no período, como:

- debênture privada da 2ª emissão no valor de R$ 2 bilhões (da Oi móvel)

- “Bond” sênior no valor de US$ 880 milhões (da Oi móvel)

- debênture privada na V.tal no valor de R$ 2,5 bilhões

“Há que se ressaltar que, grande parte dos recursos provenientes do “Bond” sênior foram utilizados para o pré-pagamento da debênture privada 1ª emissão da Oi Móvel, em julho de 2021, compensado, em parte a elevação no período.”

Com isso, a dívida líquida da Oi totalizou R$ 31,4 bilhões no período, montante 3,5% menor em comparação com o quarto trimestre de 2021, mas 24,8% superior em relação ao primeiro trimestre de 2021.

“A piora do cenário macro, juntamente com maiores churn involuntário [métrica que indica o quanto sua empresa perdeu de clientes], levou à fraqueza. Esperamos que as adições líquidas melhorem ligeiramente nos próximos trimestres”, informou o relatório do BTG Pactual.

Entenda o atraso do resultado da Oi no 1T22

O resultado da Oi era muito aguardado pelo mercado após a companhia adiar a sua publicação duas vezes, o que acompanhou a deterioração das ações. Os papéis OIBR3 caíram 25% somente nos últimos 30 dias.

A companhia encontra-se em recuperação judicial e também contabiliza a venda de ativos, como a a venda da unidade de fibra ótica, a, V.tal, para o BTG Pactual (BPAC11).

Em meio a esse cenário, a empresa pediu prazos mais folgados para elaborar seu Formulário de Informações Trimestrais (ITR) a fim de “garantir a divulgação de informações precisas, consistentes e completas aos acionistas e ao mercado”.

A companhia citou a ‘complexidade dos trabalhos de segregação dos ativos das três SPEs que integram a UPI Ativos Móveis’.

As vendas dos ativos, vale lembrar, foram feitas às concorrentes TIM (TIMS3), Claro e Vivo (VIVT3).

Recuperação judicial de OIBR3 pode estar perto do fim

Conforme noticiado ainda nesta semana, a o administrador judicial Wald Advogados apresentou seu relatório final de quadro geral de credores da companhia à 7ª Vara Empresarial do Estado do Rio de Janeiro.

Após o juiz ter recebido o quadro geral de credores da Oi, Viana deve abrir vista do processo ao Ministério Público do Rio de janeiro (MPRJ). Por sua vez, o MPRJ dará um parecer, ainda que não tenha prazo para a sentença final.

A advogada e sócia do escritório Wald, Adriana Conrado Zamponi, disse ao InfoMoney que a sentença ‘não deve vir da noite para o dia’.

“Após isso o juiz irá elaborar a sentença, mas não há prazo certo. E considerando o volume do processo, a elaboração dessa sentença não é da noite para dia. Ele provavelmente precisará de um tempo para preparar” afirmou.

Nos números atuais reportados à justiça, são cerca de 60 mil credores da Oi além de mais de 30 mil incidentes julgados. Zamponi aponta um número de credores levemente menor, em torno de 55 mil, citando que alguns já foram pagos e devem sair da lista.

Vale lembrar que uma eventual saída da Oi do status de recuperação judicial não significa que a empresa liquidou todas as suas dívidas, mas sim que a companhia teve seu plano aprovado e deve seguir seus negócios sem uma fiscalização robusta.

Nesse caso, o plano será aprovado caso o juiz entenda que a Oi possui capacidade de pagar seus credores com base no plano apresentado pela companhia.