Ações da Via (VIIA3) fecham em queda; BB-BI rebaixa recomendação e piora preço-alvo

O BB Investimentos revisou o valuation da Via (VIIA3) para incorporar os resultados do segundo semestre de 2021 e as premissas de crescimento da varejista diante de um cenário de maior inflação e taxa de juros.

Em relatório divulgado nesta segunda-feira (14), o banco rebaixou sua recomendação de compra para neutra para as ações da Via e rebaixou o preço alvo de R$ 20,00 para R$ 5,40 ao fim de 2022 – o que ainda assim representa um upside de 68,2% em relação ao último fechamento (R$ 3,21).

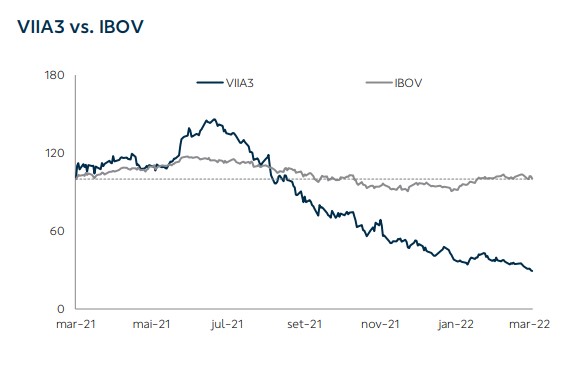

No pregão de hoje, os papéis da varejista fecharam em queda de 1,55%, avaliadas em R$ 3,16. Só neste ano, a queda já chega a 38,9%, enquanto nos últimos 12 meses a desvalorização foi de 73,9%.

Segundo os analistas, os principais riscos para a tese de investimentos na Via neste momento são:

- impacto de investimentos em aquisição de cliente e no desenvolvimento da omnicanalidade acima do esperado;

- incapacidade de atrair e reter os melhores sellers (vendedores) na sua plataforma de marketplace;

- incapacidade de escalar e rentabilizar a solução financeira oferecida aos seus clientes (BanQi), assim como as novas soluções logísticas; e

- incremento das provisões acima do esperado.

“De fato, o cenário brasileiro para a venda de bens duráveis em 2022 é negativo, o que pode afetar a rentabilidade e a performance da companhia no curto prazo. Por essa razão, e considerando que não enxergamos gatilhos que contribuam para a valorização dos papéis no curto prazo, rebaixamos nossa recomendação para neutra, mesmo diante de um forte potencial de valorização entre o preço corrente e o nosso preço alvo”, indica o relatório do BB Investimentos.

Para a analista Georgia Jorge, que assina o relatório, a valorização nas ações da Via dependem da capacidade da empresa de entregar melhores resultados nos próximos trimestres, em comparação com o segundo semestre de 2021, “o que será bastante desafiador dado o atual cenário macroeconômico.

Tese de investimentos do BB-BI para a Via

Segundo o relatório, a tese de investimentos do BB Investimentos para a Via se baseia em:

- expansão física com abertura de lojas para ampliar sua capilaridade nacional;

- desenvolvimento do fulfillment e fullcommerce para expansão dos serviços logísticos;

- aumento da recorrência e fidelização dos clientes, com o desenvolvimento de parcerias e ofertas diferenciadas aos consumidores;

- oferta de produtos e serviços financeiros via banQi, cuja alta recorrência dos clientes deve contribuir para redução do custo de aquisição.

Recomendações para as ações VIIA3

De acordo com o consenso Refinitiv, a Via tem 14 recomendações por casas de análise, das quais apenas dez são neutras e 4 são para venda.

Em relação ao preço alvo para as ações da Via, a mediana aponta para um valor de R$ 7,00, que equivale a um upside de 118% até o fim de 2022.