Radar: Nubank (NUBR33) diminui prejuízo no 4T21, Telefônica (VIVT3) dobra lucro e Cosan (CSAN3) faz acordo com Porto (PSSA3)

Em seu primeiro balanço pós-IPO, o Nubank (NUBR33) registrou prejuízo líquido de US$ 66,2 milhões no quarto trimestre de 2021 (4T21), uma melhora de 36% frente ao déficit de US$ 103,7 milhões observado no mesmo período de 2020.

No pregão desta terça (22), as ações do Nubank listadas em Nova York caíram 10,66%, para US$ 8,80, antes da divulgação do balanço financeiro.

Já nas negociações after hours, com os números apresentados, os papéis sobem 6,25%, para US$ 9,35, revertendo parte das perdas do dia. A estimativa do consenso da Refinitiv era de prejuízo líquido de US$ 138 milhões, muito acima do apresentado pelo banco digital

No acumulado de 2021, o Nubank teve um prejuízo líquido de US$ 165,3 milhões, também uma melhora frente o acumulado de 2020, que foi de US$ 171,5 milhões negativos.

Além do Nubank, confira outros destaques desta terça-feira:

Telefônica (VIVT3) dobra lucro no 4T21, para R$ 2,6 bi; no ano, alta é de 30,6%

- A Telefônica Brasil (VIVT3), dona da Vivo, divulgou nesta terça-feira (22) que obteve lucro líquido de R$ 2,6 bilhão no quarto trimestre de 2021, um aumento de 103,2% em comparação com igual período de 2020. No acumulado de 2021, a empresa chegou a R$ 6,2 bilhões, alta de 30,6% no ano a ano.

- A receita líquida da Telefônica cresceu 2,8% ante o mesmo trimestre em 2020, a R$ 11,5 bilhões, enquanto no total de 2021 o montante alcançou R$ 44 bilhões, uma alta de 2,1% em relação ao mesmo período do ano passado. A Telefônica explica que o resultado se deve a uma maior representatividade dos negócios core, que representou 90,6% da receita total e +6% no 4T21.

- Já o Ebitda recorrente (lucro antes de juros, impostos, depreciação e amortização) foi de R$ 4,93 bilhões no quarto trimestre, uma elevação de 1,2% na comparação anual. A margem do período foi de 42,9%. No total do ano, foi de R$ 18 bilhões, alta de 1,7% contra 2020, com margem Ebitda de 40,9%, queda de 0,2 ponto percentual.

- A base de clientes da Telefônica totalizou 98,8 milhões de acessos, maior da história da Vivo, em linha com a estratégia “Digitalizar para Aproximar” da empresa. A base de clientes móveis atingiu 83,9 milhões de acessos, acréscimo de 5,4 milhões em relação ao 4T20, maior nível histórico.

- O resultado da Telefônica em relação aos acessos pós-pago atingiu 49,6 milhões, +4,8 milhões nos últimos 12 meses, valor representativo de 59,1% da base total de clientes móveis.

- O fluxo de caixa livre totalizou R$ 7,4 bilhões no ano, “refletindo gestão financeira eficiente”, de acordo com o texto de divulgação da empresa. Já o fluxo de caixa livre após pagamento de leasing foi de R$ 737 milhões no 4T21, aumento de 4,1% contra mesmo período do ano passado, em função do maior Ebitda recorrente. Houve uma ligeira redução do nível de investimentos, além do menor pagamento de leasing no período.

Enauta (ENAT3) aprova sistema de produção de Atlanta com investimento de US$ 1,2 bi

- A Enauta (ENAT3) informou nesta terça-feira (22) que foi aprovado o Sistema Definitivo (SD) do Campo de Atlanta.

- De acordo com fato relevante enviado à Comissão de Valores Mobiliários (CVM), o projeto possui capacidade de produzir 50 mil barris de petróleo e processar 140 mil barris de água por dia.

- A Enauta afirmou que houve um investimento aprovado de US$ 1,2 bilhão, já incluídos US$ 100 milhões que serão aportados após a entrada em produção e US$ 500 milhões referentes à unidade de produção.

- A entrada em operação está prevista para meados de 2024, inicialmente com seis poços. “Atlanta possui um aquífero atuante, o que elimina a necessidade de injeção de água ou gás e torna o projeto mais robusto”, disse a empresa, em nota.

- Além disso, a Enauta explica que foram assinados contratos com subsidiárias da Yinson Holdings Berhad para a conversão de uma unidade de produção existente no FPSO para o sistema de Atlanta.

- A companhia ressalta que, caso a Yinson exerça a opção de compra embarcação, um contrato de afretamento por 15 anos atrelado a um financiamento pelo mesmo período entrará em vigor.

- Neste caso, o investimento do projeto será reduzido em US$ 100 milhões.

- Nos próximos dias, a empresa vai assinar os demais contratos necessários para a concretização do sistema, localizado na Bacia de Santos. No início do mês, a empresa havia divulgado a conclusão da compra de plataforma tipo FPSO para o projeto.

- Por fim, o campo é operado pela Enauta Energia, subsidiária integral da companhia, que também detém 100% do ativo.

BRF (BRFS3): lucro líquido sobe 6,9%, para R$ 964 milhões

- A BRF (BRFS3) reportou lucro líquido de R$ 964 milhões de operações continuadas no quarto trimestre de 2021 — resultado 6,9% maior do que o lucro de R$ 902 milhões verificado em igual período de 2020

- A receita líquida do 4T21 da BRF, proveniente das vendas no período, somou R$ 13,724 bilhões, aumento de 19,6% sobre os R$ 11,474 bilhões do quarto trimestre de 2020.

- O resultado da BRF no quarto trimestre de 2021 foi impulsionado pelo crescimento da receita líquida e maiores reconhecimentos de créditos tributários sobre prejuízos fiscais em R$ 184 milhões, que compensaram maiores despesas financeiras, explicou a empresa.

- A companhia encerrou 2021 com uma receita líquida de R$ 48,3 bilhões, um crescimento de 22,5% quando comparado ao ano anterior.

- O Ebitda (lucro antes de juros, impostos, depreciação e amortização) ajustado da BRF no último trimestre do ano alcançou R$ 1,687 bilhão, alta de 6,3% sobre o R$ 1,587 bilhão do mesmo intervalo do ano anterior.

- A margem Ebitda ajustado da BRF foi de 12,3%, ante 13,8% em igual trimestre de 2020. A empresa também apresentou uma comparação do Ebitda ajustado excluindo os efeitos tributários. Desta forma, houve alta de 12,8% na comparação interanual, passando de R$ 1,496 bilhão no quarto trimestre de 2020 para R$ 1,687 bilhão nos mesmos meses de 2021.

- A companhia encerrou o trimestre com o índice de alavancagem (relação entre dívida líquida e Ebitda) em 3,12 vezes, contra 2,73 vezes no mesmo período do ano anterior. A dívida líquida da empresa ficou em R$ 17,332 bilhões, R$ 3,180 milhões a mais que o reportado nos últimos três meses de 2020.

- A BRF comercializou 1,235 milhão de toneladas de produtos de outubro a dezembro do ano passado, um avanço de 3,1% em comparação com as 1,198 milhão de toneladas de um ano antes.

- A dona da Sadia e da Perdigão perdeu força no mercado brasileiro, apresentando recuo de 2,1% nas vendas domésticas durante o 4T21. As aves foram lideraram as vendas. O resultado anual também apresentou queda, de 1,4% — com a venda de 2,3 milhões de toneladas.

- No segmento Brasil, a receita operacional líquida foi de R$ 7,207 bilhões, aumento de 12,3% em comparação com igual intervalo do ano passado. O volume comercializado de carne de aves e suína in natura e produtos processados somou 619 mil toneladas, 2,1% a menos na mesma base comparativa.

- O resultado foi impulsionado pelo maior spread histórico entre carne bovina e suína, informou a BRF. Além disso, o preço-médio dos produtos aumentou 14,7%, para R$ 11,65 o quilo.

- Em comunicado publicado nesta terça-feira, a empresa afirma que o desempenho comercial no País foi influenciado pelo agravamento do contexto econômico e social da população brasileira, incertezas relacionadas à pandemia de covid-19, redução da renda média das famílias e cenário inflacionário, que no período acumulou 10,6% de variação no ano. Além disso, as condições climáticas desfavoráveis para a colheita de milho e soja na América do Sul também pressionaram o setor.

- Já no segmento internacional da BRF, a receita líquida foi de R$ 5,817 bilhões, alta de 23,6% sobre o período. A companhia registrou contração dos volumes e preços de exportação da carne suína para a China, em função da recuperação da produção local e o consumo restrito em função da pandemia. Além disso, a companhia destaca que a queda da margem de suínos e o cenário adverso de custos produtivos e logísticos afetaram negativamente a margem bruta do segmento, que foi parcialmente compensada pela elevação consecutiva dos preços em dólares para Japão e Coreia do Sul, devido à queda dos estoques locais e abastecimento limitado de outros países para a região.

- A BRF atribuiu o seu resultado consolidado e o crescimento da receita ao melhor desempenho comercial do segmento Brasil, ao aumento da receita líquida do segmento internacional, além dos efeitos da desvalorização cambial durante todo o ano de 2021.

- “Em virtude de menores exportações, a concorrência aumentou o volume de oferta local, gerando queda circunstancial dos preços, o que pressionou nossas margens em um cenário cada vez mais afetado pela inflação das commodities e outros insumos”, justificou.

- “No 4T21, apresentamos resultado histórico de receitas e rentabilidade no segmento de exportações diretas, em função do crescimento contínuo dos preços médios em dólar de +57% a/a e manutenção dos volumes, reflexo do aumento da demanda internacional, principalmente nas regiões do Oriente Médio, África e Américas”, explicou a BRF em seu balanço.

Telefônica (VIVT3) aprova recompra de ações e calendário de dividendos; veja valores

- A Telefônica (VIVT3) anunciou nesta terça-feira (22) que o Conselho de Administração da companhia aprovou um novo programa para recomprar 42 milhões de ações.

- De acordo com fato relevante enviado à CVM após a divulgação do balanço do quarto trimestre de 2021 da companhia, serão recompradas até 42.383.420 ações com prazo de um ano, até 22 de fevereiro de 2023.

- O objetivo, segundo a Telefônica, é “a aquisição de ações ordinárias de emissão da companhia para posterior cancelamento, alienação ou manutenção em tesouraria, sem redução do capital social, para incrementar o valor aos acionistas pela aplicação eficiente dos recursos disponíveis em caixa, otimizando a alocação de capital”.

- O capital social da empresa atualmente se compõe por 1.676.938.271 ações ordinárias, já considerando o cancelamento de ações aprovado pelo conselho.

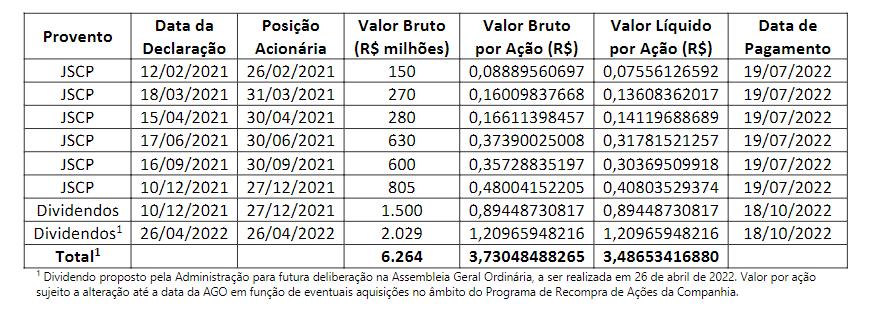

- Além do programa de recompra, a Telefônica informou, na apresentação do balanço, o calendário do crédito de Juros sobre Capital Próprio (JCP) e dividendos. Aprovado pelo conselho, o valor bruto é de R$ 6,264 bilhões, relativos ao valor de exercício social de 2021.

- Conforme a companhia, o dividend payout chegou a 101%, e o yield foi de 7,7% ao ano.

- Os proventos serão imputados ao dividendo mínimo obrigatório do exercício social de 2021, na Assembleia Geral de acionistas a ser realizada no dia 26 de abril de 2022, e os pagamentos serão realizados conforme descrito na tabela a seguir, com os valores por ação distribuídos.

Itaú (ITUB4) vai disponibilizar fundo inédito focado na geração Millennial

- O Itaú Unibanco (ITUB4) anunciou que a área Fundos de Fundos da companhia vai disponibilizar o “Goldman Sachs Global Millennials USD Seleção Ações” com exclusividade para o Brasil.

- O fundo de investimento internacional tem o foco de alocar papéis de empresas alvo da geração Millennial, pessoas que nasceram entre 1981 a 1996, aproximadamente.

- O portfólio do fundo encerrou 2021 com suas 10 maiores posições em companhias como Amazon (AMZO34), Alphabet (GOGL34), Nike e NextEra Energy.

- A escolha dos ativos é feita por meio de análise fundamentalista: parte de uma base de 40 a 50 empresas para compor o portfólio, dividido entre dois grandes temas:

- Consumo de Tecnologia (mídias sociais, e-commerce, entretenimento, gaming, fintechs, mobilidade, trabalho digital) e

- Estilo de Vida (sustentabilidade, experiências, educação, saúde, bem-estar, alimentação, luxo e cuidados com filhos).

- “A geração Millennials apresenta alto poder aquisitivo globalmente e já é maioria do mercado de trabalho em diversas economias. As empresas que são alvo de consumo desta camada da população tendem a se beneficiar no longo prazo“, diz Pedro Barbosa, diretor responsável pela área de Fundos de Fundos do Itaú.

- Barbosa ressalta que a área de FoF do Itaú é buscar os melhores produtos para que os clientes tenham acesso a oportunidades diferenciadas desse tipo.

- Segundo o banco, entre o período de início do fundo, em setembro de 2012, até o último dia dezembro de 2021, o fundo internacional investido acumula retorno em dólares de 244,30% contra 225,69% do benchmark (MSCI ACWI Growth Net Total Return).

- Por fim, o Goldman Sachs Global Millennials USD Seleção Ações é destinado a investidores qualificados e tem exposição à variação cambial, com ticket inicial de R$ 1,00. A taxa de administração total é de 1,55%, sem taxa de performance.

Assembleia da Eletrobras (ELET3): acionistas aprovam processo de privatização

- A Assembleia Geral Extraordinária da Eletrobras (ELET3) aprovou os termos do início do processo de privatização da estatal nesta terça (22).

- Os acionistas da Eletrobras deram o sinal verde para a privatização um dia depois de o ministro da Economia, Paulo Guedes, admitir considerar difícil realizar a operação ainda no primeiro semestre deste ano, como previa o governo.

- A assembleia ocorreu de modo virtual, com a participação de 26 acionistas (a maior parte procuradores que representam mais de um acionista) e foi iniciada por volta das 14h30. Durou mais de cinco horas e ocorreu em clima tenso, incluindo suspensões.

- A assembleia da Eletrobras foi marcada por um grande número de abstenções e realizada virtualmente por causa da pandemia. Os acionistas aprovaram a cisão das subsidiárias Eletronuclear e da usina hidrelétrica binacional de Itaipu, a capitalização da empresa em bolsas de valores, com diluição da participação da União, e as condições financeiras para a desestatização aconteça.

- Ficou decidido que a capitalização da Eletrobras, via oferta pública primária de ações e American Depositary Receipts (ADRs), permite uma diluição do capital votante da União a 45%.

- Atualmente, o governo tem 51,82% do capital ordinário e o Banco Econômico de Desenvolvimento Social (BNDES), 16,78%, segundo o site da estatal.

- Se na primeira oferta o objetivo não for atendido, será feita uma oferta secundária de ações. Também foi decidido a criação de uma ação especial (golden share) para a União, com poder de veto em algumas questões.

Vale (VALE3): mina de Totten, no Canadá, retoma operações após 4 meses de suspensão

- A Vale (VALE3) retomou suas operações na mina de Totten, em Sudbury (Ontário), no Canadá, após quatro meses de suspensão, informa a empresa nesta terça-feira (22).

- A produção na mina de Totten da Vale foi suspensa em setembro do ano passado, após a caçamba de uma carregadeira que estava sendo transportada se desprender, bloqueando o shaft e prendendo 39 empregados na mina subterrânea.

- Os funcionários da Vale ficaram presos por mais de 40 horas, retornando à superfície com a ajuda de uma equipe de resgate, por meio de um sistema de saída secundário.

- Segundo a mineradora, todos os 39 funcionários do acidente retornaram ao trabalho, assim como os outros empregados da mina de Totten que haviam sido transferidos para outras operações durante a interrupção das atividades.

- “Nós estamos comprometidos com a entrega do potencial de nossas operações do Atlântico Norte. A retomada das operações em Totten demonstra nosso empenho em atingir os melhores níveis de segurança e confiabilidade em todas as nossas operações”, diz a vice-presidente-executiva de Metais Básicos, Deshnee Naidoo, em comunicado ao mercado.

- A interrupção na mina de Totten já havia sido considerada no planejamento da mineradora para 2022 e, desta forma, não causou impacto ao guidance de produção de níquel de 175 a 190 quilotoneladas, informa nota.

BRF (BRFS3) aprova chapa da Marfrig (MRFG3) para o Conselho de Administração

- O Conselho de Administração da BRF (BRFS3) informou nesta terça-feira (22) que aprovou a proposta de chapa apresentada pela Marfrig (MRFG3), com 10 membros para a composição do colegiado. Com isso, a Marfrig busca exercer seus direitos de acionista majoritário e influenciar na administração da BRF.

- A Marfrig, acionista da BRF, indicou Marcos Molina para ser candidato a presidente do Conselho de Administração da empresa. Para a vice-presidência a empresa designou Sérgio Rial, ex-CEO do Santander Brasil (SANB11).

- O restante da chapa inclui:

- Márcia Marçal dos Santos, esposa de Molina;

- Augusto Cruz, antigo CEO do Pão de Açúcar (PCAR3);

- Deborah Vieitas, CEO da Amcham;

- Flávia Bittencourt, presidente da Adidas;

- Oscar Bernardes, membro do conselho da Mosaic;

- Pedro de Camargo Neto, ex-comandante da Abipecs (associação de exportadores de carne suína);

- Altamir Batista da Silva, ex-Safra e JP Morgan;

- Eduardo Pocetti, do conselho fiscal da Marfrig.

- Os candidatos serão votados na reunião de assembleia da BRF, que está marcada para acontecer no dia 28 de março.

Sites fora do ar da Americanas (AMER3): entregas de produtos são afetadas; ações caem

- A Americanas (AMER3) já está no terceiro dia de paralisação de seus sites, após um acesso não autorizado nos servidores da companhia no último sábado (19).

- Nesta terça-feira (22), os consumidores foram às redes sociais para reclamar de atrasos nas entregas e a dificuldade de comunicação com a companhia. Até o momento, não há previsão de retorno dos três sites da Americanas (Americanas.com, Submarino e Shoptime).

- “Não voltou ainda. Uma empresa desse porte, meu Deus. Espero que não afete a entrega dos pedidos”, disse uma consumidora na página do Facebook da empresa, que possui aproximadamente 9 milhões de usuários. Em resposta, a Americanas disse que todos os pedidos serão entregues, “mas, por causa das instabilidades do site, poderão haver atrasos”.

- Os clientes que efetuaram compras durante o final de semana do ataque ainda não receberam confirmação dos pedidos, apesar da cobrança já ter sido feita.

- Nas redes sociais da Americanas, há diversas reclamações a respeito da falta de comunicação por parte da empresa. Não são só a respeito de cobranças, mas também sobre a previsão de entrega e a falta de atendimento por telefone. Usuários dizem que não conseguem mais acessar a própria conta no ambiente de e-commerce. Há relatos de que o problema envolve também as trocas de produto.

- Como protocolo, a companhia envia respostas prontas aos consumidores: “A companhia informa que, por questões de segurança, suspendeu proativamente parte dos servidores do ambiente de e-commerce e atua com recursos técnicos e especialistas para normalizar com segurança o mais rápido possível. Por isso a entrega do seu produto pode sofrer atrasos.”

- Apesar de as lojas físicas não terem sofrido problemas, a maioria das vendas é realizada online. Muitas lojas são usadas para retirada de mercadorias feitas pelo site da Americanas. Porém, neste caso, o cliente precisa receber um código via e-mail, o que também se encontra indisponível desde o fim de semana, impossibilitando a retirada do produto.

- O grupo hacker LAPSUS, envolvido nos ataques cibernéticos contra o Ministério da Saúde recentemente, reivindicou a autoria da ação, mas a companhia não confirmou se houve ação do grupo ou de qualquer tipo de ataque hacker.

- Com a queda no site da Americanas, no fechamento de ontem, a empresa perdeu aproximadamente R$ 1,97 bilhão em valor de mercado, no montante total de R$ 27,9 bilhões, segundo dados divulgados ontem pela Economatica.

Cosan (CSAN3) rescinde acordo com a Porto Seguro (PSSA3) para joint venture de mobilidade

- A Cosan (CSAN3) assinou a rescisão do Acordo de Investimento celebrado com a Porto Seguro (PSSA3), encerrando todas as tratativas para a potencial formação de uma joint venture para atuação em mobilidade, denominada “Mobitech”.

- Em fato relevante desta segunda-feira (21), a Cosan afirma que decidiu adotar uma diretriz mais conservadora com relação ao compromisso de investimentos, tendo em vista o agravamento da conjuntura macroeconômica, escalada das taxas de juros e aumento do custo de capital.

- O documento ainda diz que a Cosan visa preservar a geração de valor a seus acionistas e priorizar a alocação de capital em seu atual portfólio de negócios.

- A Porto Seguro também divulgou fato relevante e ressaltou que mantém sua estratégia de expansão do negócio de mobilidade “Carro Fácil”, no ramo de assinatura de veículos.

- Desde 2014, a seguradora afirma que já investiu mais de R$ 600 milhões neste empreendimento, e que permanece firme na estratégia de crescimento e diversificação dos negócios da companhia, “sempre primando pelo desenvolvimento de novos produtos e tecnologias inovadoras e na criação de valor para seus acionistas e demais stakeholders”.

Do Nubank a Cosan, essas foram as empresas que se destacaram hoje. Para ler todas as matérias clique aqui.