Vale a pena investir em renda fixa com a Selic em 7,75%?

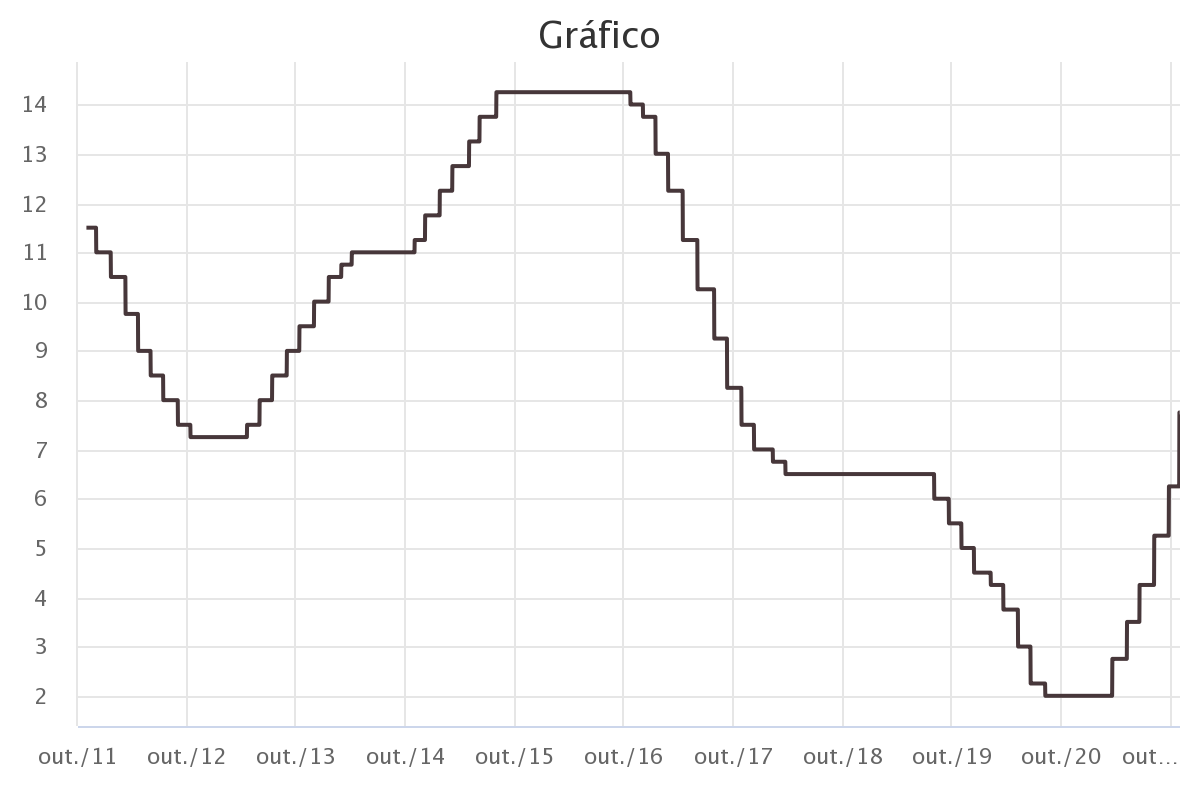

Quando a taxa básica de juros (Selic) estava em sua mínima histórica de 2%, os ativos de renda fixa estavam até esquecidos pelo investidor. Os especialistas do mercado afirmavam que esses investimentos não estavam atrativos mas alertavam para a importância da diversificação na carteira. Corta para seis reuniões depois, em que o Banco Central decidiu elevar a Selic para 7,75% ao ano. Agora, os investidores se questionam se essa alta foi suficiente para tornar a renda fixa atrativa. Afinal, será que vale a pena investir em renda fixa?

Na análise dos especialistas, a renda fixa é atrativa hoje mas será ainda mais no futuro. O aquecimento desse mercado é explicado por uma perspectiva futura da taxa Selic próxima a 10% ao ano (a.a), com uma inflação de 4% a 5% em 2022, ou seja, com os juros reais positivos. Mas olhando para o presente, os especialistas também acreditam na atratividade de investimentos em renda fixa atrelados à inflação.

Veja as percepções dos especialistas consultados pelo SUNO Notícias sobre se vale a pena investir em renda fixa com a Selic em 7,75%.

Está bom, mas pode melhorar

Hoje, a taxa Selic ainda perde para a inflação, corroendo os ganhos dos investidores. Em outras palavras, as estimativas são de que a taxa de juros alcance 8,75% no final deste ano, mas ela ainda sai perdendo para o Índice Nacional de Preços ao Consumidor Amplo (IPCA) que também tem uma projeção de 8,96%, segundo as estimativas do Boletim Focus.

Para entender melhor, a conta que o investidor precisa analisar para considerar se o aumento da Selic é positivo para sua carteira é essa: o quanto está ganhando de retorno – o valor da inflação = o que ganhou.

Portanto, a conta seria: 8,75% (taxa básica) –8,96% (inflação) = – 0,21% (poder de compra). Esse resultado, apesar de negativo, é ainda melhor do que eram as perspectivas no início do ano de um poder de compra em -2%.

“O aumento da Selic corrigiu um pouco o poder de compra, mas ainda está negativo. Esse ano de fato a ideia é que o poder de compra caía, mas há uma expectativa para que isso se ajuste no ano que vem”, disse João Beck, economista e sócio da BRA, escritório credenciado da XP Investimentos.

A esperança é que o jogo vire em 2022, tornando a renda fixa ainda mais atraente, à medida que a Selic supere a inflação. O mercado prevê que o IPCA seja controlado em 2022, na casa dos 4%, enquanto a Selic permanecerá em torno dos 10%, gerando assim juros reais positivos ao investidor.

Além da situação inflacionária, Eliz Sapucaia, da Equipe de Análise da Terra Investimentos, explica que a questão política interna faz com que a taxa Selic em 2022 perdure em cerca de 10%.

“Mais do que analisar esse aumento da Selic, acredito ser importante analisar o panorama macroeconômico, porque estamos vendo um cenário de furar o teto de gastos e com isso há o aumento do risco fiscal do país”.

Portanto, essas incertezas elevam o risco-país, que pressionam ainda mais o Banco Central a manter a taxa em níveis atrativos para os investidores, que, por sua vez, exigem maior retorno.

Para investir em renda fixa hoje é necessário ficar atento

Os especialistas apontam que o investidor deve ter conhecimento de quais ativos está investindo e por quanto tempo quer investir. Sapucaia explica que para aplicar em ativos de renda fixa é interessante olhar para os atrelados ao IPCA + prêmio, o que equaliza o poder de compra e proporciona uma rentabilidade real nos ativos.

Por sua vez, o economista alerta que para os investimentos com prazo mais longos, ou seja, com objetivos acima de cinco anos, o ideal é que o investidor procure ativos indexados à inflação. Para um investimento de prazo mais curto, investimentos abaixo de dois anos, o indicado é o pós-fixado

O especialista em renda fixa da Suno Research, Vinicius Romano, indica que Tesouro Selic e Certificados de Depósito Bancário (CDBs) de bancos sólidos, atrelados ao CDI são opções de investimentos no pós-fixado. Já para o indexado existe o Tesouro IPCA + e outros ativos no mercado.