Para sair da recuperação judicial, Oi (OIBR3) precisa do aval do Cade e Anatel

A Oi (OIBR3), em junho de 2016, registrava o maior pedido de recuperação judicial já feito no país, com dívidas que chegavam a R$ 65,4 bilhões. Agora, para sair dessa proteção contra credores e colocar a Nova Oi de pé, a empresa precisa do sinal verde do Conselho Administrativo de Defesa Econômica (Cade) e da Agência Nacional de Telecomunicações (Anatel).

Cinco anos depois, a Oi tem uma dívida líquida de R$ 21,8 bilhões, com projeção de cair a R$ 14 bilhões em 2024. Mas nesse período, a receita também encolheu, de R$ 26 bilhões para R$ 18,8 bilhões; e o prejuízo aumentou, de R$ 8,2 bilhões para R$ 10,5 bilhões, no ano passado.

No segundo trimestre deste ano, a última linha do balanço mostrou uma recuperação, com lucro de R$ 1,1 bilhão.

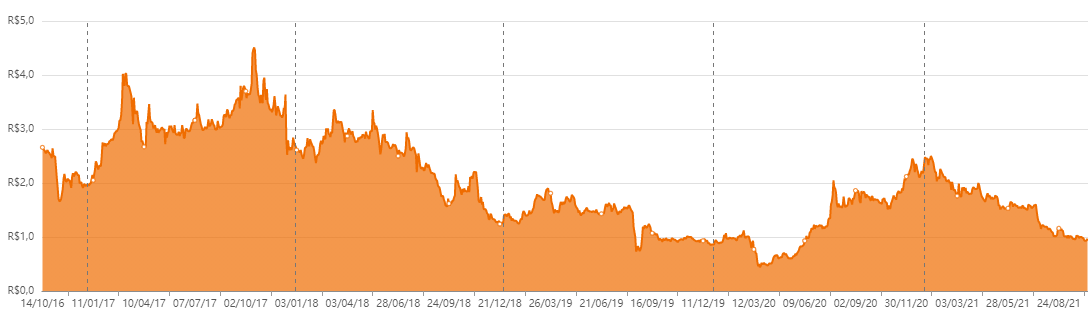

Além disso, no mercado acionário os ativos da Oi também sofreram. Para se ter uma base, em outubro de 2016 as ações eram negociadas a R$ 2,57, já em outubro deste ano os papéis estão cotados a R$ 0,94.

O fim da recuperação judicial (RJ) estava previsto para encerrar na última segunda-feira (4), mas foi adiado pela justiça, passando a previsão para 30 de março de 2022. Isso porque é fundamental concluir a venda dos ativos da Oi antes. A RJ é considerada uma medida extrema, que em muitos casos pode ser o último recursos para evitar falência da companhia.

Portanto, sair da recuperação judicial sem decretar falência está nas mãos do Cade e da Anatel de aprovarem a venda do controle da InfraCo, unidade de fibra ótica, e dos ativos móveis ao consórcio TIM (TIMS3), Vivo (VIVT3) e Claro.

No dia 1º de outubro, a Oi assinou a alienação do controle da InfraCo e os compromissos de investimento da nova controladora com GlobeNet Cabos Submarinos e os fundos de investimentos do BTG Pactual (BPAC11).

O contrato sela o acordo que vai transferir 57,9% do capital social votante da V.tal (nome da nova unidade de fibra ótica) à instituição financeira e a Oi ficará com 42,1%. O valor do negócio é de R$ 12,9 bilhões.

Já no ano passado, a Oi Móvel foi vendida para o consórcio de telefonia por R$ 16,5 bilhões. Esse valor somado à InfraCo são R$ 29,4 bilhões para entrar no caixa da companhia.

No entanto, segundo o analista da Guide Investimentos, Luis Gustavo Pereira, o maior impasse que a operadora enfrenta são os “obstáculos burocráticos adicionais ao processo”.

Desde novembro de 2020, a Oi se desfez de quatro grandes ativos por R$ 30,7 bilhões. Segundo o jornal Valor Econômico, até março deste ano, a Oi havia recebido R$ 861,7 milhões (do total de R$ 1,07 bilhão) pela venda de torres de telefonia à Highline do Brasil, e R$ 250 milhões por cinco centros de dados. A compradora Piemonte desembolsará mais R$ 75 milhões em parcelas.

Última cotação da Oi

Na última sessão, quarta-feira (13), a Oi encerrou o pregão em alta de 3,19%, negociada a R$ 0,97.