Escolha de ETFs deve levar em conta gestão eficiente e custo baixo

IMBB11, BOVA11, GOLD11, BACW39. Os lançamentos cada vez mais frequentes de fundos de índice (ETFs) enchem a prateleira de produtos da bolsa de valores brasileira e abrem o sorriso dos operadores da Faria Lima. Mas a cada cerimônia na sede da B3 (B3SA3) o investidor encontra mais quatro letrinhas e dois algarismos na sopa, que, se mal cozinhada, pode dar indigestão no futuro.

A rigor, ETFs são fundos de investimentos negociados em Bolsa, com gestão passiva baseada em um índice de referência, segundo informações do portal ETF.com.vc.

No passado, havia pouco mais de 20 fundos de índice listados no Brasil. Atualmente, são 54 — sete de renda fixa e 47 de renda variável. Se considerarmos BDRs de ETFs, o número de ativos chega a 116.

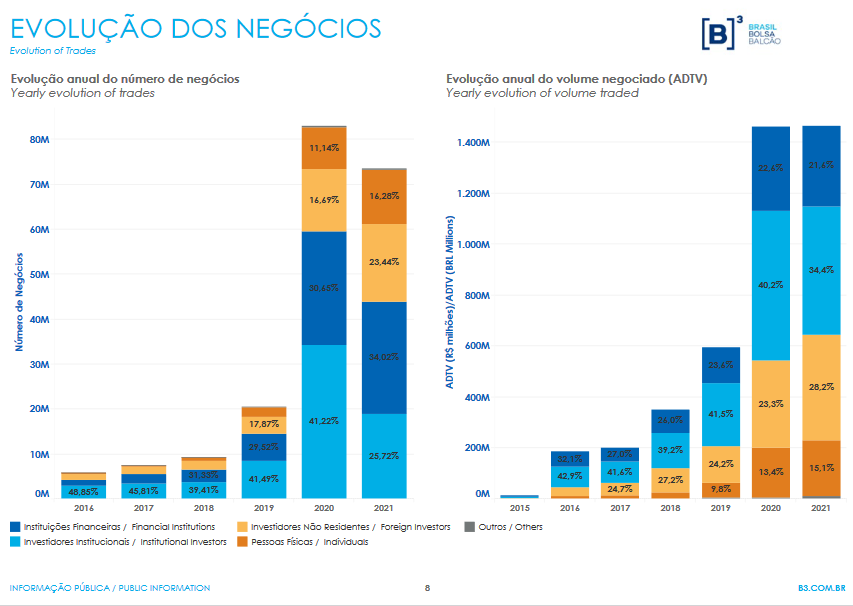

Dados de agosto disponibilizados pela B3 mostraram a significativa evolução de investimentos em ETFs efetuados por pessoas físicas, no que diz respeito a número de negócios e volume negociado de 2016 a 2021.

O mesmo boletim destacou o crescimento do número de investidores individuais com posição em custódia, que saiu de 269 mil, em janeiro, para 472 mil, em agosto.

Não é sem razão. Lucas Collazo, especialista em investimentos da Rico, disse ver poucas desvantagens, além dos riscos intrínsecos à renda variável. Segundo ele, ETFs são veículos de baixo custo para diversificar e potencializar o portfólio, com facilidade de compra e venda das cotas.

“É um investimento acessível, de baixo custo, equilibrado. Você consegue diversificar a carteira com uma aplicação e tem essa vantagem sem a necessidade de um stock picking, credit picking ou a seleção de ativos dentro daquele mercado”, disse.

Apesar disso, Collazo chamou atenção para o risco de deixar retorno na mesa ao se optar por uma gestão passiva. O especialista afirmou que existem mercados, como os locais na China, em que há uma assimetria de preço. As bolsas de Xangai e Shenzhen, contou, têm predominância de pessoas físicas, que são levadas por vieses emocionais. Desse modo, ao adquirir uma cesta representativa do mercado doméstico chinês, o investidor poderia abrir mão de um retorno que poderia ser obtido por um profissional.

Gestão eficiente e custo baixo são cerejas ao investidor

Para mitigar o risco, Will Landers, head de renda variável da BTG Pactual Asset Management, explicou que o primeiro ponto que deve vir à cabeça é qual exposição o investidor deseja ter. É preciso descobrir a estratégia de investimento e como ele encaixará na carteira, para em seguida avaliar o produto mais alinhado à tese.

Outro fundamento relevante é a aderência do ETF ao índice de referência. Se escolher um ativo ajustado à estratégia pessoal é importante checar se há adesão e se a liquidez é naturalmente significativa.

O custo é mais fácil de enxergar, pois pesa no bolso. A regra é clara: procurar taxas de administração mais baixas e considerar fundos de índice que permitem o aluguel de ativos, que dará um retorno adicional ao cotista. “Conseguir uma gestão boa, com custo baixo, é a cereja para o investidor,” pontuou Landers.

Julio Vezzaro, diretor executivo Comercial e de Produtos da BB DTVM, afirmou ser crucial a avaliação do perfil de risco e dos objetivos. “Por possuir maior volatilidade, o ETF pode ser mais indicado para investidores com maior apetite ao risco. Perfis moderados e arrojados podem se identificar mais com essa alternativa. É necessário avaliar o impacto desse ativo na carteira, o quanto se pode investir e quais resultados se deseja obter.”

O executivo também ressaltou a relevância da definição do horizonte de tempo. De acordo com Vezzaro, fundos de índice servem bem a diversos objetivos, especialmente de longo prazo, dependendo das escolhas.

BDRs de ETFs não fogem à regra

Em relação aos BDRs de fundos de índice internacionais, Daniel Lobo, estrategista de ETFs da BlackRock (BLAK34), afirmou que pontos de análise são semelhantes, embora o investidor deva ficar atento a outros fundamentos. Em resumo, BDRs de ETFs são recibos emitidos no Brasil de cotas negociadas no exterior. Ao adquirir um BDR o investidor não compra diretamente o ativo, mas um valor mobiliário com lastro fora do Brasil.

O recibo já existia no Brasil, porém a negociação de BDRs nível I, inclusive não patrocinados, passou a ser permitida aos investidores de varejo apenas em 2020, quando a Comissão de Valores Mobiliários (CVM) reformou a regulamentação.

Segundo Lobo, como o produto está lastreado em um fundo de índice negociado no exterior, será necessário avaliar os fundamentos do ativo internacional para fazer a escolha. Sob o ponto de vista de liquidez, ressalvou, será necessário atentar-se o número e volume de negócios no Brasil. A liquidez doméstica é positiva ao investidor, mas não necessária. “As corretoras que dão preço olham a liquidez do ETF lá fora, porque sabem que podem criar e destruir cotas do BDR”, declarou.

Nesse sentido, para o estrategista da BlackRock, a diferença mais relevante está na diversificação. “Há mais opções para se investir na Europa, na Ásia, nos Estados Unidos, além do setor de tecnologia — ou investir em algo específico. Com o BDR de ETF, abrimos um menu de possibilidade de investimento, como o investidor nunca teve antes no Brasil.”