Venture capital impulsiona economia e empreendedorismo, com aportes de US$ 6,62 bi no país em 2021

Nos últimos anos, fundos de venture capital proliferaram pelo país, à procura de oportunidades para transformar água em vinho, inovação em cash. Na empreitada, o capital de risco desenvolveu-se no Brasil para criar valor e tornou a funcionar como uma mola propulsora: impulsionou a cultura de empreendedorismo e o progresso tecnológico no País. O mercado cresce e aportou ao menos US$ 6,62 bi no Brasil só em 2021 — número que tende a subir nos próximos anos, e que poderia ser ainda maior.

O venture capital entrou em cena para investir em negócios nascentes que carregam consigo um componente de risco elevado, mas com alto grau de retorno. É diferente, por exemplo, do private equity, que geralmente aporta empresas em estágio de maturidade mais avançado, para melhorar a gestão e levá-la além. Embora em todos os investimentos haja um percentual de risco, o venture capital vive dele. É uma aposta calculada em uma ideia, cujo futuro pode ser a falência ou o próximo Facebook (FBOK34).

“Para modelos de negócios, principalmente de startups, que precisam de capital para ganhar escala, conseguir se desenvolver, testar a tese e ganhar espaço, é importante a existência de capital e pessoas dispostas a bancar o risco”a explica Bruno Diniz, sócio-fundador da consultoria Spiralem.

Os primeiros fundos de venture capital surgiram nos Estados Unidos, onde a indústria experimentou um crescimento acelerado. Graças a esses veículos, que compraram a ideia de um serviço de busca eficiente, temos hoje, para citar um exemplo colossal, um gigante como o Google (GOGL34). “[O capital de risco] é crucial para poder fomentar e acelerar a forma como os negócios de tecnologia são desenvolvidos e a materialização o quanto antes para o consumidor”, acrescenta Diniz.

No início dos anos de 2010, o Brasil ainda brincava de fazer venture capital. Dados do Distrito Dataminer apontam que os investimentos no setor totalizaram US$ 148 milhões, em 2012. Quase cinco anos depois o país dobrou o montante.

Mas, de um tempo pra cá, algo ainda mais impactante aconteceu. De 2017 a 2018, o valor saltou de US$ 656 milhões para US$ 1,38 bilhão. No ano seguinte, em 2019, os investimentos atingiram US$ 2,99 bilhões.

Segundo Gustavo Araujo, CEO e cofundador do Distrito, a expansão está atrelada à chegada de fundos de venture capital globais ao país, incluindo Sequoia e General Atlantic. Mais recentemente, o SoftBank criou um fundo de US$ 3 bilhões para aportes em empresas de tecnologia da América Latina, onde o Brasil é o maior mercado.

Por outro lado, o executivo destacou a abertura de novos veículos de gestoras brasileiras, além de empresas especializadas em investimentos setoriais.

Atualmente, o segmento parece ter atingido o patamar mais alto — mas gestores acreditam que pode subir ainda mais. No acumulado de 2021 até agosto, startups brasileiras captaram US$ 6,62 bilhões, perto de duas vezes mais o montante de 2020, de US$ 3,55 bilhões. “O mercado de venture capital está crescendo em todas as pontas. Cresce na ponta de novos players e na de players que já existiam”, observa Araujo.

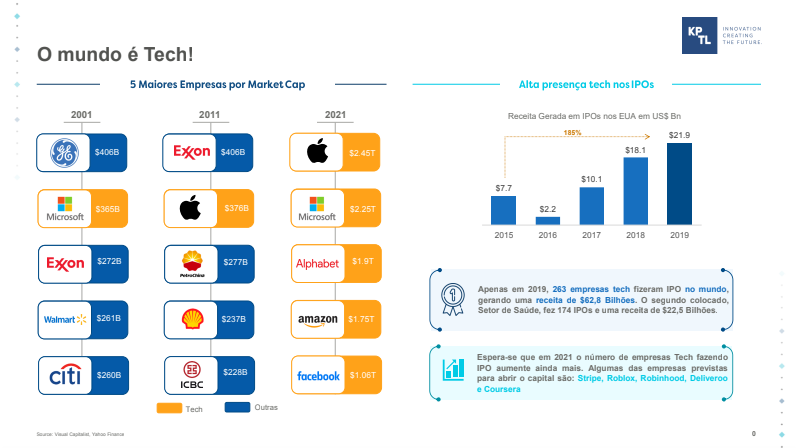

“Estamos 10 anos atrás. É a mesma história, só 10 anos depois. Quais são as empresas mais valiosas dos Estados Unidos? As de tecnologia. Quais são as empresas mais valiosas da China? As de tecnologia. Quais são as empresas mais valiosas da América Latina. Não são as de tecnologia”, diz ele “Isso vai mudar ao longo dos próximos 10 anos. As empresas mais valiosas da América Latina serão, assim como nos Estados Unidos e na China, as de tecnologia.”

Brasil enfrenta as dores do crescimento

Renato Ramalho, CEO da KPTL, assinou embaixo e citou o problema de produção da economia brasileira. Na visão do diretor, não se trata de uma falta de capital humano, mas de verba para mantê-lo e transformá-lo em valor para a sociedade.

“Quando faço o acadêmico ou o capital humano receber dinheiro para se tornar um empreendedor de base tecnológica, de inovação, estou indo na veia para melhorar fatores de produção do Brasil”, lembra Ramalho. “O venture capital é uma das grandes molas propulsoras para ganhos de competitividade de qualquer país sério do mundo.”

O executivo criticou, por exemplo, a falta de investimento em venture capital por fundos de pensão — como a Previ, do Banco do Brasil (BBAS3), a Petros, da Petrobras (PETR4), e a Funcef, da Caixa. Se o capital paciente financia pesquisa e desenvolvimento e pode olhar para as fronteiras da inovação com calma, a ficha não parece ter caído para fundos de pensão no Brasil.

“Cadê os fundos de pensão percebendo isso? Cadê os fundos dizendo: não quero mais comprar ação da Eletrobras (ELET3), quero comprar da Locaweb (LWSA3), não quero mais comprar ação da Petrobras, da CSN (CSNA3) ou da Vale (VALE3). Onde está a ação da empresa de agro em tecnologia no Brasil? E as empresas que estão ao redor de uma Embraer (EMBR3) na Bolsa, fornecedoras de software, de tecnologia?”, questiona Ramalho.

César Bergo, coordenador da Pós-Graduação em Mercado Financeiro e Capitais da Faculdade Presbiteriana Mackenzie Brasília e presidente do Conselho Regional de Economia da 11ª Região, explicou que o crescimento econômico de um país está atrelado, a princípio, à educação e ao ambiente.

Na análise do economista, o Brasil não deve nada a países desenvolvidos em termos de capacidade, tampouco de insumos. O que falta é mais investimento de dentro do país, diz ele. Somos altamente dependentes de capital estrangeiro, completa.

Existem investimentos de alto grau de risco e elevado gasto de capital, e que no final podem dar errado ou pouco retorno. Essa modalidade, segundo o professor, deveria ser a área de atuação do setor público, pois a iniciativa privada não teria incentivo. O desenvolvimento de novas fontes de energia ou da tecnologia em bioengenharia entram nessa classe.

O venture capital deveria transformar o legado em produto ou serviço acessível ao mercado. A isso se soma a capacidade de fundos e gestoras de trazer para dentro de empresas nascentes os padrões de governança e de eficiência operacional, para permitir ao empreendedor uma visão de médio e longo prazo que trará equilíbrio ao negócio.

Venture capital precisa “pegar na mão”

Segundo João Alfredo Pimentel, fundador do fundo Scalexopen, o aporte não é o bastante para fomentar o empreendedorismo. É necessário “pegar na mão”, trabalhar e desenvolver de maneira conjunta. O investidor prega o conceito de smart money, que confere acesso a crédito, a mercado, a novas tecnologias, a relacionamento, além de auxílio para criar as máquinas de vendas e de pessoas.

“É implementar dentro de uma companhia pequena uma série de componentes importantes para que cresça robusta e sólida, como ocorre com a construção de um edifício,” compara Pimentel. “Começa pela estrutura, pela fundação. Você faz uma boa fundação e é possível subir 25 andares.”

Hoje, um caminho mais comum para startups bem sucedidas é formado pelos estágios:

- pre-seed;

- seed;

- Series A;

- Series B;

- Series C;

- Series D;

- late stage.

O smart money é especialmente relevante durante as fase de pre-seed, seed, chegando até a Series A. A ideia é “impulsionar empresas de base e ativos tecnológicos que consigam provocar uma profunda transformação digital, trazendo valor para a sociedade, com criação de empregos, arrecadação de impostos e posicionamento do Brasil como um país desenvolvedor de tecnologia”.

Sob a ótica de Roberto Haddad, sócio líder de Private Equity e Venture Capital da KPMG no Brasil, a tendência é de que o país continue a observar um crescimento do setor de venture capital. Estaríamos ainda na infância desse segmento e haveria muito onde investir.

“Estamos em uma curva de subida absurda. Há cinco anos, era outra indústria. Não dá nem para comparar. Não tenho nenhum elemento hoje para dizer que não vá continuar subindo. Pelo contrário, estamos aumentando a quantidade de empreendedores e empresas brasileiras”, afirma Haddad.

O especialista chamou atenção para a mudança em direção a uma cultura de inovação e empreendedorismo. Antes, era difícil pensar em abrir um negócio no Brasil. Eram poucos dispostos a abrir uma empresa, se sujeitar a altos impostos e conseguir mantê-la viva. Hoje, por outro lado, há quem olhe e se interesse em colocar dinheiro em novos negócios.

“Se não tem investidor, não tem empreendedor. Acho que o Brasil hoje está caminhando para ser um país de empreendedores, em um sentido mais amplo do que era, e o venture capital é vital para isso.”