3R Petroleum (RRRP3) tem 2T22 abaixo do consenso, mas analistas recomendam compra

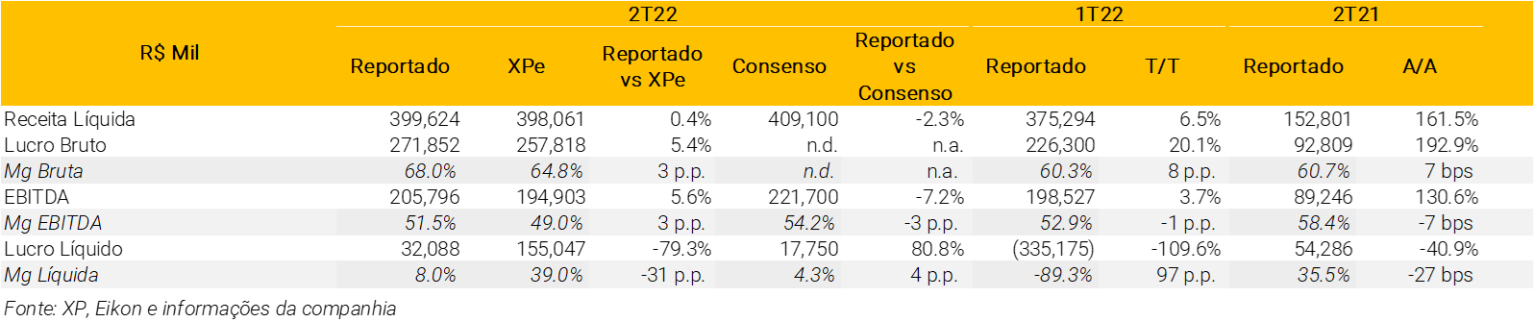

A 3R Petroleum (RRRP3) reportou lucro líquido de R$ 32,1 milhões no segundo trimestre de 2022 (2T22), cifra que representa uma queda de 40,8% em relação aos R$ 54,3 milhões reportados no mesmo período de 2021.

O resultado da 3R Petroleum foi divulgado na Comissão de Valores Mobiliários (CVM) nesta quarta-feira (10), após o fechamento do mercado.

O lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) ajustado da companhia foi de R$ 205,8 milhões no trimestre, em alta de 130,6% na comparação com igual período de 2021.

A receita líquida da 3R foi de R$ 400 milhões no trimestre, em alta de 90,1% na comparação com igual etapa de 2021.

A companhia, em seu balanço do 2T22, aponta quatro motivos que impactaram o resultado trimestral:

A incorporação do Polo Recôncavo ao resultado da companhia, a partir de 11 de maio de 2022

- Evolução da produção nos Polos Rio Ventura e Areia Branca

- Efeito do contrato de gás junto à Bahiagás, a partir de 01 de junho de 2022

- Curva média de petróleo tipo Brent mais apreciada, em alta de 11,4% no comparativo trimestral e 65,2% no anual

- Menor produção no Polo Macau e pela depreciação média do dólar americano versus o real

Nesse cenário, o resultado financeiro líquido foi negativo em R$ 132,1 milhões no segundo trimestre, representando alta de 41,65 ante a mesma etapa do ano de 2021.

Além disso, a companhia teve um lifting cost médio de US$ 12,7 por barril de petróleo equivalente (boe) no 2T22, representando uma alta de 37,7% no comparativo com o primeiro trimestre deste ano.

Isso, considerando as operações nos Polos Macau, Rio Ventura, Areia Branca, Recôncavo (desde 11 de maio de 2022), tal como os 35% do Polo Pescada – que, vale lembrar, é operado pela Petrobras (PETR4).

XP vê 3R Petroleum ‘descontada’ mesmo com Ebitda abaixo do consenso

Na sua análise do balanço, o especialista Andre Vidal, Head de Óleo, Gás e Materiais Básicos da XP Investimentos, destaca números conforme o esperado.

“Vemos os resultados em linha com nossas estimativas. As ações da 3R estiveram sob pressão recentemente e destacamos o ceticismo dos investidores sobre o case como uma reação exagerada. A empresa acaba de anunciar o fechamento do cluster Fazenda Belém e Peroá, uma emissão de dívida de US$ 500 milhões (após o 2T22), e a 3R está em fase final para concluir o closing das aquisições remanescentes”, afirma.

Vale lembrar que a estimativa da XP era de R$ 155 milhões de lucro, 79% a mais do que foi reportado, e R$ 194 milhões de Ebitda, 5,6% a menos do que a companhia registrou no trimestre.

A XP ainda ‘vê um valuation assimétrico’ e mantém recomendação de compra para as ações da 3R Petroleum, com preço-alvo de R$ 76,70.

Os papéis são negociados a R$ 34,40 atualmente, praticamente o mesmo patamar do início de 2022, com queda de 0,73% no acumulado deste ano.

Genial endossa tese de compra de RRRP3

Da mesma forma, a Genial investimentos recomenda compra para as ações. Contudo, os analistas miram uma cotação consideravelmente maior, de R$ 119.

Os analistas classificam os resultados como ‘fracos’, mas destacam o valuation relativamente descontado. “Em geral, achamos o resultado fraco do ponto de vista estritamente operacional”, afirma Vitor Sousa, da Genial.

Vendo os números, o analista aponta que:

- As prévias relacionadas à queda da produção do Polo Macau por questões pontuais já antecipavam o que viria no trimestre em termos de evolução de receita

- A consolidação dos ativos cujo as aquisições foram concluídas nesse trimestre também impõe uma dor de curto prazo à empresa a medida que os ativos vem com uma estrutura de custos ainda não otimizada e sem o impacto correspondente em receita derivada do aumento de produção

- O aumento da estrutura corporativa/pessoal da empresa para receber a consolidação de todas as operações

“Entretanto, para além do resultado estritamente operacional, nossa confiança no case da empresa advém do momento de consolidação dos ativos – e que deve ser seguido por um aumento da produção em um prazo de tempo relativamente curto, se considerarmos o que já foi feito nos ativos adquiridos via-a-vis um valuation ainda descontado”, conclui.

A tese é de que a 3R Petroleum negocia a múltiplos descontados em relação a outros pares da América Latina.