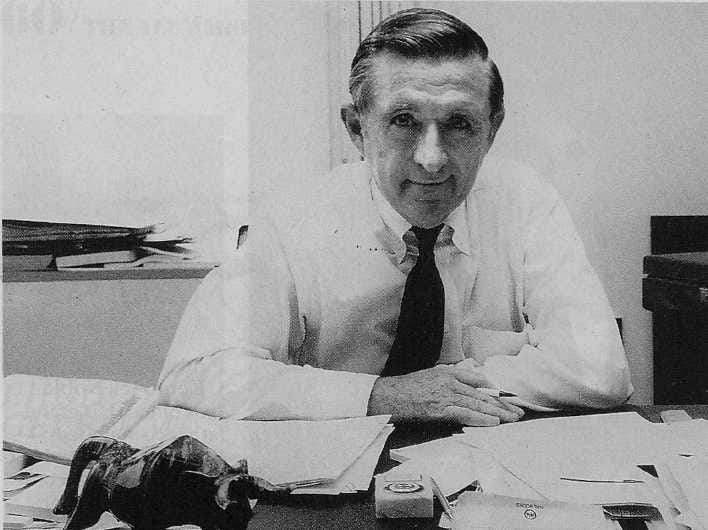

Junto com Warren Buffett, ele é um dos grandes gurus de Wall Street. Uma lenda dos investimentos. Bob Farrell, 88 anos, foi economista-chefe da Merrill Lynch por um quarto de século. No total, trabalhou no banco por 45 anos, ganhando uma enorme experiência no mundo das finanças.

Famoso por suas habilidades como analista de investimentos, condensadas em um manual conhecido de cor por qualquer estrategista financeiro, Farrell conseguiu explicar como “pensam” os “lobos de Wall Street“. E como os investidores devem atuar para evitar armadilhas.

No caos das bolhas financeiras, Farrell já ouviu inúmeras vezes a frase “desta vez diferente”. Muitas vezes nos momentos de euforia nas Bolsas de Valores. Demais para continuar acreditando.

No entanto, diferente do que ocorreu no século passado, nas últimas décadas houve uma intervenção frenética dos bancos centrais para tentar resolver problemas e evitar crises nos mercados. Talvez esse novo e singular papel dos bancos centrais possa ter confundido aqueles que, como Farrell, acreditam que os mercados não podem viver continuamente de excessos.

Mas quais são as 10 regras de ouro que todos os investidores devem seguir, segundo Bob Farrell? Confira.

1 – Para Bob Farrell, os mercados tendem a se aproximar de sua média de longo prazo.

O distanciamento dos índices de ações de sua média de longo prazo (em uma direção ou outra) tende a ser reabsorvida mais cedo ou mais tarde, com os preços se aproximando da média.

Acontece que foi o que aconteceu recentemente no Nasdaq: depois de ter ficado muito tempo acima da média em 50 sessões, caiu de volta para esse patamar com a correção registrada no início de setembro.

2 – Os excessos em uma direção levam a excessos na outra.

Mesmo em caso de excessos, ou de bolhas de euforia ou de colapsos de pânico, as bolsas mais cedo ou mais tarde acabam se comportando como um “pêndulo”.

Um exemplo: durante a bolha da internet de 1999, o Nasdaq terminou acima de sua média anual histórica. Mas em 2000-2001 o próprio Nasdaq teve um excesso oposto, terminando mais de 40% abaixo da média de longo prazo.

3 – Não existe o “desta vez é diferente”: os excessos não são permanentes.

A história dos mercados de capitais do mundo inteiro foi pontilhada por incontáveis períodos de euforia em setores individuais.

Por exemplo, a bolha das tulipas no século XVII, a das companhias de navegação no século XVIII e ferrovias no século XIX, a dos imóveis, cobre, carros, “nova economia” e assim por diante.

Mas quando alguns especialistas declaram que “desta vez é diferente” não é necessário dar muito crédito para essas previsões.

“Em Wall Street nunca há nada de novo, tudo o que acontece hoje nos mercados já aconteceu e acontecerá no futuro”, disse uma vez Jesse Livermore, lendário especulador que enriqueceu com a crise de 1929 (mas que acabou se suicidando em 1940).

4 – Os mercados se movem rapidamente, mas não corrigem na lateral.

Os mercados podem subir ou descer muito mais rápido ou por mais tempo do que o plausível, “permanecendo irracionais por mais tempo do que você pode permanecer líquido”, como explicou o economista britânico John Maynard Keynes.

Entretanto, quando o rally termina, a correção provavelmente será violenta.

5 – Pequenos investidores costumam comprar muito na euforia. Grande erro.

É a maldição dos pequenos investidores: comprar nas altas e vender nas baixas, levados pelo clima de euforia (ou pânico).

E essa é a melhor maneira, infelizmente, de perder dinheiro.

Por outro lado, muita atenção também ao entrar na Bolsa de Valores em fases de crescimento ininterrupto, pois corre-se o risco de surpresas perigosas.

6 – O medo e a ganância são mais fortes do que a consistência de longo prazo

Com isso, Farrell quer dizer que você precisa ser um investidor de longo prazo, com constância e tenacidade mesmo em fases adversas.

Sem se assustar quando os mercados caem ou cair na cobiça quando sobem. Sempre manter sangue frio e pensar no longo prazo.

7 – Os mercados ficam mais fortes quando muitas ações participam da tendência.

A natureza coral de uma fase “bullish” do mercado é importante para avaliar sua robustez.

Estamos vendo isso recentemente, quando a alta de Wall Street não está sendo impulsionada por todas as ações de todos os setores, mas apenas por meia dúzia de gigantes da tecnologia (que, no entanto, sozinhas valem um quinto de todo o Nasdaq).

Entretanto, por trás dos recordes registrados pelas Big Tech, descobriu-se mais tarde que havia especulações em derivativos do gigante japonês Softbank e provavelmente também de outros.

Obviamente, assim que a notícia se espalhou, chegou uma correção de dois dígitos.

8 – Os mercados em baixa têm três fases: colapso, recuperação e nova queda.

Esta é a estrutura mais clássica das “fases do urso”: primeiro um colapso violento, depois um rebote e depois uma nova queda, menos intensa e geralmente mais racional, ditada pela deterioração dos fundamentais das ações.

9 – Quando todos os especialistas concordam, o oposto geralmente acontece.

Os excessos de euforia generalizada são geralmente considerados perigosos. Segundo Bob Farrell, grande “do contra”, isso é demonstrado, entre outras coisas, pela eficácia do indicador “pânico-euforia” desenvolvido em 1987 pelo Citi.

Um indicador precioso na tentativa de prever altas ou baixas dos mercados.

10 – Os mercados “touro” são mais divertidos do que os mercados “urso”.

E, segundo Bob Farrell, isso se aplica tanto às Bolsas de Valores quanto, claro, à economia real. Ou seja, ao nosso trabalho.

Notícias Relacionadas