O mercado de Bolsa de Valores ainda é visto por muitos como um ambiente especulativo onde os investidores precisam acompanhar dia a dia os preços dos ativos. E apesar de não ser uma verdade, esse estereótipo foi construído com base nas operações de day trade.

Isso porque, no day trade, os chamados “day traders” acompanham o mercado durante todo o dia. Afinal, as operações, como o próprio nome diz, iniciam e finalizam durante um mesmo dia. E por ser uma estratégia de renda variável muito difundida, é preciso conhecer mais sobre como o day trade funciona e se ele vale, de fato, a pena.

Neste guia, você entenderá o que é day trade, como funciona e os principais desafios dessa modalidade. Também exploraremos indicadores de day trade, estratégias populares e a realidade financeira dessa atividade no Brasil.

O day trade é uma estratégia especulativa no mercado financeiro, onde operações de compra e venda de ativos são iniciadas e encerradas no mesmo dia. Assim, o objetivo principal é aproveitar oscilações de preço de curto prazo, buscando lucrar com a volatilidade.

Além disso, vale destacar que essas operações de day trade podem ser realizadas com basicamente qualquer ativo negociado em bolsa. Por exemplo, com ações, opções, fundos imobiliários (FIIs), ETFs (Exchange Traded Funds) ou com qualquer outro tipo de contrato.

Dessa forma, entre os ativos mais comuns para operações de Day Trade, destacam-se:

- Ações: papéis de empresas negociados na bolsa.

- Contratos futuros: instrumentos financeiros baseados em commodities, índices ou moedas.

- Minicontratos: versões reduzidas de contratos futuros, populares entre traders iniciantes.

- ETFs: fundos negociados em bolsa, que replicam índices de mercado.

A semelhança entre as operações com esses diferentes ativos é, de fato, o seu início e término durante um mesmo pregão da bolsa. Sendo que os traders procuram aproveitar os movimentos e as variações de cotações diárias do mercado para tentar, com isso, a obtenção de eventuais lucros rapidamente através de oportunidades pontuais.

Apesar de parecer ser algo fácil e promissor, as operações de day trade são muito arriscadas e podem gerar grandes prejuízos para os traders. Isto porque, no curto prazo, o mercado se comporta de maneira aleatória e — muitas vezes — de forma irracional.

Com isso, eventuais movimentos inesperados pelo trader podem acarretar em grandes prejuízos, os quais podem ser difíceis de serem recuperados. Por isso, é preciso conhecer bem a estratégia de day trade, sabendo como ela funciona e quais são os seus riscos, antes de se aventurar nas negociações de curto prazo.

Dessa forma, o iniciante poderá constatar quais são as desvantagens e as supostas vantagens dessa estratégia tão difundida na bolsa. Além disso, também será possível saber, com base em estudos concretos, se fazer day trade realmente vale a pena. Isto é, se é possível ganhar dinheiro e viver de day trade — ou não.

Como as operações são realizadas?

Para operar no day trade, é necessário contar com uma plataforma avançada de negociação, como um home broker. Essas ferramentas permitem acompanhar gráficos em tempo real, inserir ordens de compra e venda rapidamente e configurar stops automáticos, como o stop loss e o stop gain, que ajudam a limitar perdas ou proteger lucros.Por mais que o day trade pareça simples, ele exige conhecimento técnico e domínio de indicadores de day trade, como médias móveis, bandas de Bollinger e padrões gráficos.

No day trade, as operações começam e terminam no mesmo pregão. Isso significa que o trader não carrega suas posições para o dia seguinte, evitando custos e riscos relacionados a eventos fora do horário de mercado.

A seguir, conheça as etapas básicas de uma operação de day trade:

- Análise técnica: os traders utilizam gráficos para identificar padrões e tendências.

- Entrada: o trader inicia a operação com base em sua estratégia, seja de compra ou venda.

- Acompanhamento: monitoramento constante do mercado para avaliar o desempenho da operação.

- Encerramento: a posição é fechada no mesmo dia, seja com lucro ou prejuízo.

Além disso, ferramentas como stops automáticos ajudam a limitar perdas (stop loss) ou garantir lucros (stop gain).

Saber como funciona a estratégia de day trade é fundamental porque existem muitas propagandas e vieses no mercado que estimulam as pessoas (e principalmente os investidores iniciantes) a adotarem essa estratégia na bolsa de valores.

Na maior parte das vezes, esses estímulos para atrair novos traders para a bolsa vêm de influenciadores digitais, de vendedores de cursos sobre essa estratégia e também das próprias corretoras de valores.

Para atrair novos investidores, esses agentes normalmente mostram como as operações de day trade seriam simples e rápidas, fazendo com que o trader consiga embolsar, dentro de um único dia, lucros suficientes para satisfazer seu custo de vida.

E não só isso, mas também de embolsar ganhos capazes de levar o trader para outro patamar de vida, já que os lucros poderiam ser extraordinários. Não é à toa que grande parte da propaganda desse tipo de estratégia de curto prazo envolve supostos traders de sucesso em mansões, dirigindo carros esportivos ou utilizando itens de luxo.

Mas será que isso é, de fato, uma regra? Ou seja, será que essa estratégia realmente é tão vencedora assim? Para saber isso é preciso entender, primeiramente, como fazer as operações de day trade, conhecendo um pouco mais sobre o seu funcionamento.

Como fazer operações de day trade?

Muitos investidores iniciantes procuram saber mais como fazer operações de day trade na bolsa. Afinal de contas, existe quase que um assédio publicitário com um volume de propagandas e anúncios na internet que promovem esse tipo de estratégia de curto prazo.

E, neste sentido, destaca-se que basicamente o day trade funciona amparado na análise gráfica, também conhecidas como análises técnicas. Com elas, os traders estudam comportamentos gráficos para encontrar tendências.

Essas tendências, por sua vez, poderiam prever eventuais movimentos de alta ou de baixa dos ativos. Dessa forma, o trader conseguiria montar uma posição de compra ou de venda no ativo para ganhar com a sua alta ou com sua queda, respectivamente.

Abaixo, é possível conferir uma série de supostas tendências gráficas observadas nas cotações dos papéis da empresa norte-americana General Eletric, listada na Bolsa de Nova York (NYSE):

É possível notar que existem diferentes tendências gráficas demonstradas neste gráfico. Sendo que essas tendências são padronizadas de forma que possam ser identificadas nas cotações de diferentes ativos. Alguns dos nomes que esses padrões levam são:

- Ombro cabeça ombro invertido;

- Ombro cabeça ombro;

- Bebê abandonado;

- Bandeira.

Abaixo, uma imagem que demonstra alguns padrões observados nas cotações de ativos na bolsa:

Então, toda vez que um trader observa alguma dessas tendências na cotação dos ativos, ele possui a opção de iniciar uma posição comprada (apostando na alta) ou uma posição vendida (apostando na queda). Caso o padrão se confirme e esse trader acerte sua operação, então ele a encerra com lucro.

Contudo, obviamente muitas vezes a tendência não se confirma, hipótese em que a operação gera prejuízo. Então, para conseguir interromper uma operação deficitária, os traders utilizam os stops loss.

Stops no day trade

Como foi colocado, os stops no day trade são instrumentos utilizados pelo trader para interromper uma operação que está gerando prejuízo para, assim, evitar que a perda se agrave ainda mais.

Para isso, é preciso terminar faixas de preço em que o stop é acionado automaticamente pela plataforma da corretora, que fica responsável por encerrar a operação. Este é o caso do stop loss.

Mas além do stop de perdas, há também o stop de ganhos — conhecido como stop gain. Neste caso, o trader determina faixas de lucro em que a plataforma da corretora deve encerrar operações que estão dando lucro.

Pode parecer estranho, mas isso é, teoricamente, importante para que o trader não acabe segurando sua posição e encerrando-a no futuro com ganhos menores ou até no prejuízo. Em outras palavras, é uma forma de garantir lucro na operação no momento em que, na visão do trader, a probabilidade de aumento no lucro é menor que de sua redução.

O day trade no Brasil

O day trade continua a atrair uma grande base de investidores no Brasil, especialmente após a expansão do acesso a plataformas digitais e conteúdos sobre o tema. Em 2024, o número de traders ativos ultrapassou 1 milhão, segundo a B3, refletindo o crescente interesse por operações de curto prazo, impulsionado por influenciadores e cursos que promovem a estratégia.

O desempenho de ativos importantes, como as ações da Embraer (EMBR3), Carrefour(CRFB3) e Marfrig (MRFG3), bem como o movimento do Ibovespa, tem oferecido oportunidades de volatilidade essenciais para a prática do day trade no mercado de opções e contratos futuros. No entanto, essas oportunidades também vêm acompanhadas de riscos elevados, devido à imprevisibilidade do mercado.

Além disso, a economia brasileira tem enfrentado desafios como inflação alta e aumento das taxas de juros, impactando diretamente a volatilidade do mercado. Esse cenário reforça a necessidade de maior preparação técnica por parte dos traders, que precisam lidar com variações rápidas de preço em ativos populares, como minicontratos de índice e dólar.

Os riscos do day trade e como gerenciá-los

O day trade envolve riscos elevados, especialmente para quem inicia sem a preparação adequada. A falta de conhecimento técnico é uma das principais armadilhas: muitos traders ignoram conceitos básicos, como indicadores de day trade ou a importância de estratégias de proteção.

Além disso, a pressão psicológica de acompanhar oscilações constantes e tomar decisões rápidas pode levar a erros graves, resultando em prejuízos financeiros significativos.

Outro grande risco é o overtrading, quando o trader realiza operações em excesso, movido pela tentativa de recuperar perdas ou aproveitar todas as oportunidades. Essa prática eleva os custos operacionais (como corretagens e emolumentos) e compromete o julgamento, fazendo com que decisões impulsivas substituam análises cuidadosas.

Ainda, a volatilidade do mercado muitas vezes é imprevisível, dificultando prever os movimentos de preço no curto prazo, aumentando a probabilidade de erros.

Para gerenciar esses riscos, adotar medidas práticas podem fazer toda a diferença, como:

- Use stops automáticos: configure o stop loss para limitar perdas e o stop gain para garantir lucros.

- Estabeleça limites diários: defina quanto você pode perder ou ganhar em um dia, parando de operar ao atingir esses limites.

- Evite operar sob pressão: trabalhe apenas com capital que não comprometa sua estabilidade financeira.

- Pratique antes de investir: utilize simuladores para adquirir experiência sem arriscar dinheiro real.

Lembre-se que o day trade exige uma combinação de habilidade técnica e controle emocional e uma visão realista sobre os desafios envolvidos.

Estratégias populares no day trade

As estratégias mais populares no day trade incluem técnicas voltadas para aproveitar pequenos movimentos de preço, acompanhar rompimentos de níveis técnicos e identificar tendências com base em indicadores gráficos.

Assim, cada uma dessas abordagens tem suas peculiaridades e níveis de complexidade, atendendo tanto a traders iniciantes quanto a profissionais experientes.

A seguir, exploraremos algumas das principais estratégias de day trade, com explicações detalhadas sobre seu funcionamento e exemplos práticos.

Scalping

O scalping é uma estratégia que foca em operações muito rápidas, aproveitando mínimas variações de preço em períodos curtos. Traders que utilizam essa abordagem buscam pequenos lucros em diversas operações realizadas ao longo do dia, acumulando ganhos frequentes.

Por exemplo, um scalper pode comprar uma ação por R$10,00 e vendê-la a R$10,03 em questão de segundos ou minutos, repetindo o processo várias vezes.

Essa estratégia exige extrema atenção ao mercado, conhecimento técnico e o uso de plataformas que permitam a execução rápida de ordens. Apesar do potencial de retorno, o scalping envolve custos operacionais altos e requer disciplina rígida para evitar perdas acumuladas.

Rompimentos

A estratégia de rompimentos se baseia na observação de pontos-chave nos gráficos, como suportes (níveis mínimos) e resistências (níveis máximos). Quando o preço rompe esses níveis, pode sinalizar uma nova tendência no mercado, criando oportunidades para operações lucrativas.

Por exemplo, se uma ação rompe uma resistência de R$50,00, ultrapassando esse valor, um trader pode interpretar isso como um movimento de alta e entrar em uma posição comprada.

Porém, nem todo rompimento resulta em uma nova tendência; movimentos falsos são comuns e podem gerar prejuízos. Por isso, o uso de stops é essencial para minimizar riscos.

Médias móveis

As médias móveis são ferramentas utilizadas para identificar tendências de mercado ao suavizar flutuações de preços. Elas ajudam a determinar se um ativo está em uma tendência de alta, baixa ou lateral.

Uma estratégia comum é o cruzamento de médias móveis, que utiliza duas linhas de períodos diferentes: curto e longo prazo. Quando a média de curto prazo cruza acima da de longo prazo, pode ser interpretado como um sinal de compra.

O cruzamento inverso indica venda. Por exemplo, se a média móvel de 9 períodos ultrapassa a de 21 períodos, é possível que o ativo esteja entrando em uma tendência de alta.

Depois de conhecer um pouco mais sobre o day trade, é preciso também saber quais são as suas diferenças com relação a outras estratégias do mesmo perfil especulativo da bolsa. Então, a seguir, as diferenças entre day trade, swing trade e position:

Swing trade

Muito conhecido e praticado por investidores no mercado é a estratégia de swing trade. E apesar de também ser uma metodologia focada no curto prazo e na aposta, existem diferenças entre day trade e swing trade.

Basicamente, a distinção entre essas duas estratégias é o tempo de duração das operações. Isso porque, enquanto o day trade representa operações iniciadas e finalizadas em um mesmo dia, nas negociações de swing, o trader segura sua posição por alguns dias antes de encerrá-la.

Por isso, na maior parte das vezes, as operações de swing trade costumam ter duração de 2 a 5 dias. Além disso, destaca-se que essa estratégia possui as mesmas características do day trade, isto é:

Representam especulações com os ativos (apostas);

– São sustentadas pela análise técnica (de gráficos);

– Não possuem o objetivo de segurar o ativo para o longo prazo;

– Procuram lucrar no curto prazo com as oscilações (volatilidade) das cotações;

– Atraem muitos investidores iniciantes pela promessa de dinheiro fácil.

Position Trade

Além do swing trade, existe uma outra modalidade de especulação menos agressiva e arriscada, o position. Por isso, é importante entender quais são as diferenças entre o day trade e position.

Além do swing trade, existe outra modalidade de especulação menos agressiva e arriscada, o position. Por isso, é importante entender quais são as diferenças entre o day trade e position.

Assim como nas operações swing trade, a distinção, nesse caso, também diz respeito ao tempo entre o início e o fim da operação. Isso porque, no position, o trader costuma segurar sua posição por um tempo mais longo, que pode ser de meses e até mesmo de um ano.

Nesse caso, o especulador também utiliza a análise técnica para tentar observar padrões históricos e tendências gráficas nas cotações. Contudo, muitas vezes esse trader mescla a análise técnica com a análise fundamentalista para montar suas posições.

Com essa análise, o especulador pode observar que determinada ação está muito abaixo do seu valor intrínseco. Isto é, quando o preço da ação no mercado está inferior ao seu valor (quanto deveria valer).

Um position trader poderia montar posições, por exemplo, durante o mês de março de 2020, durante os circuits breakers do Ibovespa devido à crise do coronavírus.

Naquele cenário, o trader poderia comprar um ativo não para mantê-lo para o longo prazo, mas para vendê-lo alguns meses depois, quando o cenário da economia melhorasse (se melhorasse).

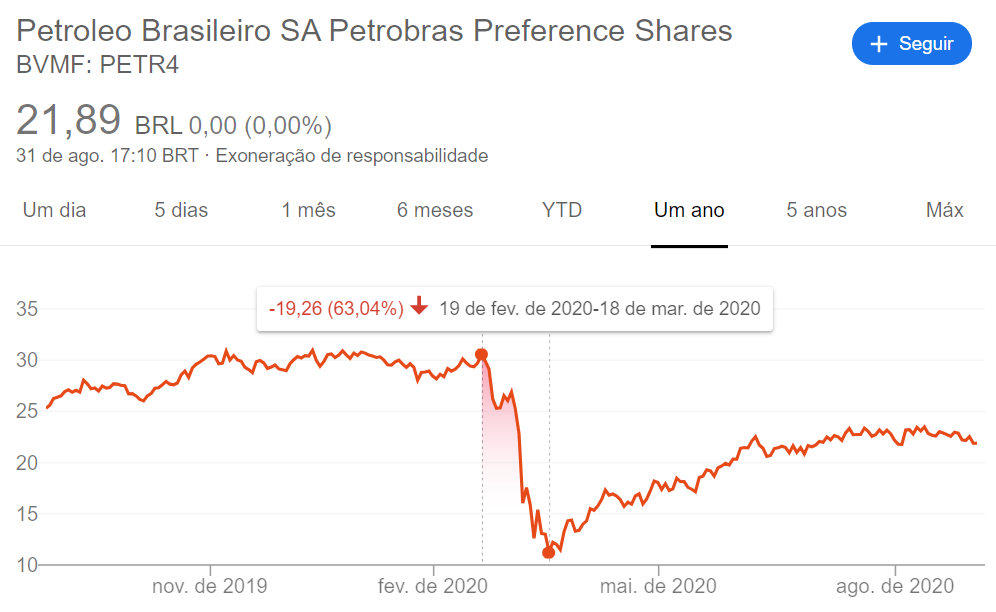

As ações da Petrobras (PETR4), por exemplo, chegaram a cair 63% em menos de um mês naquela época, como pode ser observado abaixo:

Nota-se que as ações da Petrobras saíram dos R$30,00 para R$12,00 em 1 mês. Neste caso, um position trader poderia comprar os papéis na baixa para vendê-los poucos meses depois — o que também caracteriza uma operação especulativa, mas com horizonte de prazo mais longo.

Depois de conhecer um pouco mais sobre o day trade e sobre como ele funciona, é preciso estar ciente de quais são os seus pontos negativos. Isto para não cair em nenhuma promessa de dinheiro fácil para, depois, amargar prejuízos.

Por isso, a seguir, as principais desvantagens e riscos do day trade:

Alto nível de estresse

A primeira desvantagem do day trade é, sem dúvida, o alto nível de estresse que essa estratégia gera para os traders. Isso porque, como as negociações ocorrem durante um único dia, o trader precisa ficar quase o tempo todo atento às suas operações.

Além disso, muitas vezes é preciso ter sangue-frio para observar seu dinheiro reduzir para conseguir, ao final, obter algum lucro. E não só isso, mas necessário também ter frieza para conseguir encerrar uma posição com prejuízo.

Esses aspectos, em conjunto, fazem com que as operações de day trade sejam muito estressantes. Não é à toa que os grandes filmes de Hollywood sobre o mercado de capitais, como “O Lobo de Wall Street” mostram os traders como indivíduos extremamente ansiosos, nervosos e tensos.

Isso é ainda mais preocupante porque, normalmente, os melhores momentos para investir na bolsa são, justamente, quando as ações estão em baixa e quando os investidores estão mais pessimistas. É por isso que Warren Buffett, um dos maiores investidores de todos os tempos, disse:

“Compre ao som de canhões e venda ao som de violinos”.

Isso acontece porque, em grande partes das vezes, quando o mercado está pessimista (ao som dos canhões), os preços dos ativos ficam atrativos. Contudo, é neste momento em que os traders estão mais estressados e perdendo dinheiro, o que faz com que muitos encerrem posições justamente no melhor momento para compra.

Em outras palavras, muitos traders acabam comprando na alta e vendendo na baixa. Este comum movimento é bem demonstrado na ilustração abaixo:

-

Irracionalidade dos ativos no curto prazo

Irracionalidade dos ativos no curto prazo

-

Necessidade de um acompanhamento diário e total

Necessidade de um acompanhamento diário e total

-

Altos custos

Altos custos

Irracionalidade dos ativos no curto prazo

Outra desvantagem do day trade é a inevitável irracionalidade dos ativos no curto prazo. Isso porque é impossível conseguir prever algo que é irracional e aleatório. No caso, as cotações dos ativos no curto prazo.

Com isso, os movimentos de compra e venda realizados pelos traders, na verdade, são operações embasadas em apostas, e não em análises. Ou seja, ao contrário do que a estratégia afirma — de que as negociações são feitas com base em análises de gráficos — as operações de day trade são realizadas, na verdade, com base em apostas.

Em outras palavras, é como “jogar a moeda”: algumas vezes, iremos acertar; e, em outras, iremos errar. O problema é que isso não é feito como em um jogo teórico, mas realizado, na prática, com dinheiro de verdade por pessoas que trabalharam para conquistar os recursos e que acabarão perdendo o capital fazendo especulações no mercado.

Necessidade de um acompanhamento diário e total

Mais um ponto negativo do day trade importante ser levantado é a necessidade de um acompanhamento diário e total do negociador no mercado. Afinal de contas, como foi colocado, as operações dessa estratégia se iniciam e finalizam em um mesmo pregão da bolsa.

Assim, é muito difícil que um day trader consiga atuar com essa estratégia simultaneamente com outro trabalho. Isto ao contrário, por exemplo, dos swing e position traders, que fazem operações com maior duração e podem conciliar o trade com algum outro trabalho.

Altos custos

Por fim, a última desvantagem do day trade que será levantada são os altos custos que essas operações normalmente envolvem. Abaixo, alguns dos principais custos do day trade que atrapalham, ainda mais, a sustentabilidade dessas operações:

– Corretagem e Emolumentos;

– Planos de corretagem e plataformas de negociação;

– Imposto de renda.

Corretagem e Emolumentos

Os altos custos com corretagens e emolumentos do day trade acontecem, naturalmente, por conta do grande número de negociações que um day trader realiza. O resultado prático disso é que, em muitos casos, o trader acaba desembolsando uma grande quantia em taxas de corretagem.

Além disso, há também a comissão da bolsa brasileira, a B3 (Brasil, Bolsa, Balcão), que recebe uma comissão em cada uma dessas transações através dos emolumentos, sendo que eles costumam representar uma porcentagem do volume transacionado. Então, quanto maior o valor da ordem de compra ou venda, maior o emolumento.

Planos de corretagem e plataformas de negociação

Outro custo que os day traders possuem são os planos mensais, anuais ou limitados de corretagem. Sendo que, na maior parte das vezes, o trader contrata esses planos para conseguir alguma economia com a taxa de corretagem padrão de sua corretora de valores.

Além disso, é comum que os day traders também contratem plataformas de negociação especiais. Isto com o objetivo de possuírem mais ferramentas, segurança e robustez no home broker. Com isso, há um custo, normalmente mensal, para utilizar essas plataformas de negociação contratadas.

Imposto de renda

Por fim, outro grande custo que o day trader está sujeito é o pressuposto de pagamento recorrente de imposto de renda, no caso de lucro nas operações. Isto porque, diferente das operações que não ocorrem em um mesmo dia, todas as negociações com lucro no day trade estão sujeitas ao pagamento de IR, não havendo qualquer tipo de isenção.

Isto porque o fato gerador desse tributo é auferir ganho líquido na alienação de ações em operações de day trade durante um mês. Então, caso o trader tenha lucro neste período, ele deverá pagar uma alíquota de 20% sobre o resultado líquido

Ainda, vale destacar que a compensação de prejuízos nas operações só valem para aquelas que foram realizadas no mesmo dia e na mesma instituição. Outro ponto a se salientar é que esses impostos devem ser pagos mensalmente, até o último dia útil do mês subsequente àquele da operação.

E, por fim, é preciso ficar atento porque existe a parcela retida na fonte de 1% , sendo que essa parcela pode ser deduzida do imposto a ser pago pela DARF (Documento de Arrecadação de Receitas Federais) ou ser compensada com resultados de meses posteriores.

Depois de conhecer as desvantagens dessa estratégia especulativa na bolsa, os interessados pelo tema podem se perguntar: mas existem, então, vantagens do day trade? E, neste sentido, alguns dos pontos positivos dessas operações poderiam ser:

CURTO ESPAÇO DE TEMPO ENTRE AS OPERAÇÕES

Uma vantagem do day trade que é atribuída por muitos especuladores é o curto espaço de tempo entre as operações. Isto porque, obviamente, elas são iniciadas e finalizadas em um único pregão da bolsa, podendo durar algumas horas, minutos ou até mesmo segundos.

Obviamente, essa seria uma vantagem se os negociadores conseguissem, de fato, obter resultados consistentes ao longo do tempo. Afinal de contas, quem não gostaria de lucrar em poucos segundos uma quantia suficiente para não precisar trabalhar o restante do dia?

Vender cursos sobre day trade

A segunda e última vantagem do day trade é a possibilidade de vender curso para outras pessoas. Ironicamente, essa é a maior fonte de receitas daqueles que se rotulam como “traders de sucesso”.

É por isso que se observa pela internet centenas de cursos de day trade que oferecem a promessa de dinheiro fácil proveniente de operações de curto prazo na bolsa. Contudo, destaca-se que a única forma de ganhar dinheiro fácil é vendendo a promessa de dinheiro fácil para outras pessoas.

Em outras palavras, existem muitos traders fracassados nas operações, mas que fazem muito dinheiro vendendo cursos e promessas de ganhos fáceis e de curto prazo. Para fazer isso, esses traders mostram todos os ganhos obtidos, mas escondem a maior parte das perdas.

Assim, cria-se uma ilusão de que seria possível viver de day trade e de que qualquer um poderia lucrar facilmente com essas operações. Todavia, é muito difícil que uma pessoa sustente resultados de curto prazos na bolsa durante muito tempo.

Analogamente, seria como se um apostador conseguisse ganhar nas roletas de Las Vegas sem parar e se enriquecer com isso. Obviamente, essa é uma situação pouco provável de acontecer.

Além disso, outro ponto importante é a observação de quais são alguns dos indivíduos mais bem-sucedidos no mercado acionário brasileiro e mundial, como:

- Luiz Barsi Filho;

- Luiz Alves Paes;

- Warren Buffett;

- Charlie Munger;

- Peter Lynch.

Nenhum desses investidores enriqueceu com operações de day trade ou de curto prazo. Não é à toa que a principal característica em comum deles é o cabelo branco na cabeça. Afinal, todos lucraram com investimentos de longo prazo, com base em análises fundamentalistas de ações.

Por fim, alguns ainda podem se perguntar se day trade é investimento ou especulação. Contudo, como foi abordado anteriormente, esse tipo de operação é, sim, uma espécie de aposta e especulação — e não investimento.

Para ser considerado investimento, o indivíduo deve aportar recursos, principalmente, em ativos que consigam gerar fluxo de caixa. Além disso, é possível também realizar investimentos naqueles ativos possam se valorizar ao longo do tempo pela sua escassez essencial, como o ouro, a prata e o bitcoin.

Por outro lado, as operações de trade, que compram e vendem ativos em períodos muito curtos, não podem ser caracterizadas como investimento. Isto porque os fundamentos ou a escassez natural dos ativos não surtem grandes efeitos no curto prazo.

Então, as operações de day trade, e qualquer outra de curto prazo, são, de fato, caracterizadas como especulação. Afinal, o propósito da alocação do recurso está embasada no simples desejo de lucrar com uma aposta de alta ou de queda dos ativos.

Vale a pena fazer day trade?

Mesmo sabendo que day trade é especulação, algumas pessoas poderiam continuar se interessando por essa estratégia. Isto porque, caso essa operação fosse lucrativa, o fato de ela ser, ou não, uma aposta, não faria a menor diferença.

Mas será que, mesmo assim, vale a pena fazer day trade? Em outras palavras, será que os traders conseguem auferir lucro nas operações com consistência ao longo do tempo ou seria essa estratégia de curto prazo, realmente, um fracasso?

Se depender dos vendedores de curso de trade, sem dúvida seria possível concluir que a maior parte dos day traders são vencedores. Afinal, as propagandas reforçam e insistem que qualquer um consegue ser um trader de sucesso e de viver de day trade.

Contudo, não é isso que mostram os estudos encomendados pela CVM (Comissão de Valores Mobiliários) para a Fundação Getúlio Vargas (FGV). Abaixo, algumas das constatações do estudo da fundação a respeito do day trade.

Estudo da FGV sobre day trade

Em março de 2019, a FGV, uma das entidades com mais prestígio do país divulgou um estudo encomendado pela CVM a respeito das operações de day trade. Nele, a fundação comprovou o fato de que a maior parte dos indivíduos perdem dinheiro com esse tipo de estratégia de curto prazo.

Para chegar nessa constatação, a CVM forneceu dados reais de todas as negociações de pessoas físicas entre 2012 e 2017 para operações de mini índice e mini contrato de dólar, as mais comuns entre os traders.

As conclusões para as negociações de mini índice foram de que, dentre os quase 20.000 traders que começaram a operar entre 2013 e 2015, 92,1% desistiram. Dos 7,9% restantes que continuaram as operações, cerca de 90% teve prejuízo.

E dentre os que não desistiram e que tiveram lucro (10% dos 7,9%), apenas 13 pessoas (0,08% do total) tiveram lucro diário acima de R$300,00 (R$6.000,00 por mês). Ou seja, o equivalente ao que um motorista de Uber poderia ganhar sem passar pelo mesmo estresse de um trader.

No caso do mini contrato de dólar, as conclusões são muito próximas. No caso, o estudo constatou que apenas 0,13% do total dos traders que operam esse tipo de ativo obteve o lucro diário acima de R$300,00.

Por fim, vale ainda destacar que o estudo da FGV sobre day trade não considerou no cálculo do lucro as eventuais despesas com corretagem e com plataformas. Assim, a fundação foi capaz de fornecer um excelente material para ser possível afirmar que fazer day trade, de fato, não vale a pena.

Day trade dá dinheiro?

Para responder se o day trade dá dinheiro, é fundamental analisar os dados e compreender a realidade da estratégia. Apesar da promessa de lucros rápidos e de uma rotina de trabalho flexível, estudos como o realizado pela FGV, em agosto de 2024, mostram que a grande maioria dos traders não consegue obter resultados consistentes. Dos pouco mais de 98 mil entrevistados, 99,4% dos investidores têm prejuízo e desistem.

Além das dificuldades práticas, é importante considerar os custos envolvidos, como corretagem, taxas da bolsa e impostos. Esses encargos podem consumir boa parte dos ganhos, dificultando ainda mais a sustentabilidade da estratégia. Isso sem contar o alto nível de estresse e dedicação necessários, tornando o day trade inviável para quem não pode se dedicar integralmente.

Portanto, embora existam casos de sucesso, eles são raros e demandam experiência, disciplina e muito estudo. Para a maioria das pessoas, estratégias focadas no longo prazo, como o value investing, oferecem uma relação mais equilibrada entre risco e retorno.

Tributação e custos no day trade

A tributação no day trade é diferenciada e exige atenção redobrada dos investidores. Os lucros obtidos em operações realizadas no mesmo dia estão sujeitos a uma alíquota de 20% de Imposto de Renda (IR) sobre o ganho líquido. Além disso, há uma retenção na fonte de 1%, descontada automaticamente no momento da operação e pode ser abatida no cálculo final do imposto. Para traders, é obrigatório realizar o recolhimento mensal do IR por meio do DARF (Documento de Arrecadação de Receitas Federais).

Outro fator crucial são os custos operacionais, que podem impactar significativamente a rentabilidade. Entre eles, destacam-se as taxas de corretagem cobradas pelas corretoras e os emolumentos pagos à B3, que representam uma fração do valor negociado. Traders que operam frequentemente também precisam considerar os custos de plataformas avançadas, que oferecem gráficos em tempo real e ferramentas específicas, como o ProfitChart.

Esses custos, somados à tributação, podem reduzir drasticamente os ganhos ou até gerar prejuízos. O trader precisa avaliar cuidadosamente o impacto financeiro desses elementos antes de decidir operar, garantindo que o retorno compense os gastos e que a estratégia seja sustentável no longo prazo.

Conclusão

O day trade é uma estratégia sedutora para quem busca ganhos rápidos, mas, como vimos, envolve desafios significativos e uma alta taxa de insucesso. A maioria dos traders perde dinheiro e enfrenta um nível elevado de estresse.

Para quem deseja começar, é essencial investir em educação financeira e gerenciamento de risco. Considere também explorar estratégias de investimento mais sólidas e de longo prazo, como o value investing, que oferecem maior previsibilidade e menor risco ao longo do tempo.

E então, conseguiu entender mais sobre o day trade e sobre como ele funciona? Deixe abaixo suas dúvidas ou comentários sobre essa estratégia especulativa da bolsa.

O que é day trade?

O day trade é uma estratégia especulativa utilizada pelos traders na bolsa de valores. Basicamente, o objetivo é comprar e vender ativos durante um pregão para conseguir lucrar com as oscilações das cotações dos ativos.

Como funciona o day trade?

O day trade funciona de forma que o trader tenta observar padrões históricos e tendências nas cotações dos ativos para conseguir prever determinado movimento futuro. Fazendo essa previsão, teoricamente, o trader poderia lucrar realizando operações de compra ou de venda dos ativos.

Quanto ganha por mês um trader?

A maior parte dos traders não ganha nada por mês, afinal perdem dinheiro em negociações com prejuízo. Além disso, um estudo da Fundação Getúlio Vargas (FGV) constatou que menos de 1% dos traders são capazes de lucrar mais de cerca de 6 mil reais por mês nessas operações.

Vale a pena fazer day trade?

De acordo com o estudo encomendado pela CVM (Comissão de Valores Mobiliários) à Fundação Getúlio Vargas (FGV), não vale a pena fazer day trade. Afinal, menos de 1% dos traders conseguem lucrar mais de cerca de 6 mil reais por mês.

Day trade é investimento?

É preciso destacar que day trade não é investimento, mas uma estratégia especulativa, embasada na aposta. Com isso, as operações de day trade se assemelham com um jogo de cassino, onde o apostador, na maior parte das vezes, perde dinheiro; enquanto a casa lucra com os suas repetidas e incessáveis operações de aposta.