Muitos investidores iniciantes ficam com dúvidas sobre como começar a investir e como construir uma carteira de investimentos. Afinal, são tantos tipos de ativos que alguns investidores acabam ficando perdidos.

Por isso, neste artigo será possível conferir quais são os diferentes investimentos disponíveis no mercado de capitais para compor uma carteira de investimentos. Além disso, mostraremos alguns exemplos de portfólios possíveis segundo o perfil de cada investidor.

Uma carteira de investimentos é constituída por uma série de ativos. Ou seja, é a representação do conjunto dos investimentos, que podem ser de diferentes classes de ativos, considerando os objetivos do investidor, como também o seu patrimônio e seu conhecimento sobre o mercado.

Por exemplo, um investidor pode ter uma carteira com ativos de renda fixa e também ações. Como no exemplo a seguir:

Na maioria das vezes, as carteiras de investimentos são representadas em gráficos como esse, em formato de pizza. Assim, o gráfico consegue demonstrar melhor a divisão e a proporção de cada um dos investimentos do portfólio.

No exemplo acima, o investidor possui 23% da sua carteira em investimentos de renda fixa. Já o restante do seu patrimônio está dividido entre diversas ações de diferentes setores e países. Nota-se, também, que cada uma das empresas têm um percentual diferente no portfólio.

E apesar de ser um conceito simples, muitos investidores ficam com a dúvida: para quê serve uma carteira de investimentos e por que é preciso montar uma?

Uma carteira de investimentos serve, principalmente, para orientar o investidor em sua tomada de decisão. Afinal, ela consegue demonstrar como está distribuído o patrimônio investido nos diferentes ativos.

Então, caso o investidor deseje realizar um novo investimento, a carteira pode ajudar na decisão, mostrando se essa nova aplicação é, ou não, interessante. Por exemplo, imagine que determinada pessoa possui 30% do seu patrimônio investido em diferentes empresas do setor bancário: seguradoras, bancos, financeiras, corretoras, etc.

Então, esse investidor descobre uma nova ação de um outro banco e fica interessado em adicioná-la ao seu portfólio. Caso ele não tivesse um controle de carteira de investimentos, provavelmente não perceberia que já está muito concentrado nesse setor, e acabaria concentrando ainda mais seu patrimônio no setor bancário.

Além disso, a carteira também pode ser pré-definida pelo investidor para orientá-lo em suas aplicações. Para isso, muitos costumam criar um “portfólio ideal”. Sendo que ele irá orientar os novos aportes e aplicações ao longo do tempo de maneira a chegar nesse ideal definido.

Sem dúvida, é preciso que todo investidor saiba quais são os critérios para montar uma carteira de investimentos. Afinal, eles irão ajudar a definir quais ativos farão parte da carteira de cada investidor, de acordo com seu perfil, objetivo, prazo e tolerância ao risco.

Por isso, a seguir veremos cada um desses principais pontos que devem ser considerados na hora de montar um portfólio. São eles:

Perfil de investidor

O primeiro ponto, e o mais importante, para construir uma carteira de investimentos é entender qual o seu perfil de investidor. Afinal, para cada tipo de perfil existe um portfólio recomendado de investimentos.

Mas, primeiramente, é preciso deixar claro que todos os perfis de investidor podem ter os mesmos investimentos que serão tratados ao longo deste artigo. Contudo, o que irá mudar é a proporção de cada um desses ativos dentro de uma carteira de investimento.

E para determinar esse peso, o investidor deve saber qual o seu perfil de investidor, que pode ser:

Perfil conservador

O perfil de investidor conservador é aquele que tem mais aversão a risco. O investidor que se enquadra como conservador, não deseja ver o seu patrimônio sofrer com a volatilidade, ou seja, com a variação de preço de alguns ativos do mercado. Por exemplo, um ativo que registra muitas oscilações no dia a dia, são as ações.

Por outro lado, investimentos em renda fixa tendem a ser bem mais estáveis, garantindo uma linearidade na evolução patrimonial do investidor. Contudo, essa estabilidade e “segurança” tem um preço, afinal esse tipo de investimento mais conservador na média entregará uma rentabilidade inferior.

Por isso, investidores com um perfil conservador tendem a concentrar a maior parte do seu patrimônio em investimentos de renda fixa. Tendo uma parte menor destinada para investimentos em renda variável, como ações, FIIs e ETFs (Exchange Traded Funds).

Perfil moderado

O investidor com um perfil moderado, como o próprio nome diz, distribui seus investimentos de maneira equilibrada. Isso significa que ele aceita uma maior volatilidade patrimonial e é menos suscetível a tomar decisões irracionais durante períodos de crise.

Por conta disso, os investidores moderados tendem a alocar praticamente de maneira igual os investimentos em renda fixa e em renda variável. Dessa maneira, eles não renunciam ter parte de seu capital em aplicações estáveis e seguras, mas também possuem investimentos em renda variável, para conseguirem alcançar uma rentabilidade maior ao longo do tempo.

Perfil arrojado

Os investidores com perfil arrojado, ou agressivo, são aqueles que estão mais acostumados com o ambiente de bolsa de valores. Esses investidores são experientes e toleram, com tranquilidade, ver as oscilações patrimoniais decorrentes do investimento em ativos de renda variável, como as ações, FIIs e os ETFs. Assim, os investidores de perfil arrojado, não costumam ser influenciados pelo “humor do mercado”.

Por conta disso, os investidores arrojados destinam a maior parte do seu patrimônio para ativos de renda variável. Sem dúvida, ao longo do tempo esse perfil de investidor verá seu dinheiro passar por uma grande volatilidade.

Contudo, investidores arrojados também tendem a conseguir um resultado financeiro superior em relação aos outros perfis. Afinal, eles estão mais dispostos a assumir incertezas em busca de retornos maiores na renda variável.

Objetivos de investimento

Outro critério fundamental a ser analisado na hora de montar uma carteira de investimentos diz respeito aos objetivos do investidor. Isso porque, dependendo do seu propósito, as aplicações mais recomendadas para o portfólio podem mudar.

Por exemplo, caso o objetivo seja comprar um imóvel em 10 anos, talvez grande parte da carteira do investidor deva ser aplicada em investimentos pós-fixados no tesouro direto indexados à inflação, por exemplo.

Já na hipótese do objetivo ser de formar uma reserva de emergência, talvez a melhor opção seja encontrar investimentos de renda fixa com liquidez diária, pois há riscos de liquidez.

Prazo do Investimento

Diretamente relacionado ao objetivo, o prazo do investimento também se configura como um dos principais critérios que devem ser analisados na hora de montar uma careira de investimento. Isso porque, dependendo do tempo disponível, o peso de cada ativo no portfólio pode ser diferente.

No caso de investidores mais jovens, com um espaço de tempo maior para investir, as aplicações em renda variável deveriam ser mais relevantes na carteira. Por outro lado, investidores mais maduros, com menos tempo, deveriam ter uma parcela maior do portfólio em renda fixa.

Tolerância ao risco

A tolerância ao risco é, também, outro fator fundamental, e que se relaciona com o tempo de investimento. Isso porque, quanto maior o tempo do investimento, maior também a possibilidade de assumir maiores riscos.

Nesse sentido, não é plausível que um investidor com aversão a risco coloque em ações um dinheiro que vai precisar para fazer uma viagem, por exemplo. Afinal, os papéis podem perfeitamente desvalorizar nesse tempo.

Contudo, caso o objetivo seja de se aposentar em, por exemplo, 10 anos, então talvez as ações e os FIIs (Fundos Imobiliários) sejam a melhor alternativa, apesar de mais arriscados em relação à renda fixa.

Esse risco, portanto, é relativo. Por isso costumamos ouvir:

- “Investir em ações no curto prazo é arriscado. Não investir em ações no longo prazo é mais arriscado ainda”.

Ou seja, investidores com um horizonte de tempo maior para investir devem assumir mais riscos na renda variável. Contudo, aqueles que têm menos tempo devem tentar equilibrar as aplicações em renda fixa e variável dentro do seu portfólio.

Valor investido e aportes

Por último, outro critério a ser considerado para montar a carteira de investimentos é o valor investido e aportes. Isso porque, dependendo da quantia, alguns investimentos podem não valer a pena.

Por exemplo, caso o investidor queira investir 1000 reais, sua carteira pode ter um número reduzido de ativos. Afinal, ao longo do tempo ele pode ir montando o portfólio, com seus futuros aportes, segundo as oportunidades do mercado.

Contudo, quem deseja investir 100 mil reais, já deve começar a considerar montar uma carteira com mais ativos, para proteger melhor seu patrimônio. Afinal, com essa quantia já é possível realizar a compra de diversos ativos.

Existe também a questão dos aportes. Nesse sentido, caso o investidor tenha uma quantia relevante para investir a cada mês, não há tanto problema em montar uma carteira com menos investimentos no início. Afinal, ao longo do tempo ele poderá acrescentar novos ativos na carteira.

Contudo, se o investidor for investir uma grande quantia, mas com aportes menos relevantes, então já é preciso começar a montar uma carteira de investimentos com mais investimentos desde o início. Isto porque será mais difícil mudar o portfólio ao longo do tempo com os aportes, que terão pouco peso sobre o patrimônio total.

Depois de conhecerem os critérios envolvidos no desenvolvimento de um portfólio de ativos, muitos investidores se perguntam: mas como montar uma carteira de investimentos?

Para isso, é preciso conhecer os principais tipos de investimentos disponíveis no mercado que podem fazer parte da carteira de qualquer um. São eles: ações, fundos imobiliários, renda fixa e fundos de investimentos.

Investindo em Ações

A primeira classe de ativos no universo de investimentos é a classe das ações. Ao comprar esse tipo de investimento, o investidor estará adquirindo um pedaço de uma empresa que possui capital aberto na bolsa. Então, ele passa a ser sócio e a ter direito de participar dos lucros da companhia.

Contudo, esse tipo de investimento, que foi o que entregou a maior rentabilidade ao longo do tempo, está sujeito a maior volatilidade. Nesse sentido, por conta das ações serem negociadas na bolsa de valores, o preço delas depende da oferta e da demanda do mercado.

Por isso, o patrimônio do investidor que continua investindo em ações durante a vida irá variar para cima e para baixo conforme o tempo passa. E apesar dessa volatilidade assustar alguns investidores, o investimento em renda variável é bastante rentável quando feito no horizonte de longo prazo.

Isso porque, no curto prazo, as oscilações do mercado são normais. Sendo que, às vezes, a volatilidade do mercado de ações pode apresentar oportunidades para investidores mais bem preparados. Contudo, ao longo do tempo e no longo prazo, o que importa é a evolução e o crescimento da empresa e dos seus lucros.

Por isso, investidores que escolhem ações de companhias rentáveis, lucrativas e líderes de mercado tendem a apresentar retornos financeiros excelentes ao longo do tempo, muito acima da renda fixa.

Investindo em Fundos Imobiliários

Outra classe de investimento que tem ganhado bastante espaço no Brasil é a de fundos imobiliários, também chamados de FIIs. Nesse investimento, é possível adquirir cotas de fundos que possuem participação em diversos imóveis de alta qualidade. Como por exemplo:

- Prédios corporativos;

- Galpões logísticos;

- Shoppings centers;

- Hotéis.

Esses empreendimentos são alugados para diversos inquilinos diferentes, e o rendimento líquido obtido é distribuído para os cotistas do fundo. Isso significa que todo mês o investidor pode ter uma renda oriunda de imóveis de alta qualidade.

Por conta dessa distribuição mensal dos aluguéis, os investimentos em FIIs tendem a ser mais estáveis para investidores iniciantes. Afinal, todos os meses será possível colher frutos dos investimentos.

Contudo, vale lembrar que as cotas dos FIIs, assim como as ações, são negociadas na bolsa de valores. Por conta disso, o valor da cota também depende da oferta e da demanda do mercado, podendo variar ao longo do tempo.

Apesar disso, a volatilidade dos fundos imobiliários, que mede a intensidade da variação de preço, é bem inferior em relação às ações. Por isso, esse ativo é bastante recomendado para investidores iniciantes que querem começar a investir na renda variável.

Investindo em Renda Fixa

Nos investimentos de renda fixa, o investidor vai encontrar os títulos públicos do Tesouro Direito e os títulos de crédito privado, como:

- CDBs;

- LCIs;

- LCAs;

- Debêntures.

Destaca-se que, ao contrário das ações, os investimentos em renda fixa são mais estáveis, apesar de também poderem variar. Entenda mais sobre essa variação lendo sobre marcação a mercado.

Isso porque, ao investir em um CDB, por exemplo, é possível saber com antecedência, quanto irá receber pelo dinheiro emprestado ao banco. Portanto, o rendimento dessas aplicações podem seguir a seguinte lógica:

- 10% ao ano (taxa prefixada);

- 120% do CDI (taxa pós-fixada);

- IPC-A + 4% (taxa híbrida, com rendimento pré e pós).

Como pode ser observado, cada um desses rendimentos são de renda fixa, afinal o investidor possui ideia de quanto irá receber. No primeiro caso, ele terá de juros de exatamente 10% ao ano. No segundo, ele terá um rendimento equivalente a 120% da taxa CDI. E, no último, a rentabilidade será da inflação oficial (IPC-A) mais taxa de 4% ao ano.

Por conta da previsibilidade desses investimentos, eles são considerados mais seguros. Contudo, note que a rentabilidade deles não é tão alta assim. Ou seja, o risco inferior possui um preço, o juro menor.

Investindo em Fundos de Investimento

Por último, os fundos de investimento são outro tipo de investimento que pode fazer muito sentido para investidores que buscam construir uma estratégia de criar uma carteira de investimentos.

Isso porque, muitas vezes, o investidor que deseja aplicar o seu dinheiro não possui tanta experiência, ou mesmo tempo de analisar e estudar as ações, fundos imobiliários e aplicações de renda fixa. Afinal, são muitas as opções disponíveis e é necessário um certo conhecimento para isso.

Então, é possível, por meio dos fundos de investimentos, terceirizar essa análise para um gestor profissional do mercado. Nesse tipo de aplicação, o fundo administra o capital de diversos investidores, alocando o patrimônio em alguns tipos de investimentos.

Por exemplo, existem fundos de investimentos de:

- Ações;

- Moedas;

- Renda fixa;

- Multimercado.

Esses tipos de fundos irão investir em produtos financeiros específicos, como pode ser observado acima. Dessa forma, o cotista não precisa se preocupar em analisar e avaliar as opções de investimentos no mercado. Assim, o trabalho será do gestor do fundo.

Muitos investidores, mesmo sabendo todos os tipos de aplicações disponíveis, ficam com a dúvida sobre como balancear uma carteira de investimentos.

Afinal, esses investidores, não sabem qual deve ser o peso de cada um dos tipos de ativos dentro de um portfólio. Mas para entender como fazer isso é preciso, primeiramente, saber como funciona a diversificação de uma carteira.

Diversificação de carteira

A diversificação é a essência de uma carteira de investimentos. Uma vez que sem a diversificação, não seria preciso que a carteira sequer fosse mencionada, já que o investidor estaria completamente concentrado. Tendo apenas um único ativo, e não um portfólio de investimentos.

É por isso que entender o que é uma carteira diversificada é essencial para que o investidor saiba como distribuir os diferentes investimentos dentro de seu portfólio. E, nesse sentido, existem quatro principais formas de diversificar:

1. Número de ativos

A primeira forma, obviamente, tem relação a quantidade de ativos incluídos na carteira. Quanto mais ativos, mais diversificado e menos concentrado está o portfólio de um investidor.

Contudo, essa forma de diversificação, por si só, não é tão eficiente. Afinal, é perfeitamente possível ter muitos ativos e continuar com uma carteira com riscos e muito concentrada. Além disso, aumentar muito o número de ativos também pode ser arriscado, pois tende a diluir eventuais retornos positivos.

Por exemplo:

- Carteira A;

- 100 ações, 1% em cada;

- Ação Y valoriza 100% em um ano.

Neste exemplo, caso uma determinada empresa da carteira valorize 100%, o impacto global será muito pequeno. Afinal, a carteira está muito diluída, com cem ativos, cada um com 1%. A mesma situação aconteceria se a ação caísse 100%, já que o investidor perderia pouco dinheiro.

Contudo, ao montar uma carteira de investimentos diversificada, espera-se que o investidor faça um bom stock picking e saiba escolher as melhores oportunidades do mercado, conseguindo fazer grandes acertos e evitando erros. Então, ao encontrar um papel com grande potencial, o ideal é não possuir apenas 1% nele, afinal isso irá diluir eventuais retornos.

E além dessa diluição, possuir uma carteira com muitos ativos não contribuem tanto para a redução de riscos. Por isso, o ideal é tentar focar nas outras três formas de diversificação que podem ser realizadas em uma carteira, e não se preocupar em ter um grande número de ativos.

Naturalmente, ao aplicar essas formas, o investidor irá atingir um número ideal de papéis em sua carteira.

2. Classes de investimentos

A primeira forma de diversificar uma carteira é possuindo ativos de diferentes classes de investimentos. Isto é, o investidor pode compor seu portfólio de investimentos com:

- Ações;

- Fundos imobiliários;

- Renda fixa;

- ETFs (Fundos de índice);

- Fundos.

Ao distribuir o patrimônio e o capital investido nesses diferentes investimentos, o risco geral e a volatilidade do portfólio reduzem consideravelmente.

3. Setores dos ativos

A terceira forma de diversificação é a de escolher ativos de diferentes setores. Nesse sentido, de nada adianta um investidor possuir 10 ações em sua carteira, se todas elas são referentes ao segmento bancário.

Também não faz tanto sentido um investidor aplicar em 10 diferentes fundos imobiliários se todos eles são do setor de logística. Afinal, na primeira situação ele continua concentrado no setor bancário, e na segunda está concentrado no setor de imóveis logísticos.

Por isso, é recomendado que todo investidor tente diversificar seus ativos em diferentes setores. Isso significa ter investimentos em diversas áreas, e não deixar cada uma delas ultrapassar 20% da carteira.

Alguns dos setores possíveis para investir e exemplos de empresas desses setores são:

- Varejo (Magazine Luiza – MGLU3);

- Mineração (Vale – VALE3);

- Petróleo (Petrobras – PETR4);

- Energia (Taesa – TAEE11);

- Bancário (Itaú – ITUB4);

- Tecnologia (Sinquia – SQIA3);

- Turismo (CVC – CVCB3).

Note que cada uma dessas empresas citadas possuem pouca correlação. Por exemplo, se o dólar aumentar muito, a CVC tende a ser prejudicada, afinal alguns de seus pacotes de viagens são para o exterior. Contudo, a alta da moeda beneficia a Vale e a Petrobras, que dependem da cotação do minério e do petróleo, dada em dólar.

Enfim, ter uma carteira de investimentos diversificada em diferentes setores protege o capital do investidor das oscilações e dos riscos inerentes a cada uma das áreas da economia.

4. Geograficamente

Por último, outra excelente forma de diversificar uma carteira de investimentos é geograficamente. Isto é, ter ativos expostos a diferentes geografias.

Isso é importante porque, caso o investidor tenha apenas empresas que atuam em uma única geografia, então ele está cem por cento exposto aos riscos daquele país ou economia. Então, em uma eventual recessão econômica, o seu patrimônio provavelmente sofrerá grandes reduções.

Por isso, é recomendado que todo investidor tenha uma conta em uma corretora no exterior para poder comprar ativos internacionais. Sendo que isso significa, também, poder investir nas maiores empresas do mundo, como:

- Apple;

- Microsoft;

- Amazon;

- Google;

- Disney;

- JP Morgan.

Por fim, ao comprar empresas americanas, por exemplo, o investidor brasileiro tem mais segurança em sua carteira. Afinal, caso o Brasil passe por um novo período de crise, parte do seu patrimônio estará protegido fora do país.

No tópico anterior, foi possível observar as maneiras de como realizar uma diversificação de carteira de diferentes formas. Sendo que todas elas buscam reduzir os riscos do investimento e a sua volatilidade.

Então, na hora de montar uma carteira de investimentos, o investidor deve considerar as diferentes classes e tipos de ativos, bem como seu setor e geografia. Assim, o investidor poderá desenvolver uma carteira que melhor se encaixa em seu perfil, como também em seus objetivos.

A seguir, veja alguns exemplos de carteiras de investimentos conservadora, moderada e arrojada:

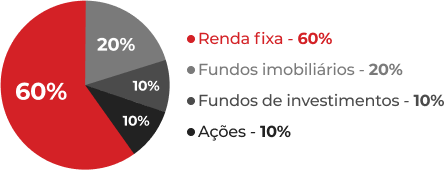

1. Carteira de investimentos conservadora

Em uma carteira conservadora, como falamos, o investidor prioriza alocar a maior parte do patrimônio, em títulos de renda fixa. Então, uma possível distribuição dos investimentos ficaria da seguinte forma:

E dentro da classe de ações, o investidor com o perfil conservador tende a selecionar empresas com resultados mais estáveis e previsíveis. Assim, é possível evitar surpresas e eventuais períodos de muita volatilidade com esse tipo de empresa.

Na média, essas companhias tendem a render menos ao longo do tempo. Contudo, são mais seguras e estáveis. Além disso, destaca-se que essas empresas normalmente estão no setor de energia, bancário, saneamento, seguridade e telecomunicações.

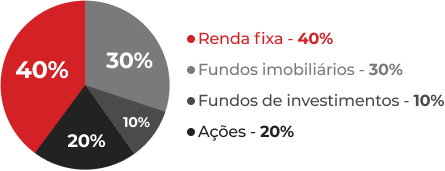

2. Carteira de investimentos moderada

Já em uma carteira moderada, os investimentos estarão distribuídos de maneira mais equilibrada, havendo investimentos em renda fixa e em renda variável. Afinal, o objetivo é conseguir uma rentabilidade maior.

Por isso, uma possível carteira para esse tipo de investidor pode ser:

Note como essa carteira está bem posicionada em diversas classes de ativos com um peso bem distribuído entre eles. Esta é, portanto, uma carteira moderada de investimentos.

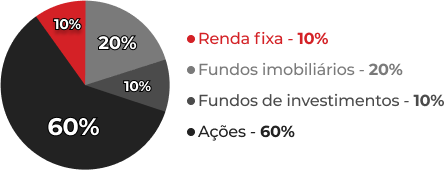

3. Carteira de investimentos agressiva

Por último, a carteira agressiva irá concentrar a maior parte de seu capital nos ativos de renda variável. Assim, ele estará mais sensível à volatilidade do mercado e dos ativos em geral.

Portanto, uma possível carteira de um investidor de perfil arrojado é:

Muitas vezes, os investidores com um perfil mais arrojados deixam uma parcela de seu patrimônio na renda fixa para poderem ter dinheiro em momentos de queda do mercado (Bear Market).

Assim, eles conseguem utilizar o capital alocado na renda fixa para aumentar a participação na renda variável, através do rebalanceamento. Com isso, o investidor poderá aproveitar as oportunidades que surgem durante os períodos de queda da bolsa, por exemplo.

Como foi possível observar, montar uma carteira de investimentos é fundamental para que o investidor consiga diversificar seus investimentos e proteger seu patrimônio. Afinal, ao montar um portfólio com diversos ativos é possível diluir os riscos específicos de um cada ativo frente ao patrimônio investido.

Além disso, ao fazer uma carteira de investimentos, o investidor também passa a ter um controle maior das suas aplicações. Sendo que um dos ganhos de monitorar a carteira de investimentos é ter uma base de informações maior para o processo de tomada de decisão.

Como foi possível observar, montar uma carteira de investimentos é fundamental para que o investidor consiga diversificar seus investimentos e proteger seu patrimônio. Afinal, ao montar um portfólio com diversos ativos é possível diluir os riscos específicos de um cada ativo frente ao patrimônio investido.

Por fim, o investidor ainda pode tentar definir previamente uma carteira de investimentos “ideal” para si. Por exemplo, já determinando os ativos que deseja ter e o peso deles no portfólio.

Dessa maneira, ele pode, ao longo do tempo, ir incluindo novos investimentos de acordo com a carteira ideal que foi definida.Essa é uma excelente forma de organizar os investimentos e de planejar os novos aportes.

E então, conseguiu entender melhor sobre como montar a sua carteira de investimentos? Deixe abaixo suas dúvidas ou comentários sobre o tema.

O que é uma carteira de investimentos?

Uma carteira de investimentos é uma representação da divisão de um patrimônio investido em suas diferentes classes e ativos. É, portanto, como o investidor divide e investe seu capital.

Como montar uma carteira de investimentos?

Para montar uma carteira de investimentos é importante avaliar o seu perfil de investidor, objetivos, prazos e tolerância ao risco. Após essa análise, o investidor conseguirá alocar seu capital de forma mais eficiente e compatível com sua realidade.

Qual o melhor tipo de investimento para iniciantes?

O melhor tipo de investimento para iniciantes é, sem dúvida, o conhecimento. Afinal, no mercado de capitais existem diversos tipos de investimentos e de aplicações disponíveis. Portanto, é preciso estudar e entender bem os ativos antes de conseguir determinar, qual é aquele que será o melhor investimento.

O que é carteira de investimentos diversificada?

Uma carteira de investimentos diversificada é aquela que possui diversos ativos de diferentes classes, setores e geografias. Sendo que essa diversificação, tem como objetivo, reduzir o risco e a volatilidade do portfólio.

Como montar uma carteira de investimentos diversificada?

Uma carteira de investimentos diversificada deve possuir ativos de diferentes classes (ações, FIIs, renda fixa, fundos, etc), setores (bancário, commodity, serviços, varejo, etc) e geografias (Brasil, EUA, UE, etc).

Bibliografia

https://www.academia.edu/31148356/Managing_investment_portfolios_CFA_textbook_

![Mercado financeiro: o que é e como funciona? [Guia completo]](https://files.sunoresearch.com.br/p/uploads/2023/04/Invest-57-6-400x200.png)