Avaliar os relatórios financeiros de uma companhia é a prática mais importante dentro da análise fundamentalista. Nesse sentido, o demonstrativo mais democrático para estimar o valor de uma empresa é o Balanço Patrimonial.

Por ser considerado pela contabilidade como a principal demonstração financeira de uma empresa, entender o que é o balanço patrimonial e como ele funciona é mais do que necessário ao se analisar uma empresa.

O balanço patrimonial é um relatório contábil que avalia a condição patrimonial e financeira de uma empresa ao final de um período — geralmente, 12 meses. Ele é considerado a demonstração financeira mais importante de uma empresa.

Dessa maneira, o balanço fornece um quadro geral sobre a situação econômica e contábil da empresa, listando todos os bens, direitos e valores que ela possui em um determinado momento.

Normalmente, o balanço patrimonial é apresentado anualmente e é responsável por representar a evolução contábil do patrimônio, sendo obrigatório por lei a sua divulgação ao fim de cada exercício social.

Em 2024, as empresas de capital aberto são obrigadas a divulgar seus balanços trimestralmente, em alinhamento com as normas IFRS, sob auditoria independente e supervisão da Comissão de Valores Mobiliários (CVM).

No Brasil, as normas contábeis seguem o IFRS (International Financial Reporting Standards), adaptadas pelo Comitê de Pronunciamentos Contábeis (CPC). O IFRS 18 exige maior detalhamento nas seções de patrimônio líquido e ativos intangíveis, com divulgação dos métodos de avaliação utilizados.

Além disso, o IFRS trouxe requisitos para que empresas listadas publiquem trimestralmente informações mais detalhadas em seus balanços patrimoniais.

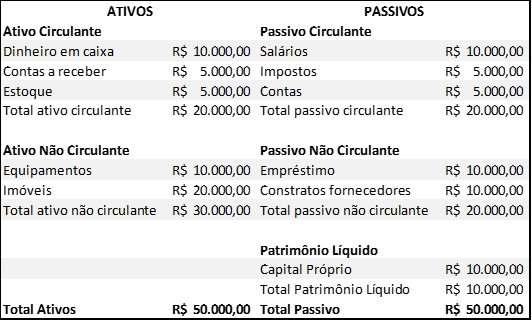

O Balanço Patrimonial é constituído por três contas principais. De um lado do balanço, fica localizado o Ativo. Do outro lado, são registrados o Passivo e o Patrimônio Líquido da empresa.

O termo balanço remete ao simbolismo de uma balança com dois pratos. Ou seja, em um dos pratos estão os ativos, isso é, os bens e direitos que atuam direta ou indiretamente na geração de caixa da companhia.

Por outro lado, no outro prato estão as obrigações da companhia (passivos) e o patrimônio da sociedade.

E a regra básica da contabilidade diz que deve haver uma igualdade entre esses três itens. Logo, a equação básica de todo balanço patrimonial é a seguinte:

- Ativo = Passivo + Patrimônio líquido

Por exemplo, se uma empresa tem R$ 100 mil em ativos e possui R$ 40 mil em passivos, obteremos um total de patrimônio líquido de R$ 60 mil.

Ao contrário das demonstrações de resultados do exercício (DRE), o balanço se refere sempre a uma determinada data, e não a um ano, trimestre, ou qualquer outro período.

Assim, costumamos dizer que essa demonstração é como se fosse uma “foto” instantânea das condições financeiras da empresa naquele momento.

De fato, as empresas podem gerar essa demonstração em qualquer data do ano, mas são divulgados ao mercado os balanços ao final de cada trimestre.

Exemplos práticos de empresas brasileiras

Para ilustrar a análise do balanço patrimonial, podemos examinar exemplos de grandes empresas brasileiras.

Considere o Itaú Unibanco (ITUB4) e a Petrobras (PETR4). No Itaú, o ativo circulante inclui empréstimos e contas a receber, enquanto no caso da Petrobras, os ativos circulantes são dominados por caixa e estoques de petróleo.

Já no passivo, empresas industriais como a Petrobras geralmente exibem uma parcela significativa de passivos circulantes e não circulantes relacionados a financiamentos e fornecedores, enquanto bancos como o Itaú possuem uma composição complexa de obrigações financeiras e depósitos.

Uma vez que o Balanço Patrimonial tem como principal função demonstrar qual é a situação financeira da empresa, ele deve ser elaborado, pelo menos, a cada 12 meses, ou seja, anualmente.

Entretanto, existem setores em que esse demonstrativo é divulgado de forma trimestral e outras semestral. Colocá-lo junto dos relatórios trimestrais aos investidores (RI) é considerada uma boa prática de Governança Corporativa.

Com base na Lei 6.404 de 1976, o balanço patrimonial deverá ser apresentado sempre que encerrado o exercício social da empresa, o que no Brasil coincide com o ano calendário normal.

Por ser previsto por lei, entender como é, as formas de realizar a sua construção e a sua interpretação é essencial para o pequeno, médio e grande empresário não sofrer sanções fiscais que podem impactar diretamente a sua imagem.

Acompanhar esse balanço também é muito importante para o investidor que quer estar por dentro da realidade das companhias nas quais investe.

O balanço patrimonial de uma empresa deve ser composto de 3 contas globais básicas:

Ativos

Os ativos são o conjunto de bens, direitos e créditos a receber que um

Passivos

Já o passivo está relacionado a todas as dívidas e obrigações que a empresa possui, independente se são com pessoas físicas (funcionários) ou pessoas jurídicas (fornecedores, bancos, entre outros).

Patrimônio líquido

O patrimônio líquido é composto pela diferença entre os ativos e os passivos da empresa, representando a verdadeira riqueza que os acionistas possuem.

Importante lembrar que as contas de ativos e passivos ainda são divididas em circulante e não circulante e todos os dados disponíveis nele servem de base para o cálculo de diversos indicadores que representam como está a saúde financeira da empresa.

Como ler um balanço patrimonial?

Para entender a real saúde financeira de uma empresa, investidores e devem saber como ler um balanço patrimonial. Assim, a leitura correta do balanço permite identificar a distribuição dos recursos, as obrigações financeiras e a riqueza líquida de uma empresa.

Com essa análise, investidores podem entender melhor as estratégias de capital da companhia, sua capacidade de gerar valor e a sustentabilidade de suas operações no longo prazo.

A seguir, vamos explorar as principais seções — ativos, passivos e patrimônio líquido — e os indicadores mais relevantes para avaliar cada um desses componentes.

- Ativos: divididos entre circulantes e não circulantes, os ativos representam os recursos que a empresa possui ou controla e que podem gerar benefícios econômicos futuros. Os ativos circulantes (como caixa e contas a receber) têm alta liquidez, enquanto os ativos não circulantes (como imóveis e máquinas) são menos líquidos, mas essenciais para as operações a longo prazo.

- Passivos: também divididos em circulantes e não circulantes, os passivos refletem as obrigações da empresa com terceiros. O passivo circulante representa dívidas de curto prazo, enquanto o passivo não circulante inclui financiamentos e outras obrigações de longo prazo.

- Patrimônio líquido: o patrimônio líquido é a diferença entre os ativos e os passivos e representa o valor contábil da empresa para os acionistas. Essa seção é composta por capital social, reservas de capital, lucros acumulados e ajustes de avaliação patrimonial.

Organização das contas do balanço patrimonial

A organização do balanço patrimonial é sempre feita em ordem decrescente de liquidez. Ou seja, as contas que possuem um prazo mais imediato para serem ou resgatadas (no caso dos ativos) ou pagas (no caso dos passivos e do patrimônio líquido) são elencadas no topo do balanço.

Já os valores com um prazo mais longo para resgate ou pagamento estão mais para o fundo da demonstração.

O Balanço Patrimonial é a forma de representar, de forma qualitativa e quantitativa, tudo que uma empresa possui.

Por ser organizado em blocos e classificado em blocos por liquidez, fica claro visualizar essas informações – tanto de uma conta específica quanto da situação geral da empresa.

Por isso, com o Balanço Patrimonial é possível:

-

Patrimônio

Saber a posição patrimonial da empresa, conhecendo quais são seus bens, direitos e obrigações em determinada época

-

Operação

Avaliar as necessidades operacionais e financeiras do negócio

-

Recursos e Despesas

Entender as fontes de recursos e despesas da empresa

-

Histórico

Determinar o desempenho da empresa, através da sua evolução histórica do seu patrimônio

-

Tributação

Auxiliar o planejamento fiscal e tributário da empresa

-

Valor

Estimar o valor da empresa, seja através dos seus ativos ou do patrimônio líquido

-

Dividendos

Possibilitar o pagamento de dividendos aos sócios e acionistas da empresa

-

Dados

Fornecer informações úteis para investidores e demais interessados (stakeholders);

Impacto do balanço patrimonial no investimento

A análise do balanço patrimonial permite avaliar a solvência e a liquidez de uma empresa, essenciais para medir sua capacidade de honrar compromissos e de sobreviver a crises financeiras.

Por exemplo, empresas com altos níveis de liquidez, como a Ambev (ABEV3), são vistas como mais preparadas para enfrentar volatilidades de mercado e possíveis recessões, já que possuem ativos líquidos suficientes para cobrir passivos.

Balanço patrimonial e dividendos

Empresas com balanços patrimoniais sólidos, ou seja, com baixo endividamento e lucros consistentes, tendem a distribuir dividendos mais regularmente.

Um exemplo é a Taesa (TAEE11), que possui um patrimônio líquido estável e baixa dívida, o que possibilita uma política de dividendos mais consistente e atraente para seus acionistas.

Diferenças entre setores

Cada setor apresenta peculiaridades em seus balanços patrimoniais. Empresas de tecnologia, como a Totvs (TOTS3), possuem poucos ativos físicos e um volume maior de ativos intangíveis, como softwares e patentes.

Já empresas do setor industrial, como a Vale (VALE3), apresentam ativos físicos robustos e altos valores de estoque. Essa característica impacta a maneira como os analistas interpretam os indicadores financeiros entre diferentes setores.

Vantagens de se utilizar o balanço patrimonial em uma análise

A principal utilidade do balanço patrimonial é identificar a situação financeira em um determinado momento. A partir daí, é possível ter noções sobre a qualidade dos ativos da companhia e também quais são os passivos que podem afetar negativamente a empresa.

Outro tipo de avaliação de empresas é o Valuation, que é o processo para estimar o valor intrínseco de uma companhia.

O balanço patrimonial permite calcular, por exemplo, a porcentagem de ativos financiada por capital próprio (patrimônio) ou por capital de terceiros. Essa diferenciação é chamada de estrutura de capital.

Para o investidor obter lucros com seu projeto empresarial é fundamental que as fontes de recursos desse negócio tenham um custo menor que a rentabilidade de um projeto.

Então, se um bom projeto, à luz de uma boa análise de futuros resultados, demonstrar que captar recursos de terceiros (passivos) é viável a fim de obter lucro com o investimento, a companhia poderá captar esse recurso para aumentar seus lucros.

Desvantagens dos balanços patrimoniais

O balanço é apenas uma fotografia da empresa em um determinado momento e por isso, não reflete o desempenho financeiro da empresa e nem a sua capacidade de geração de caixa.

Além disso, essa imagem instantânea da empresa pode ser manipulada pela empresa, dependendo da sua necessidade em demonstrar certos resultados.

Assim, embora a análise do balanço patrimonial seja muito importante, ele representa apenas uma foto de um período. Dessa forma, pensando no futuro, ele pode mudar significativamente, a depender da rentabilidade daquela empresa.

Exemplo de Balanço Patrimonial

Para ficar mais clara a estrutura do balanço patrimonial, segue exemplo prático da estrutura de um balanço patrimonial fictício.

A leitura com os balanços patrimoniais de uma companhia é de suma importância para o investidor, bem como seus sócios em um determinado empreendimento.

Mesmo podendo ser entediante e enfadonha, é esse tipo de análise que garante ao investidor a tranquilidade que ele precisa para tomar suas decisões. Uma vez que os melhores investidores, que pensam no longo prazo, não estão em busca de aventuras no mercado de capitais, mas do retorno consistente com riscos controlados.

Desse modo, é completamente viável afirmar que a análise do balanço patrimonial, juntamente como dos demais indicadores importantes, é peça chave para os prognósticos necessários para o aumento da rentabilidade de um projeto.

Logo, quem investe em ações através da análise fundamentalista, tem no balanço uma ótima fonte de dados relativos à saúde da companhia, quando seu capital é aberto e suas informações contábeis são, portanto, públicas.

Por todas essas possibilidades, entendermos o que é balanço patrimonial acaba sendo primordial, sendo assim também é possível fazer balanço financeiro pessoal, que é uma forma de se ter mais controle sobre a vida financeira. Portanto, a análise e organização de seu patrimônio é muito importante para os investidores, para empresários e pessoa física.

A conta ativo registra os bens, direitos e recursos de propriedade da empresa. Dessa forma, entram nesse grupo todo patrimônio, em posse ou de direito da empresa, que possam gerar algum benefício ou valor econômico.

Em outros termos, os ativos refletem onde os recursos de uma empresa foram alocados, trazendo receita presente ou futura em suas operações.

Os Ativos são separados em duas partes: ativo circulante e ativo não-circulante.

Ativo Circulante

O ativo circulante representa os recursos que a empresa e que consegue realizar no curto prazo. Ou seja, são os ativos com liquidez menor que o período de um ano.

As principais contas do ativo circulante são:

1. Caixa e equivalentes de caixa

O item caixa e equivalentes de caixa se refere aos recursos mais imediatos disponíveis à companhia. Basicamente, se trata de todos os recursos que estão no caixa da empresa e também aquelas aplicações financeiras com liquidez imediata.

Esses recursos são mantidos com o objetivo de honrar os compromissos da companhia no curtíssimo prazo.

Para uma determinada aplicação ser considerada como caixa ou equivalente de caixa, ela deve atender a três requisitos:

- Liquidez imediata;

- Prazo de resgate inferior a 90 dias;

- Insignificante risco de mercado.

Ou seja, na prática esses recursos que estão no balanço patrimonial são dinheiro em espécie, depósitos bancários, e aplicações de renda fixa pós-fixadas com prazo inferior a 90 dias.

2. Aplicações financeiras

As empresas também podem ter valores depositados em produtos financeiros como CDB, títulos de renda fixa e demais aplicações em instituições financeiras que possuem vencimento de resgate entre 90 e 365 dias. Nesse caso, essas aplicações são agrupadas em uma conta chamada de “aplicações financeiras”.

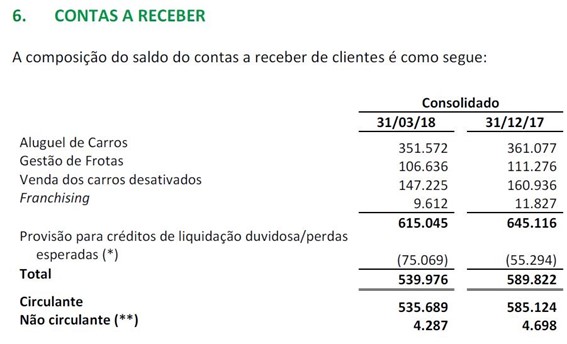

3. Contas a receber

As contas a receber nada mais são do que o dinheiro devido pelos clientes da empresa e que ainda não foi pago.

Esse ativo é originado sempre que a empresa presta um serviço ou vende um produto, mas ainda não recebeu o pagamento integral.

Essa diferença ajuda a entender a diferença de contabilidade entre o regime de caixa e o de competência. No regime de competência, que é aquele que as empresas utilizam, é possível reconhecer receitas sem que ainda tenha ocorrido o recebimento de caixas naquele momento.

Além disso, nas contas a receber, a companhia também registra uma conta redutora chamada de provisão para créditos de liquidação duvidosa (PCLD). Esse valor representa o montante que a companhia acredita que não receberá dos seus devedores.

Contas a receber no balanço patrimonial da Localiza no balanço patrimonial do 1T18.

4. Estoques

Para empresas que trabalham com estoques, estes também precisam ser mensurados e agregados no balanço patrimonial.

Os estoques nada mais são do que os produtos armazenados pela empresa e que se espera que sejam vendidos em breve.

O importante é saber que os estoques são um bem de posse da companhia e que possuem valor, e que por isso são contabilizados como ativo da empresa.

5. Despesas antecipadas

As despesas antecipadas são aqueles gastos realizados pela companhia, mas que ainda não refletiram em benefício para a empresa. Por exemplo:

- Prêmios de seguros pagos antecipadamente;

- Aluguéis pagos com antecedência;

- Outras despesas antecipadas.

6. Tributos a recuperar

Já os tributos a recuperar são aqueles tributos pagos na compra de mercadorias e que reduzem o imposto a recolher incidente sobre a venda dessas mercadorias.

Esses tributos podem ser classificados tanto no ativo circulante quanto no ativo não circulante.

Ativo não-circulante

O ativo não-circulante é composto por bens e direitos com realização acima de um ano, ou de natureza fixa e duradoura.

Normalmente, essa conta é dividida em mais 4 subcontas em ordem decrescente de liquidez:

1. Realizável a longo prazo

O ativo realizável a longo prazo inclui a parcela não circulante de alguns ativos que já mencionamos (despesas antecipadas, tributos a recuperar, contas a receber).

Além disso, também são incluídas aplicações financeiras de longo prazo, como ações títulos pós-fixados, e derivativos.

Outro componente do ativo realizável a longo prazo é o Imposto de Renda (IR) e Contribuição Social Diferidos (CSLL).

Essa conta do balanço patrimonial surge quando a empresa paga mais impostos do que deveria e a diferença poderá ser então abatida de impostos no futuro.

Por fim, os últimos componentes relevantes são os créditos com partes relacionadas e os depósitos judiciais.

2. Investimentos

A parcela de investimento da companhia corresponde aquelas aplicações financeiras ou participações societárias com o caráter de longo prazo.

Ou seja, a empresa não espera vender essas participações no curto prazo e está recebendo rendimentos das participações e dos juros das aplicações.

Os exemplos mais comuns são as participações em coligadas, subsidiárias e controladas. Já para as aplicações, o mais comum são os ativos de renda fixa, como os CDBS, LCAs e LCIs.

3. Imobilizado

O ativo imobilizado compreende todos aqueles bens necessários para manutenção das atividades da companhia.

Esses bens costumam ser tangíveis, isso é, tem presença física.

Exemplos:

- Imóveis (prédios, fábricas, terrenos);

- Máquinas;

- Veículos (carros, caminhões);

- Móveis;

- Utensílios;

- Computadores.

Vale mencionar que os bens do imobilizado costumam ser depreciados de acordo com a depreciação linear.

4. Intangível

Os ativos intangíveis são aqueles ativos que não possuem presença física, mas geram benefícios econômicos para a companhia.

Exemplos:

- Contratos;

- Patentes;

- Direitos autorais;

- Softwares.

O Passivo abriga os recursos emprestados ou aplicados por terceiros na empresa. Logo, ele representa quais são as dívidas e obrigações que a empresa ainda precisa pagar. Ou seja, o passivo é um saldo redutor no patrimônio: quanto maior o seu valor, menos a empresa vale.

O Passivo é organizado da mesma forma que o ativo, também sendo dividido em duas partes: passivo circulante e passivo não-circulante.

Passivo circulante

O passivo circulante é composto pelas dívidas e obrigações da empresa com vencimento menor um ano. Os principais componentes são: pagamento de fornecedores, empréstimos de curto prazo e impostos.

Nessa parte do balanço patrimonial são incluídas as seguintes contas:

- Obrigações sociais e trabalhistas

- Obrigações com fornecedores

- Obrigações fiscais

- Empréstimos e financiamentos

Passivo não-circulante

O passivo não-circulante apresenta as dívidas e obrigações com prazo de vencimento maior que um ano. Costumam fazer parte dessa conta os empréstimos de longo prazo e garantias de aportes;

São exemplos dele as parcelas de dívidas de longo prazo – incluindo os juros e taxas contratuais; créditos provisionados para sócios, acionistas e executivos a serem quitados após 12 meses da data do balanço patrimonial; além das debêntures, entre outros compromissos.

O Patrimônio Líquido é a conta que registra os recursos diretamente investidos pelos sócios, além das reservas de capital realizadas. Além disso, é no Patrimônio Líquido que são contabilizados os resultados líquidos (lucro ou prejuízo) da empresa durante o exercício.

Ou seja, ele compreende o valor dos recursos próprios da entidade. Seu cálculo é sempre igual a diferença entre o valor total do Ativo e o valor total do Passivo.

Logo, este item representa basicamente a riqueza dos acionistas da empresa, incluindo os recursos aportados na sociedade (capital social), reservas, ações em tesouraria e ajustes contábeis.

Conclusão

O balanço patrimonial é uma ferramenta para investidores que desejam entender a realidade financeira de uma empresa. Ao acompanhar ativos, passivos e patrimônio líquido, é possível avaliar desde a estrutura de capital até a sustentabilidade financeira de longo prazo.

Análises criteriosas, como a do índice de liquidez e o grau de endividamento, são essenciais para uma tomada de decisão informada e para escolher empresas que demonstrem segurança e potencial de crescimento.

O que é balanço patrimonial?

Balanço Patrimonial é um relatório contábil que lista todos os bens, direitos e obrigações que uma empresa possui, juntamente com os valores de cada um, em um determinado período.

Qual a principal função de um balanço patrimonial?

A função principal do balanço patrimonial é fornecer uma visão geral sobre a situação econômica e contábil da empresa, enumerando todos os bens, direitos e valores que ela possui em um determinado momento. Dessa forma, o balanço patrimonial mostra quanto a empresa tem em ativos, quanto ela deve em passivos e quanto ela vale em patrimônio líquido.

Como fazer um balanço patrimonial?

Para fazer um balanço patrimonial, é preciso antes, determinar o período do balanço. Logo após, levantar todas as contas do ativo da empresa, em ordem de liquidez, e fazer o mesmo com o passivo e com o patrimônio líquido. Por fim, organiza-se o ativo de um lado e o passivo mais o patrimônio líquido de outro, de forma que as duas partes tenham, ao somarem todas as suas contas, o mesmo valor entre si.

Como é dividido o balanço patrimonial?

O balanço patrimonial é dividido em duas categorias principais, Balanço Patrimonial Ativo e Balanço Patrimonial Passivo. Os ativos enumeram bens, aos direitos e aplicações de recursos controlados pela empresa. Já os passivos listam as dívidas e as obrigações que a empresa tem, seja com fornecedores e credores ou com os sócios da empresa.

Como analisar um balanço patrimonial?

O balanço patrimonial é capaz de dizer muita coisa sobre o potencial de uma empresa e o que ela tem passado. Logo, uma das principais forma de analisá-lo é através do cálculo de indicadores de rentabilidade, indicadores de liquidez e indicadores de endividamento.

Qual a diferença entre ativo circulante e não circulante?

O ativo circulante inclui itens que podem ser convertidos em dinheiro em menos de um ano, como caixa e contas a receber. O não circulante, por sua vez, envolve ativos de longo prazo, como imóveis e equipamentos.

Como o balanço patrimonial influencia o preço das ações?

O balanço patrimonial afeta a percepção do valor da empresa. Investidores podem usar o balanço para calcular o valor patrimonial por ação e avaliar o quanto uma ação está valorizada.

Onde ficam os dividendos a pagar no balanço patrimonial?

Os dividendos a pagar ficam classificados no Passivo Circulante do balanço patrimonial, por representarem uma obrigação de curto prazo que a empresa deve liquidar no ano. Essa conta reflete o valor reservado para pagamento aos acionistas, geralmente no próximo exercício social.