Yield on cost: Descubra o que é este indicador e como ele pode lhe ajudar

Muitos leitores nos perguntam com certa recorrência sobre o termo “Yield On Cost”, e por isso, gostaríamos de abordar um pouco mais sobre esse indicador que atrai tanto o interesse dos investidores.

Quando um investidor procura investir em ações que pagam bons dividendos, é muito comum ele olhar apenas para o indicador “Dividend Yield”, que é a métrica que demonstra a relação dos dividendos pagos por ação nos últimos 12 meses e o preço da ação. Assim, despreza outros indicadores relevantes como o yield on cost.

O que é Yield on cost?

O yield on cost é o dividendo em relação ao preço médio de aquisição. Diferentemente do dividend yield, ele não considera o preço de mercado. Então por exemplo, se o investidor recebe R$ 1 de dividendo e a ação custou R$ 10, o yield on cost será de 10%.

Quanto maior é o dividend yield de uma ação, na prática, mais ela tende a remunerar o capital do investidor através de proventos.

Obviamente que existem inúmeros eventos e fatores que distorcem esse indicador, mas essa é uma outra questão que não abordaremos neste momento.

O fato é que muitos investidores, que buscam investir em ações que pagam bons dividendos, acabam descartando imediatamente de suas “listas de interesses” empresas que possuem dividend yield baixo, justamente por acreditarem que essas empresas não vão entregar proventos atrativos para eles.

De fato, uma ação que possui um dividend yield baixo, tende a entregar dividendos baixos no curto prazo, mas isso não é necessariamente algo negativo, nem mesmo para quem busca dividendos.

Geralmente isso ocorre porque essa empresa (que possui um dy baixo) provavelmente está fazendo grande retenção de seus resultados para investir, e portanto empresas com este perfil acabam distribuindo, ao menos momentaneamente, apenas pequenas parcelas de seus lucros, o que acaba se traduzindo em um dividend yield baixo.

No entanto, descartar essas empresas apenas por terem um dividend yield baixo pode ser uma decisão bastante equivocada em termos de rentabilidade e também dividendos, no longo prazo.

Isso porque o investidor que deixa de investir em ações apenas por pagarem dividendos baixos hoje, pode estar abrindo mão de uma empresa muito saudável e que pode crescer muito seus resultados no longo prazo, e não só isso, pode estar abrindo mão inclusive de uma ótima pagadora de dividendos no futuro!

Como os dividendos não são nada mais do que parcelas dos lucros das empresas distribuídos aos acionistas, conforme as empresas crescem, mais elas lucram, e como reflexo disso, mais dividendos também pagam aos investidores, e é aí que entra a importância de se considerar o Yield On Cost, que abordaremos um pouco mais a seguir.

O que é Dividend Yield On Cost?

Basicamente, como o próprio nome diz (Dividend Yield no custo), o Yield On Cost é a relação entre os dividendos por ação que o investidor recebe de uma empresa em relação ao preço que ele pagou.

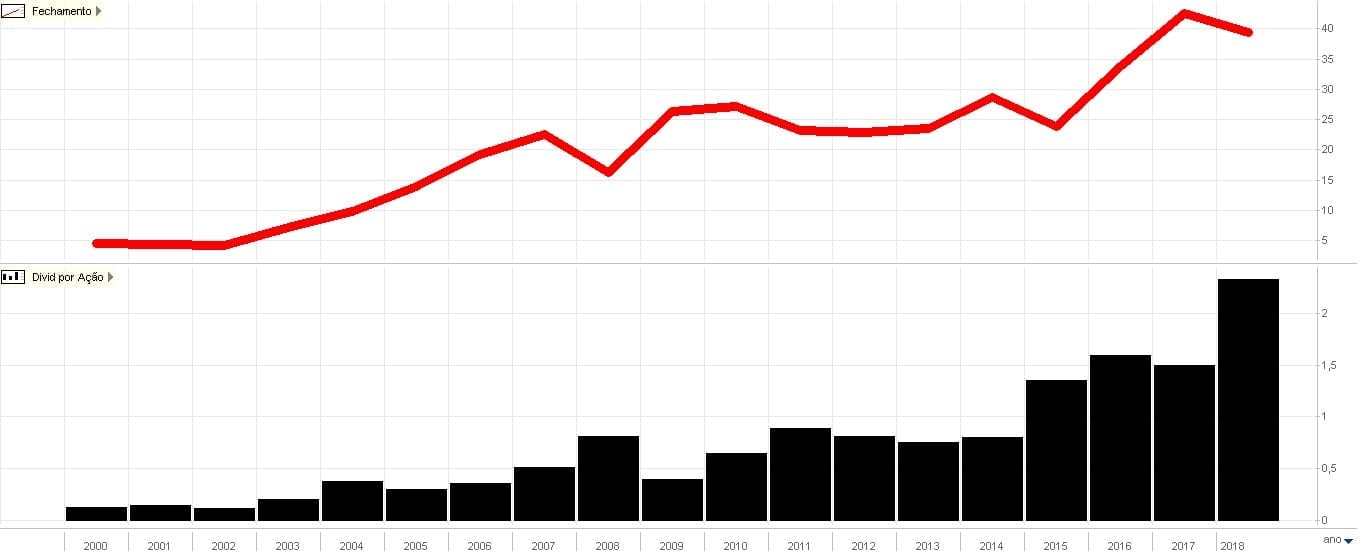

Para exemplificar e tornar a explicação mais clara, podemos imaginar o caso hipotético de um investidor que comprou há pouco mais de 18 anos atrás, no início do ano 2000, ações do Itaú, pagando cerca de R$ 3,89 por ação preferencial.

Como o Itaú cresceu de forma expressiva ao longo de todos esses anos, os dividendos deste ótimo banco também cresceram de forma considerável, o que tornou a relação de dividendos pagos por ação versus preço pago muito alta, ou seja, um elevado “Yield On Cost”

Para termos uma ideia, apenas nos últimos 12 meses o Itaú pagou mais de R$ 2,30 por ação em dividendos e JCP aos seus acionistas, o que torna o Yield On Cost do exemplo hipotético que citamos de quase 60%.

Abaixo pode-se ter uma melhor noção de como os dividendos cresceram e a cotação paga lá atrás era muito baixa em relação aos dividendos pagos por ação hoje.

Obviamente que hoje o investidor que comprar Itaú receberá um dividend yield muito menor que o Yield On Cost de quem comprou há 18 anos atrás, porém, com a tendência do banco de crescimento e de distribuição mais robusta de resultados, a tendência é que quem compre hoje, acabe garantindo um Yield On Cost bem atrativo no futuro.

Por que levar em conta o Yield On Cost?

Como pudemos verificar, o Dividend Yield On Cost é uma métrica interessante, pois permite ao investidor ter uma real noção de quanto de dividendos ele recebe em relação ao preço que ele pagou na ação, e o quanto ele recebe em relação aos recursos que ele de fato desembolsou no passado, efeito que não é considerado e capturado no Dividend Yield atual das ações.

Assim, o indicador Dividend Yield On Cost é importante também para mostrar ao investidor o efeito dos dividendos crescentes sobre o seu capital investido.

O investidor que compra uma ação de olho no crescimento da empresa, abrindo mão de um Yield mais alto hoje, pode estar buscando na verdade um elevado Yield On Cost futuramente, o que também se traduzirá em elevados dividendos em relação aos recursos desembolsados.

Não são raros os casos de investidores de longo prazo que possuem “Yields On Cost” de mais de 100% ou até mais de 200% sobre o preço pago por algumas de suas ações, como é o caso do Barsi com inúmeros papéis que ele possui em carteira há décadas.

Caso Unipar

Um caso interessante, recente e também emblemático é o da Unipar.

Quando indicamos as ações da Unipar (UNIP6) no ano passado, ela esteve cotada por volta dos R$ 5,00 ou R$ 6,00 durante algum tempo.

Nessa época, seu dividend yield era relativamente baixo, o que desanimava muitos investidores, que acabavam evitando a compra das ações, já que não pagavam tanto dividendo.

Porém, após a aquisição da Indupa e a valorização da soda no mercado internacional, que juntos, levaram a empresa a obter forte crescimento nos resultados, a Unipar passou a apresentar lucros muito maiores, e isso obviamente se refletiu em seus dividendos.

Mesmo sem considerar os dividendos extraordinários e não recorrentes que a empresa pagou no ano passado, apenas considerando os dividendos deste ano, a empresa já pagou mais de R$ 1,15 por ação.

Esse valor hoje se traduz em um dividend yield de menos de 3%, o que parece pouco, mas para quem comprou nos R$ 6,00 ano passado, por exemplo, se traduz em um Yield On Cost de quase 20%.

Na prática, o investidor que comprou ações da Unipar nos R$ 6,00, está recebendo hoje de mais de 19% ao ano, ou seja, remunerando o seu capital em 19% ao ano em dividendos, e conforme a Unipar continue crescendos seus resultados, o Yield On Cost tende a se elevar ainda mais, elevando essa relação.

De olho nos dividendos futuros

Podemos afirmar que comprar empresas sólidas e que apresentam dividend yields elevados no presente é uma estratégia interessante, e nós mesmos gostamos bastante de empresas que são fortes geradoras de caixa e distribuem boas parcelas dos seus lucros aos acionistas.

Porém, também gostamos de recomendar e investir em empresas que hoje podem não entregar yields muito atrativos, mas que por esperarmos crescimento de suas operações, o Yield On Cost tende a subir.

Inclusive, essa é uma das nossas estratégias, e acreditamos que os papéis presentes na carteira Valor, por exemplo, tendem a entregar elevados “Yields On Cost” futuramente, justamente por serem empresas que visualizamos que pagarão dividendos muito maiores no futuro, reflexo de lucros maiores e também payouts mais elevados.

Por fim, a mensagem que fica é que mesmo o investidor que é – assim como nós – amante dos “pingados” (que são os dividendos), deveria considerar seriamente abrir um bom espaço na sua carteira para empresas com esse perfil, pois apesar do menor yield momentâneo , com o crescimento esperado, essas empresas podem se tornar inclusive os maiores yields da carteira do investidor no futuro, através do yield on cost.