Valor Presente Líquido: entenda como calcular e usar o VPL

Dentre os diversos indicadores presentes na análise de empresas, um dos mais importantes é o Valor presente Líquido, ou VPL.

Apesar de não ser considerado como um indicador fundamentalista por muitas pessoas, o Valor Presente Líquido é uma ferramenta bastante eficaz na avaliação de investimentos e de suas respectivas viabilidades.

O que é o Valor Presente Líquido?

O Valor Presente Líquido é um indicador financeiro que informa o valor presente do fluxo de caixa de todas as entradas e saídas de recursos financeiros. Ou seja, ele mostra qual é a diferença entre o valor presente do fluxo de caixa (entradas e saídas) menos o investimento inicial.

Dessa forma, o Valor Presente Líquido pode ser interpretado, dentro da análise de uma empresa ou um projeto, como a estimativa da criação de valor que será gerada a partir de um determinado investimento.

Mas antes de entender como se calcula o VPL, é preciso compreender o conceito de valor do dinheiro no tempo.

Logicamente, a mesma quantidade de dinheiro hoje vale mais do que no futuro.

Por exemplo, você prefere receber R$ 10 hoje ou R$ 10 daqui a um ano?

Tenho certeza de que você prefere receber hoje.

Por isso dizemos que os R$ 10 recebidos daqui a um ano valem menos do que R$ 10 quando pensamos no valor de hoje.

A única forma de preferir receber R$ 10 no futuro em vez de no presente é se você puder adquirir esse direito com desconto.

Ou seja, vamos reformular a pergunta anterior:

Você prefere receber R$ 9 hoje ou pagar R$ 8 para receber R$ 10 daqui a um ano.

Agora a escolha não é tão óbvia assim. Se você escolher a segunda opção, garantirá um retorno de 25% sobre o capital investido.

Já se você pegar os R$ 9,00 hoje, qual a taxa de retorno que conseguirá?

Se for inferior a 11,11% ao ano, acumulará ao final de um ano menos de R$ 10.

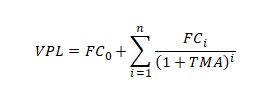

Fórmula do Valor Presente Líquido

Em termos matemáticos, o VPL pode ser calculado através da seguinte fórmula:

Onde:

- FC(0): é o investimento na data de hoje.

Pode ser para comprar uma ação ou para realizar um novo projeto empresarial, por exemplo.

Imagine que um diretor de uma companhia esteja avaliando investir R$ 3 milhões na compra de uma nova máquina.

Esse seria o FC(0). Como é uma saída de caixa, o sinal do FC(0) é sempre negativo.

- FC(i): são os fluxos de caixa que acontecerão nos próximos períodos (i).

Para um projeto empresarial, esses são os valores que esse determinado projeto produzirá.

Para simplificar nosso estudo, consideraremos apenas valores positivos, ou seja, entradas de caixa.

Ou seja, digamos que um projeto gere R$ 100 mil de caixa no 1º ano, e R$ 200 mil, no 2º ano.

Assim,

FC(1) = R$100mil

FC(2) = R$200mil

- TMA: é a taxa mínima de atratividade de um projeto. Em outras palavras, é o custo do capital para levantar os recursos do investimento inicial (FC(0)).

Por exemplo, se um determinado projeto for financiado somente com dívidas, a TMA será a taxa de juros cobrada, como 5%, 6%.

Contudo, também existem os recursos dos acionistas, que exigem uma determinada remuneração mínima do seu capital.

Assim, esse mix de capital de terceiros e capital próprio dá origem a um custo médio ponderado de capital da empresa, representado pela TMA.

O símbolo grego da fórmula representa um somatório.

Assim, cada entrada de caixa será, então, descontada a valor presente, isso é, na data de hoje, pela TMA. Dessa forma, todos os fluxos de caixa poderão ser somados para se chegar no VPL.

Aplicação do VPL em finanças corporativas

Faremos agora um exemplo hipotético do cálculo do VPL para um projeto de negócios.

Digamos que os administradores de uma companhia querem realizar um novo projeto.

A TMA é de 9%, o investimento inicial é R$ 200 milhões e os administradores estimam que o projeto gerará R$ 50 milhões por ano durante 6 anos.

Abaixo mostramos um esquema representativo:

Assim, para calcular o Valor Presente Líquido, basta somarmos todos os fluxos de caixa descontados.

Ou seja, VPL = -200+45,87+42,08+38,61+35,42+32,49+29,81= R$ 24,28 milhões.

Como interpretar o VPL?

Sempre que o VPL for positivo, isso significa que determinado projeto ou investimento faz sentido ser realizado.

Por outro lado, sempre que o VPL for negativo, isso significa que tal projeto ou investimento destruirá valor para a empresa ou investidor.

Dessa forma, é melhor buscar outra opção de uso para o capital.

Esse é o conceito de custo de oportunidade.

Quando um CEO de uma empresa precisa decidir onde alocar capital, ele deverá estimar o VPL de cada uma das alternativas de uso desse capital.

A melhor alternativa é aquela que gera o maior Valor Presente Líquido possível.

Entretanto, nem sempre fazer essa comparação é tão simples assim.

Por exemplo, como comparar projetos que tenham vidas úteis diferentes?

Ou então, como agir no caso de haver um limite de orçamento?

Vamos ver esses casos.

1º caso: projetos com vidas diferentes

Digamos que você esteja em dúvida entre dois projetos:

- Projeto A: Investimento inicial: R$ 100 mil. Fluxo de caixa: R$ 90 mil por 2 anos.

- Projeto B: Investimento inicial: R$ 100 mil. Fluxo de caixa: R$ 70 mil por 3 anos.

A TMA para ambos projetos é de 10%.

Além disso, sempre que o projeto acabar, o administrador precisa replicá-lo.

Por exemplo, uma máquina que for depreciada totalmente precisa ser reposta.

Se formos calcular o Valor Presente Líquido, chegaremos a R$ 56 mil para o projeto A e R$ 74 mil para o projeto B.

Pelo que aprendemos até agora, o projeto B seria a melhor alternativa, pois tem o VPL maior.

Mas o projeto B tem duração de 3 anos e gera menos caixa por ano enquanto o projeto A dura apenas 2 anos mas gera mais caixa por ano.

Assim, como realizar a comparação?

Existem duas formas:

- Mínimo múltiplo comum

- Anuidade equivalente

Então fica a critério de cada um escolher o método com que sinta mais confortável.

1. Mínimo múltiplo comum

Para aplicar esse método, basta seguir quatro passos:

- Calcular o mínimo múltiplo comum (MMC) das vidas dos dois projetos.

- Replicar os projetos até o período igual ao MMC.

- Calcular o VPL.

- Escolher o projeto com maior VPL.

Então é possível aplicar esses passos na comparação realizada no início deste artigo.

Como a duração do projeto A é de 2 anos e a do projeto B é de 3 anos, então o MMC de 2 e 3 é 6 anos.

Para o segundo passo, precisamos replicar os projetos. A versão replicada de cada um ficaria assim:

Quando calculamos agora o VPL desses projetos replicados, chegamos a uma conclusão contrária ao do início.

O Valor Presente Líquido do projeto A é de R$ 84,58 mil enquanto o projeto B possui um VPL de R$ 73,29 mil.

Ou seja, é o projeto A aquele que cria mais valor para a companhia, e não o B.

2 .Anuidade equivalente

A segunda forma de chegarmos na mesma conclusão é através do método da anuidade equivalente.

É baseado em três passos:

- Calcular o VPL de cada projeto original (não replicado).

- Calcular a anuidade equivalente ao VPL.

- Escolher o projeto com a maior anuidade.

O primeiro passo já foi realizado.

O VPL do projeto A é de R$ 56 mil e do projeto B é de R$

Se formos calcular o Valor Presente Líquido, chegaremos a R$ 56 mil para o projeto A e R$ 74 mil para o projeto B.

Para o segundo passo, é preciso encontrar a anuidade, isso é, o valor do fluxo de caixa constante (A) que satisfaz a seguinte equação.

Assim, basta resolver essa equação para os dois projetos, A e B.

Chegamos então ao valor de R$ 32,27 mil para a anuidade do projeto A, e R$ 29,76 mil para a anuidade do projeto B.

Portanto, escolhemos o projeto A, que possui a maior anuidade equivalente.

2º caso: orçamento limitado

Uma situação bastante realista acontece quando o orçamento para investir nos projetos é limitado.

Nesse caso, pode ser que não dê para aproveitar todos os projetos com VPL positivo.

Por exemplo, digamos que você tivesse a opção de escolher investir nos seguintes projetos:

Mas o seu orçamento é limitado em R$ 4.000, então, nesse caso, quais projetos escolher?

Primeiramente, devemos eliminar os projetos D e F, pois possuem Valor Presente Líquido negativo.

Assim, sobram os projetos A, B, C e E para escolha.

Mas o projeto A demanda um investimento de R$ 10.000, então não pode ser escolhido.

A escolha fica, portanto, entre B, C e E.

Para saber quais projetos escolher, precisamos fazer todas as combinações possíveis.

Dessas quatro opções, as combinações C e E e B, C, E ultrapassam o orçamento de R$ 4.000.

Assim, a escolha fica entre B e C ou B e E.

Mas a opção B e E tem um VPL maior, então é essa que escolhemos.

Como o investimento necessário é de R$ 3.500, ainda sobra um “troco” de R$ 500 para investir em outra coisa.

Utilização do VPL para a análise de ações

Até agora tratamos do uso do Valor Presente Líquido no contexto empresarial, de alocação de capital por parte dos administradores.

Entretanto, o conceito do VPL também pode ser entendido no contexto individual de investimentos, ao avaliarmos as diversas opções de aplicações no mercado.

Afinal, o VPL tem relação direta com o conceito de fluxo de caixa descontado.

Por exemplo:

Suponha-se que um investidor faça um investimento de R$ 100 em alguma aplicação e espera um retorno, ou seja, uma Taxa Mínima de Atratividade (TMA) de 10%.

Em outras palavras, isso significa que esses R$ 100 inicialmente investidos deverão se transformar em R$ 110 após um ano, de acordo com suas expectativas.

Nessa conjuntura, imagine-se ainda que surja um investimento ainda melhor no mercado que, após um estudo aprofundado, percebeu-se que pode representar um retorno de 15% no mesmo período, a uma taxa de risco idêntica à do investimento anterior.

Dessa forma, nessa segunda oportunidade de investimento, o resultado final da aplicação seria, portanto, de R$ 115,00, ao término do mesmo período.

A diferença entre os dois retornos, ou seja, 5%, ou R$ 5, quando descontado a valor presente pela TMA, representa o VPL.

Neste exemplo, o VPL seria de R$ 5/1,15, ou R$ 4,35.

Assim sendo, pode-se entender que o VPL é quanto o investidor pode ganhar a mais do que investindo com a Taxa Mínima de Atratividade e com o mesmo risco, porém trazido a valor presente.

VPL e a Margem de Segurança

Um dos conceitos mais importantes para o investidor do value investing é o de margem de segurança.

Isto é, a diferença percentual entre a cotação e o preço justo.

Acontece que o Valor Presente Líquido é justamente a diferença, em reais, do preço justo da ação, medido através do fluxo de caixa descontado (DCF), e da cotação.

Assim, um VPL maior que zero indica uma ação que está descontada, uma ação barata.

Já um VPL negativo indica uma ação cara, negociada acima do valor intrínseco.

Quando medimos o VPL em relação à cotação, podemos também ter uma noção da margem de segurança do papel, ou upside.

Por exemplo:

Digamos que o preço justo de uma ação, calculado a partir do modelo de DCF, seja de R$ 50.

A cotação, no dia 23/05/2018 era de R$ 35.

Assim, o Valor Presente Líquido dessa ação era de R$ 15.

Ou, expressado em termos da cotação, uma margem de segurança de 15/35 = 42,86%.

Critérios de avaliação

É compreensível, após uma breve análise, que todo investidor deve buscar alternativas de investimentos que representem um VPL maior que zero.

De fato, isso significa que o mesmo estará obtendo maiores retornos nessa nova aplicação do que se mantendo na anterior.

Caso o VPL seja menor que zero, isso significa que seria viável a rejeição dessa nova alternativa, visto que não faz sentido algum investir em aplicações que produzam rentabilidades abaixo do esperado para um determinado nível de risco.

Ainda, se o VPL for igual a zero, a situação se torna indiferente, indicando que os dois ativos estudados representam um mesmo potencial de remuneração quando observados em uma mesma janela de tempo.

Qual a importância do Valor Presente Líquido?

Como foi possível constatar, o VPL é uma ferramenta bastante importante para a avaliação e o estudo da viabilidade ou não de uma aplicação.

Entretanto, é necessário frisar que, antes de qualquer estudo dos fundamentos de um projeto empresarial, é necessário, primeiramente, entender todo o processo operacional do empreendimento em questão.

Dessa forma, será possível compreender com clareza a proveniência de suas receitas e também os seus potenciais gastos futuros.

Além, é claro, do ambiente econômico como um todo e as perspectivas de mercado daquela sociedade.

Só assim, será possível estimar, com razoável precisão, os fluxos de caixa futuros.

Tomadas essas precauções, certamente o cálculo do Valor Presente Líquido se mostrará uma alternativa bastante viável e coerente no que diz respeito a uma análise de investimento financeiro.