Se você começou a pensar em migrar os recursos da poupança, a primeira alternativa que deve ter considerado é o CDB. Uma vez que os Certificados de Depósito Bancários (CDB’s) são a principal alternativa de renda fixa a quem quer segurança e rentabilidade.

Fáceis de se investir, presentes do “bancão” à fintech, com diferentes rentabilidades e assegurados pelo Fundo Garantidor de Crédito, dá para entender sua atratividade.

Mas para tirar o melhor dessa ferramenta, acompanhe a seguir o nosso texto. Através dele, você entenderá o que é o CDB, seus rendimentos, riscos, vantagens e demais informações relevantes sobre esse produto financeiro, tão popular no Brasil.

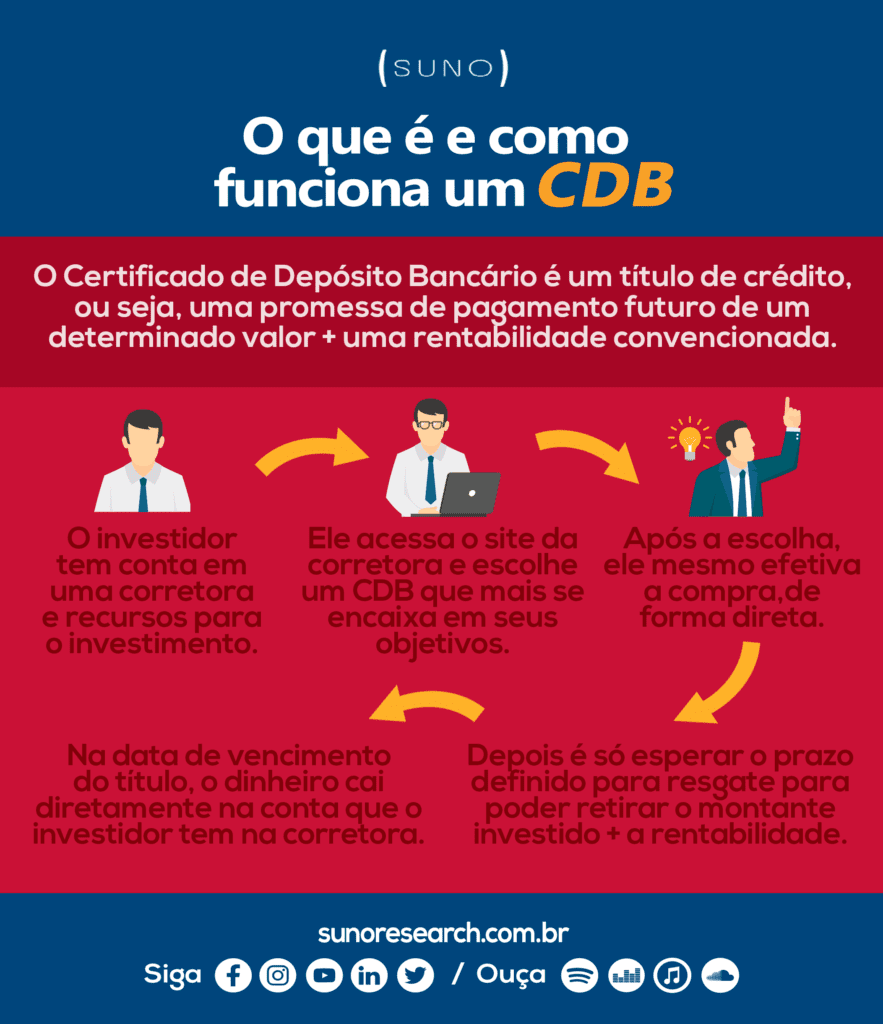

O Certificado de Depósito Bancário (CDB) é um título de crédito. Portanto, esse título é uma promessa de pagamento futuro feita pelo banco a você. Dando liquidez ao sistema financeiro e sendo prioridade de pagamento. Nesse sentido, os CDB’s são um dos mais famosos títulos de renda fixa.

Na prática, ele é uma dívida que o banco tem junto ao investidor. Uma vez que o banco emite o CDB, no intuito de captar recursos financeiros. Nesse sentido, ao aplicar em um CDB, o investidor estará emprestando dinheiro ao banco e recebendo juros por isso. Ou seja, ao comprar um CDB, o investidor está invertendo a relação comum.

Por terem sua rentabilidade conhecida no momento da compra, os CDB’s são classificados como investimentos de renda fixa. Assim, eles são mais seguros e mais acessíveis que títulos como LCI‘s, CRI‘s e um pouco mais arriscados que o Tesouro Direto, por exemplo.

Normalmente, se usam os CDB’s como reserva, seja ela de emergência ou de oportunidade. A alta liquidez desses títulos ajuda nesse uso – não é raro encontrar CDB’s com liquidez D+1 ou D+0, por exemplo. Tornando-os perfeitos para construir reserva de emergência, ou de oportunidade. Sem dúvidas, entender o que é CDB, não é algo tão difícil, não é mesmo?

Além disso, muitos bancos como XP, Nubank e BTG usam sistemas de cashback que investem automaticamente em CDB’s e RDB’s associados aos seus bancos. Conforme se usa o cartão de crédito.

Que o CDB é um investimento de Renda Fixa, você já sabe. Agora resta entender como funciona o CDB. Afinal, porque o banco – ou qualquer instituição financeira – emprestaria dinheiro, se é dessa forma que eles ganham dinheiro?

Apesar de parecer contraproducente, podemos entender o movimento com algumas etapas básicas:

-

O banco identifica uma oportunidade de aplicação:

Pode ser um empréstimo com uma taxa alta de juros ou uma ação que eles acham que vai subir.

-

Ele emite um título de dívida para captar recurso:

Porque investir com o próprio dinheiro? O banco aqui cria um CDB e o oferta no mercado.

-

Você compra o CDB:

Ao adquirir o CDB, você dá para o banco o dinheiro que ele precisa para fazer aquela operação vantajosa. Em troca, você receberá o mesmo valor mais os juros acordados.

-

O banco faz a aplicação:

Com os lucros da operação o banco te paga os juros e embolsa a diferença. Todos ganham!

A transação é vantajosa para os dois lados da negociação. Para o banco, esses recursos dão condições para que a instituição ofereça uma série de produtos bancários como crédito pessoal, cheque especial, capital de giro para empresas e outros produtos.

Já para o investidor também pode ser um bom negócio pois ele receberá o dinheiro investido mais os juros contratados na aquisição do título. A segurança é relativamente alta, pois bancos e IF’s costumam dar lucro e tem, por legislação, a obrigação de pagar esses títulos.

Mas cabe lembrar que todo CDB, para ser válido, deve ser obrigatoriamente registrado na CETIP (Central de Custódia e Liquidação Financeira de Títulos). Pois, só nessas condições seu título terá a garantia do Fundo Garantidor de Crédito – FGC.

Outro detalhe: os bancos vão emitir seus CDBs sob condições que eles acreditam que sejam as mais interessantes, visando seus interesses.

Nesse sentido, os CDBs podem ter diferentes tipos de rentabilidade e vencimentos. Ou seja, não são todos os CDBs que vão render CDI e terão liquidez diária.

Dependendo das condições, o vencimento do CDB pode ser mais longo e a rentabilidade diferentes do CDI, como prefixados ou híbridos.

Com relação à forma como são remunerados, esses títulos de renda fixa possuem três categorias de classificação. São elas:

| Tipo de CDB | Vantagens | Desvantagens |

|---|---|---|

| Pré-fixado | – Rendimento conhecido desde o início. – Pode ser vantajoso em cenários de queda de juros. | – Pode perder atratividade se a taxa de juro aumentar. |

| Pós-fixado | – Rendimento acompanha a variação de indicadores econômicos (ex: CDI). – Pode ser vantajoso em cenários de alta de juros. | – Rendimento incerto e pode ser menor que o esperado em cenários de queda de juros. |

| Híbrido | – Combina características de pré e pós-fixado. – Pode oferecer proteção contra a inflação. | – Maior complexidade na compreensão do rendimento. – Pode ter rendimento menor que CDBs puramente pós-fixados em cenários de alta de juros. |

| Liquidez Diária | – Normalmente têm rentabilidade atrelada ao CDI – Com liquidez diária, esse tipo de CDB é ótimo para investidores mais conservadores, ou para aqueles que buscam construir uma reserva de emergência, ou de oportunidade. | – Por contarem com liquidez diária, a rentabilidade pode ser extremamente limitada. Em muitos casos, os CDBs não terão rendimento superior a 100% do CDI. |

CDB Pré Fixado

Um título pré-fixado é aquele que a taxa de remuneração está dada. São os CDB’s que anunciam que pagarão 10% em um ano, por exemplo. Sempre que o valor vier com uma porcentagem, sem nenhum índice, significa que é um título pré-fixado.

O CDB pré-fixado são boas escolhas de renda fixa em dois casos: primeiro, se você sabe quanto precisa. Digamos, para pagar um carro ou uma festa de casamento. Aqui, saber quanto você vai sacar e quando é mais importante do que perder uma oportunidade com uma eventual alta da Selic, por exemplo.

O outro caso é quando você estima uma queda nos índices. Digamos que a Selic está alta e o IPCA começa a cair. A tendência é que o Banco Central diminua a Selic com o tempo. Prevendo isso, você pode optar por uma rentabilidade fixa, que ainda será alta para competir com os títulos pós-fixados. Além disso, no momento em que a Selic começar a cair, o mercado de juro, possivelmente não estará mais tão volátil. Assim, lá na frente você sai com o lucro.

CDB Pós-fixado

Aqui a relação é inversa ao pré-fixado. As rentabilidades sempre estarão atreladas a um índice – e normalmente esse índice será o CDI. Enquanto o CDB pré-fixado diz quanto você receberá, o CDB pós-fixado dá um percentual de uma taxa.

Você verá suas rentabilidades escritas como “120% do CDI” ou “97,5% do CDI”. CDB’s costumam ofertar mais do que 100% do CDI. Mas quanto é 100% do CDI? Aí é que você tem que tomar cuidado.

Como o CDI muda ao gosto da política econômica do Copom, se ele estiver em 13,25% a.a., significa que, enquanto as taxas forem essas, a sua rentabilidade é esse equivalente ao mês. Parece confuso, mas explicamos.

Se a taxa cair – de 13,25% a.a. para 12,75% a.a., por exemplo – os meses em que você teve o título com a primeira taxa renderão aquele valor. Os meses que você tiver o título com a segunda taxa renderão um pouco menos.

Por isso os títulos pós-fixados são recomendados em períodos onde a Selic está em ascensão – uma vez que a alta dos juros, pode favorecer os ganhos com CDBs pós-fixados, aumentando os rendimentos dos títulos atrelados ao CDI.

CDB Híbrido

Já o CDB híbrido é o melhor – ou pior – dos dois mundos. Eles costumam ter maior variedade de índices atrelados do que os pós-fixados, aceitando índices de inflação como o IPCA, por exemplo. A ideia deles é oferecer o movimento do índice mais um bônus ao investidor.

Assim, CDB’s híbridos terão taxas como IPCA +3% a.a, CDI +1,2% a.a. e semelhantes. Eles oferecem ganhos reais, no caso da inflação, ou salvaguardas, no caso do CDI.

Uma vez que possuem essa capacidade de atrelar ao IPCA, o uso que recebem é normalmente o de proteger o patrimônio. Ao oferecer um ganho real do poder econômico, esses títulos se tornam boas reservas de emergência e aposentadorias.

Pensados no longo prazo, os CDBs híbridos trazem retornos que rivalizam com alguns investimentos de renda variável, por exemplo.

CDB Liquidez Diária

Em sua grande maioria, ou em sua totalidade, os CDBs com liquidez diária, também são CDBs pós-fixados. Desse modo, esse CDB é aquele mais indicado para ser utilizado como ativo de reserva de emergência, ou na reserva de oportunidade.

Como o CDB com liquidez diária, possui riscos menores, esse ativo também é muito procurado por investidores que estão iniciando no mercado e por quem possui um perfil de investimento mais conservador.

Em média, a rentabilidade de um CDB com liquidez diária fica próximo dos 100% do CDI. Contudo, há algumas instituições financeiras que podem oferecer tais certificados com rendimento menor, na casa dos 90% do CDI, e outras instituições, que vão oferecer taxas maiores, chegando aos 105% do CDI, por exemplo.

Tudo vai depender da necessidade de capital do banco. Se o banco precisar de mais dinheiro, a instituição vai oferecer taxas maiores. Se não, a taxa tende a ser menor.

Vale mencionar, que instituições financeiras menores costumam ter mais necessidade por capital, portanto, são elas, os principais bancos a oferecerem taxas maiores. Nesse sentido, é preciso tomar cuidado e conduzir uma boa análise sobre a solidez da instituição. Antes de investir em tal CDB, mesmo que haja o FGC protegendo o capital aplicado.

Existem cinco aspectos que você deve ter atenção em todo CDB que você considerar comprar. Primeiro, e normalmente o mais analisado, é a rentabilidade. Quanto você vai receber por ele? Depois, os riscos associados – pois, apesar de ser um investimento seguro de renda fixa, todo investimento tem seus riscos.

Temos ainda a tributação, como calcular o valor dos impostos nesse investimento, o prazo, que vai influenciar diretamente na tributação, e, por fim, o investimento mínimo. Com isso em mente você vai escolher o melhor CDB para os seus investimentos.

Rentabilidade do CDB

Já mencionamos que a rentabilidade está diretamente atrelada ao tipo de CDB. Teremos assim uma rentabilidade para os CDB’s pré-fixados, pós-fixados e híbridos.

Rentabilidade do CDB prefixado: Ao investir em aplicações de renda fixa prefixadas, o investidor sabe quanto receberá no vencimento. Isso acontece porque a taxa de juros é definida e informada no momento da aplicação. Por exemplo, R$ 1.000 em um CDB de 14% a.a viram R$ 1.140,00. Assim, nesse intervalo: você fez R$ 140,00 em um ano.

Rentabilidade do CDB pós-fixado: No caso dos pós-fixados, vamos imaginar que o CDB seja de 120% do CDI. Portanto, durante um ano, a um CDI 13,25%. 120% de 13,25% é 15,9%. Se você colocasse mil reais nessa aplicação, sacaria – no caso de um CDI que se manteve constante – R$ 1.159,00.

Mas cuidado! Se a taxa cair, os meses com a taxa nova vão render menos. Se ela subir, renderão mais. É sempre bom acompanhar as projeções para o próximo ano em comunicados como os do Copom. Onde existem as expectativas de mercado, que podem lhe ajudar a dar um norte na sua decisão.

Rentabilidade do CDB atrelado à inflação: Já os híbridos – normalmente atrelados à inflação – terão um ganho real, via de regra. Um CDB IPCA +6% a.a vai olhar primeiro para o IPCA no período, depois a taxa de spread – esse valor a mais. Se no ano o IPCA foi 8%, então a rentabilidade final fica 14% (6+8). Desse modo, R$ 1.000,00 investidos viram R$ 1.140,00.

O ponto positivo é que seu dinheiro sempre vai valorizar nessas aplicações – talvez menos do que em um CDB com 100% CDI. Mas você terá certeza de uma valorização.

Variáveis que afetam a rentabilidade

Existem alguns fatores que vão determinar a rentabilidade de um CDB. São eles:

- Tamanho da Instituição financeira;

- Tempo de aplicação do investimento;

- Valor aplicado;

- Taxa de rentabilidade líquida.

De modo geral, bancos maiores e mais bem capitalizados pagam taxas menores em comparação com os seus pares de menor porte. Esse fato se deve à sua facilidade de captar recursos, além da reputação e poder de marca que também influencia no momento do investimento.

Então, caso você esteja em busca de rendimentos mais elevados, o caminho mais vantajoso é o investimento em instituições bancárias de porte médio a pequeno.

Mas cabe lembrar que nesse caso o risco é maior. A cobertura do FGC (Fundo Garantidor de Crédito) existe para todos os bancos conveniados ao fundo – sendo que o teto de proteção do FGC é de R$ 250.000,00 investidos -, mas se você quer evitar a dor de cabeça de entrar com o pedido (que pode levar de 15 dias a dois meses para pagar) leve em consideração o risco da instituição financeira.

Marcação a mercado

A marcação a mercado é outro fator que pode influenciar na rentabilidade do CDB no curto e médio prazo. CDBs que possuem rentabilidade prefixada, ou híbrida, podem sofrer com as variações do mercado antes do vencimento.

Isso acontece, porque devido a taxa prefixada contida em suas rentabilidades, os títulos acabam sendo influenciados pelo mercado de juros. Ou seja, se o mercado de juro está em alta, aumentando o DI futuro, é provável que os CDBs com rendimento prefixado e híbrido sofram oscilações, gerando até perdas no curto e médio prazo.

Destacando que essa precificação, ou a marcação a mercado para os CDBs, só será percebida, caso o investidor tente negociar o certificado antes do vencimento. Uma vez que os CDBs, mesmo aqueles que têm a liquidez restrita ao vencimento, podem ser negociados no mercado secundário.

Desse modo, o investidor tem a oportunidade de negociar o CDB, liquidando sua posição antes do vencimento. Mas, esse “trade”, pode sair caro, caso os juros futuros não estejam favoráveis.

Riscos do CDB

Já que estamos falando do FGC, vale lembrar que os CDB’s não são livres de risco. É muito comum pensarmos que investimentos de renda fixa, com suas regras claras e retornos bastante previsíveis, são aplicações livres de risco de mercado. Mas a verdade é que não existe nenhum investimento desse tipo.

O principal risco de um CDB é o calote da instituição financeira. Em outras palavras: a quebra do banco. Caso isso aconteça, você precisa verificar se:

- O valor investido está dentro do garantido pelo FGC?

Você tem mais de R$ 1 milhão investidos em CDB’s no geral?

Se a resposta para algumas dessas perguntas for sim, esse é o seu risco. Se a IF quebrar com R$ 300.000 seus investidos em CDB’s, você só vai receber R$ 250.000. R$ 50.000 são perdidos.

Se, por outro lado, você tiver R$ 1,2 milhão em CDB’s em bancos diferentes, e todos quebrarem (algo difícil, mas não impossível) são R$ 200.000 em risco. Portanto, este é um risco que você quer correr?

Tributação do CDB

Existem dois tributos que incidem sobre os CDB’s: o Imposto de Renda e o IOF. Ambos são tributos com um teto e um piso. Contudo, as alíquotas de ambos os tributos, diminui, conforme o valor permanece investido na aplicação. Abaixo, separamos uma tabela com a forma que esses impostos funcionam.

No Imposto de Renda o investidor estará exposto a uma alíquota máxima de 22,5% caso resgate sua aplicação num prazo de até 180 dias. Por outro lado, caso ele seja mais paciente, aguardando no mínimo 721 dias, o investidor terá uma alíquota mínima de 15%.

Já o imposto sobre operações financeiros – IOF pode ser cobrado em aplicações de curtíssimo prazo. Aquelas cujo resgate é realizado em menos de 30 dias depois do dia da aplicação.

O IOF chega a 96% sobre o rendimento no primeiro dia corrido e deixará de ser cobrado após 30 dias de aplicação.

Vale lembrar que os valores referentes a esses impostos sempre serão recolhidos automaticamente pela instituição financeira no momento do resgate. Não há dor de cabeça em fazer cálculos: o que você recebeu é seu.

| Prazo de Resgate (dias) | Alíquota de Imposto (%) |

| Até 180 | 22,5 |

| De 181 a 360 | 20,0 |

| De 361 a 720 | 17,5 |

| Acima de 721 | 15,0 |

Investimento mínimo do CDB

A compra de um CDB depende do que a corretora oferece. Por exemplo, existem corretoras que oferecem apenas títulos acima de R$ 5 mil, outras trabalham com valores a partir de R$ 1,00.

CDB’s de maior valor costumam pagar mais, uma vez que há mais dinheiro travado no investimento. Em contrapartida, há CDB’s de investimento automático, como os que envolvem cashback de cartões – nesse caso, a movimentação mínima pode ser de até R$ 1,00.

Normalmente esses são os CDB’s da sua instituição financeira – um jeito do banco manter a grana “dentro de casa”. Nesses casos, vale conferir se o seu cartão ou conta possui esse benefício, para explorar ao máximo as suas vantagens.

Prazo de aplicação

Não existe prazo mínimo CDB estabelecido e generalizado para aplicações e resgates. Há ativos no mercado que podem ter liquidez diária ou com liquidez restrita ao vencimento. Nesses casos, existem certificados com vencimentos que superam os 5 anos, por exemplo. Portanto, antes de comprar o CDB, veja se o prazo de aplicação está de acordo com a sua estratégia de investimento.

Se você precisa do dinheiro logo, vai priorizar liquidez, e precisa levar os valores de IR em consideração. Se você pode se dar ao luxo de esperar ou está construindo uma carteira de longo prazo, pode olhar prazos maiores e rentabilidades superiores ao IPCA.

Além disso, cada instituição possui o seu prazo de carência de resgate, que pode ser de um ou mais dias após a solicitação. Por exemplo, digamos que você investiu R$ 20.000 em um CDB com prazo de carência de 5 dias e prazo de vencimento em 3 anos.

Dessa forma, você somente poderá resgatar o seu dinheiro após 5 dias da aplicação desse recurso. Resumindo: o importante é manter o olho nas duas primeiras leis de Buffett: não perca dinheiro e a segunda lei, não esqueça da primeira.

Existem formas muito simples de escolher o melhor CDB para investir. Antes de realizar o investimento, o investidor precisa avaliar algumas características do CDB. Desse modo, confira a seguir o nosso passo a passo para escolher o melhor CDB:

-

1.

Considerar os seus objetivos financeiros

Antes de começar a analisar as opções de CDBs da instituição financeira, reconheça quais são os seus objetivos financeiros. Por exemplo, se você busca alto retorno e não precisa da liquidez diária, uma ótima opção, são os CDBs com altos rendimentos e vencimentos mais longos. Agora, se você busca segurança e liquidez, os CDBs com liquidez diária e pós-fixados, são as melhores alternativas. Contudo, há diversas opções de CDBs e vários tipos de objetivos financeiros. Nesse sentido, esta é a etapa mais importante, visto que aqui, o investidor vai traçar sua estratégia e reconhecer qual tipo de CDB será o mais apropriado para a carteira. -

2.

Compare

Comparar todas as opções disponíveis nas instituições que possui conta. Fazendo uma pesquisa ampla de todos os CDBs -

3.

Verifique os riscos

Analisar qual é o rating do banco emissor, para evitar ao máximo se expor a risco de crédito elevado -

4.

Verificar prazo

Qual é o prazo e se o investimento possui liquidez diária -

5.

Analisar valor inicial

Descobrir o valor mínimo de aplicação, pois alguns CDBs possuem altos valores de entrada -

6.

Comparar taxas

Analisar as taxas, que podem ser tanto atreladas ao CDI, ao IPCA ou mesmo uma taxa pré-fixada -

7.

Ter o FGC em mente

Saber que o FGC cobre apenas R$ 250.000,00 por banco e por CPF, com limite de ressarcimento em prazo de 4 anos de R$ 1.000.000,00 -

8.

Aplique

Transferir os recursos para instituição e aplicar o valor

Trade com CDB: o que é e como funciona?

Fazer um trade com CDB significa comprar Certificados de Depósito Bancário com a intenção de vendê-los por um preço mais alto em um curto período de tempo. Isso geralmente envolve a especulação sobre as taxas de juros e o movimento do mercado.

Em cenário onde a taxa de juro está em declínio, pode ser favorável comprar CDBs pré-fixados e vendê-los quando as taxas caem, já que o valor do CDB pode aumentar. Da mesma forma, que em um ambiente de taxas de juros crescentes, os CDBs pós-fixados podem ser mais atrativos.

Riscos do trade com CDB

O trade com CDB é uma prática arriscada e especulativa. As taxas de juros e o mercado podem ser imprevisíveis e voláteis. Além disso, os CDBs geralmente têm prazos de vencimento, e vender antes do vencimento pode resultar em perdas. Também é importante considerar os custos de transação e impostos que podem afetar a rentabilidade.

Só faça se for certificado

Fazer trade com CDB é uma prática complexa que deve ser confiada a profissionais qualificados. É importante ter um bom entendimento do mercado e das taxas de juros. Além disso, essa prática não está necessariamente alinhada com uma mentalidade de investimento de longo prazo. Se você não é um profissional certificado, é aconselhável buscar aconselhamento de um especialista antes de se envolver em trades com CDB.

O investimento em CDB, apesar de não ser tão popular quanto a investir na poupança, possui uma boa representatividade dentro do nosso mercado financeiro.

Então como qualquer outro investimento, existem as vantagens do CDB, como os riscos. Entre elas podemos citar:

Vantagens do CDB

- Segurança: O investimento em CDB possui garantia do FGC, com uma cobertura de até R$ 250 mil por CPF e instituição financeira. Então ele é um investimento tão seguro quanto a poupança.

- Ausência de taxas: Diferente de outras aplicações, o investidor não paga nenhuma taxa para a corretora ou banco quando adquirir um título.

- Liquidez: A liquidez dessa aplicação pode ser diária, o que permite ao investidor realizar o seu resgate a qualquer momento que precisar.

- Rentabilidade: A rentabilidade é superior à caderneta de poupança, especialmente em momentos de juros mais elevados.

- Diversidade: É possível encontrar uma variedade enorme de CDBs a disposição, com diversos prazos, valores e rentabilidades. Isso ajuda o investidor a definir melhor sua estratégia de investimentos, levando em consideração o seu perfil de risco.

O investimento em renda fixa pode ser utilizado como uma espécie de reserva de oportunidade, pois os recursos podem ser usados assim que alguma oportunidade de investimento ou emergência surgir.

Riscos do CDB

- Imposto de renda: O imposto cobrado sobre essa categoria de aplicação pode corroer bastante os rendimentos. Sobretudo quando o resgate acontece no curto prazo.

- Rentabilidade: A taxa de rentabilidade pode ser, por vezes, muito baixa a depender do momento em que o patamar do CDI se encontra. Então, ainda que ganhe em comparação a rentabilidade da poupança, pode perder para outros ativos financeiros.

- Valor mínimo do título: A exigência de valor mínimo do CDB pode representar uma barreira para aquisição. Isso porque existem outros títulos, como os do Tesouro, com valor mínimo de compra a partir de R$ 30.

- Falta de liquidez: Em CDBs com prazo de vencimento longo, e liquidez restrita ao vencimento. Assim, o investidor poderá ter sérias dificuldades em liquidar sua posição, antes do vencimento. Dependendo da situação, para conseguir vender no mercado secundário, o investidor deverá abrir mão de uma parte relevante do valor do título. Sofrendo um grande desconto.

- Risco de falência do banco: se o investidor comprar um CDB e o banco falir, o compromisso de pagamento não será honrado. Neste caso, o investidor terá que acionar o FGC para recuperar seu dinheiro.

CDB ou Tesouro Direto?

Uma dúvida bastante comum entre os investidores é escolher entre CDB ou Tesouro Direto. E essa dificuldade é maior ainda quando o CDB é comparado ao título do Tesouro Selic, já que ambos podem ter liquidez diária.

Como vimos anteriormente, assim como no CDB, os títulos públicos também possuem incidência de impostos, como IR e IOF. Mas não somente isso, a própria Bolsa de valores brasileira, a B3, cobra uma taxa de custódia de 0,20% ao ano sobre o montante do capital aplicado em Tesouro Direto.

Sem contar que, ainda atualmente, algumas poucas corretoras e bancos cobram taxas que podem chegar a 2% ao ano sobre a aplicação no Tesouro Direto.

Desse modo, podemos dizer que, analisando todos os cenários possíveis, um CDB pode ser mais vantajoso que um título do Tesouro quando as taxas cobradas pelos bancos entram na conta.

Mas ainda nos casos em que o CDB for mais vantajoso, não devemos esquecer a qualidade da instituição emissora do título. Isso é muito importante, pois, em caso de falência, acionar o FGC pode ser um estresse a mais (que deve ser contabilizado).

Já no caso das letras do Tesouro Direto, esse risco é mínimo, uma vez que as letras possuem a garantia do Tesouro Nacional. Portanto, tais letras são consideradas um dos investimentos mais seguros do Brasil.

Com relação à rentabilidade, o CDB pode proporcionar ganhos superiores ao Tesouro Direto, uma vez que há certificados pagando diferentes rentabilidades, que costumam ser superiores aos rendimentos oferecidos pelas letras do Tesouro.

Em resumo, em questão de rentabilidade, os CDBs são melhores. Já com relação à segurança, as letras do Tesouro podem proporcionar mais garantias. E sobre a liquidez, ambos os investimentos possuem opções com liquidez diária. Contudo, o investidor poderá ter certos problemas, caso a marcação a mercado não esteja favorável. Ou seja, no curto prazo, o investidor que não aguardar o vencimento da letra, ou do CDB, poderá ter perdas. Desse modo, visando a segurança, as letras do Tesouro são mais eficientes. Porém, se o investidor quer rendimentos, então os CDBs são uma das melhores opções na renda fixa.

CDB ou LCI?

A Letra de Crédito Imobiliário (LCI) também é um título de crédito, assim como o CDB. Porém os recursos captados são exclusivamente para investimentos no setor imobiliário.

Como o CDB é um título mais popular no mercado financeiro, você terá mais facilidade de encontrá-lo à disposição para venda. Já a LCI é ofertada em uma quantidade muito inferior.

Além disso, o CDB pode oferecer ao investidor a possibilidade de ganhar com a liquidez diária do título. Isso não é possível na LCI, pois a rentabilidade só será obtida após o vencimento do título.

O ponto onde você deve realmente focar é no Imposto de Renda. Isso porque as LCI’s são isentas dessa taxa. E, consequentemente, as “taxas equivalentes” serão muito diferentes entre si. Confira os exemplos abaixo:

- CDB – Rentabilidade 108% do CDI

- LCI – Rentabilidade 87% do CDI

Considere que o prazo de vencimento é de 360 dias para ambas. Nesse caso, segundo a tabela do IR, a alíquota é de 20% sobre o lucro do CDB. Desse modo, seu valor líquido seria de:

108 * (1 – 0,20) = 86,4% do CDI

Logo, nesse cenário, a LCI com rentabilidade líquida de 87% seria mais vantajosa que o CDB com rentabilidade líquida de 86,4%. Nesses casos a LCI é mais interessante – corretoras como as do BTG e XP costumam colocar a “taxa equivalente do CDB” ao lado de outras aplicações de renda fixa, o que facilita a comparação.

CDB ou Poupança?

Tanto a rentabilidade do CDB quanto o rendimento da poupança estão ligadas a taxa Selic. A diferença é que geralmente o CDB paga mais de 100% da taxa Selic. Já a poupança, paga apenas 70% da taxa Selic.

Ou seja, apesar de ambos serem considerados investimentos de baixo risco, o CDB geralmente ganha da poupança em rentabilidade. Então escolher entre CDB ou poupança depende das condições impostas pela instituição financeira. Uma vez que existem CDBs com liquidez diária e com rendimentos superiores à poupança. Sem falar que o CDB e a poupança, tem, praticamente o mesmo nível de segurança, sendo cobertos pelo FGC. Ou seja, o CDB, em resumo, é mais vantajoso.

Com mais bancos entrando no mercado, a oferta de CDBs só aumenta. Hoje, existem diversas instituições financeiras “brigando” pela atenção do investidor e por isso, oferecendo condições cada vez mais atraentes.

Por exemplo, há bancos digitais oferecendo CDBs com pagamento de juros mensais. Já outras instituições oferecem CDBs com dois rendimentos diferentes. Sendo possível ganhar com a taxa que mais estiver rendendo, por exemplo: uma rentabilidade é prefixada em 13% ao ano e a outra, é 110% do CDI ao ano. Se o CDI estiver maior, então o título terá sua rentabilidade atrelada ao CDI. Contudo, se ele estiver abaixo dos 13% ao ano, então o papel seguirá os 13% ao ano.

Nesse sentido, a entrada de novos bancos, também está acirrando a disputa entre os grandes bancos. Dessa maneira, há muitas instituições, oferecendo CDBs com liquidez diária, e rendimentos superiores aos 100% do CDI.

No entanto, às vezes, com o intuito de atrair o investidor, os bancos digitais podem até fazer promoções, oferecendo taxas superiores aos 120% do CDI, por um tempo limitado de aplicação (como três ou seis meses), limitando também o valor da aplicação.

Desse modo, o mercado de CDBs está se tornando cada vez mais competitivo. Contudo, antes de abrir uma nova conta, veja se vale a pena abri-la para aproveitar determinada promoção.

Dessa forma, o que não falta são alternativas de CDBs com diferentes vencimentos e rendimentos.

Assim como em qualquer investimento, a resposta é que depende do seu perfil de investidor.

Desse modo, o que podemos dizer é que para o curto e médio prazo, o mais indicado é um CDB que oferece liquidez diária, porque você pode resgatar rapidamente.

Essa é uma boa opção para aqueles que ainda não encontraram uma forma mais rentável de aplicar os seus recursos. Principalmente para as pessoas que costumam deixar um capital substancial em sua conta corrente, sem que necessitem daquele dinheiro de forma imediata.

Contudo, o investidor precisa ficar atento à remuneração oferecida. Por exemplo, CDBs que remuneram a uma taxa abaixo de 80% do CDI, podem gerar ganhos abaixo dos oferecidos pela poupança.

Além disso, para aqueles que têm uma atitude mais conservadora, a aplicação de recursos nesses títulos pode ser uma saída para a diversificação dos investimentos.

De qualquer forma, os CDBs são investimentos interessantes, com diferentes tipos de rendimentos e vencimento. Desse modo, investidores com diferente perfil de risco, encontrarão boas alternativas de CDBs para investir.

Procurando por mais conteúdos sobre renda fixa? Veja aqui mais informações sobre os LCIs e LCAs.

O que é CDB e como funciona?

CDB é um título de renda fixa que funciona da seguinte forma: o investidor empresta dinheiro para o banco e em troca recebe uma rentabilidade acordada entre as partes.

Qual é a taxa do CDB?

A taxa do CDB varia muito pois depende do banco que emitiu. Sendo que é ele quem define as taxas para os títulos pré-fixados. Já as taxas do título pós-fixados são definidas pelo indexador ao qual o título está atrelado.

O que é CDB com liquidez diária?

CDB com liquidez diária é aquele que pode ser resgatado a qualquer dia. Assim, o investidor está livre da obrigação de ficar com um título por um longo prazo. Então, se você adquirir esse título em um dia, poderá vendê-lo para o banco no outro, por exemplo.

Qual a diferença entre CDB e CDI?

O CDB é um título de crédito negociado junto aos investidores, já o CDI é certificado negociado entre os bancos.

Quais são os tipos de CDB?

Quanto ao tipo de rentabilidade que é paga, o CDB se divide em três tipos: Pré-fixado, Híbrido e Pós-fixado.