É frequente surgirem muitas dúvidas quando se começa a estudar as finanças pessoais e o mercado financeiro, especialmente em relação à Taxa Referencial. A Taxa Referencial – ou TR – é uma taxa comum determinada pelo Banco Central e que determina a rentabilidade e juros de alguns tipos de poupança e financiamentos.

Compreender o que é essa taxa e seus conceitos é fundamental para entender o funcionamento da economia brasileira. Dessa forma, confira o que é Taxa Referencial e onde ela é aplicada!

Popularmente conhecida como TR, a Taxa Referencial nada mais é do que uma taxa de juros de referência utilizada para determinar o rendimento de algumas modalidades de investimentos presentes no Brasil.

A TR foi criada em janeiro de 1991, assinada pelo então presidente Fernando Collor e pela Ministra da Fazenda na época, Zélia Cardoso de Mello. No entanto, apesar de a TR estar muito presente no dia-a-dia do brasileiro, por meio da poupança, no sonho da casa própria ou ainda nos momentos de desemprego, muitos não conhecem muito bem o seu papel, na prática.

Uma alta parcela da população não tem conhecimento, por exemplo, de que é esta taxa que define o rendimento das cadernetas de poupança ou de que é ela que corrige o saldo devedor de muitos empréstimos e financiamentos imobiliários, como os da caixa, por exemplo.

Além desses dois produtos, o índice taxa referencial também é base de cálculo para o rendimento de outros investimentos como alguns títulos públicos, o rendimento do FGTS, alguns empréstimos e dos títulos de capitalização.

No entanto, vale destacar que depois de muitos anos em pleno funcionamento, a TR perdeu significativamente sua importância na economia. Com as fortes quedas nas taxas de juros da economia, a TR foi cada vez mais perdendo seu valor.

Muitas vezes a taxa referencial é muito próxima, ou igual, à zero, por isso, em muitos casos não consegue, nem sequer, corrigir a inflação. Nesse sentido, aplicações remunerada com base na taxa referencial não costumam apresentar boa rentabilidade e, muitas vezes operam no prejuízo em decorrência da inflação que corrói o poder de compra do capital.

Ademais, vale mencionar que quem calcula a Taxa Referencial é o Banco Central do Brasil e tem seus valores divulgados diariamente. Além disso, também é possível calcular a correção de valores com base na TR pelo próprio site do Bacen

Qual o valor da taxa referencial (TR) hoje?

| Data | Variação | Acumulado 12 meses |

| 11/2023 | 0.0775% | 1.90% |

| 12/2023 | 0.069% | 1.76% |

A taxa referencial foi lançada em janeiro de 1991 durante o governo Collor. Com o cenário econômico conturbado, marcado pela hiperinflação – que em 1990 chegou a bater 1.476%, a TR surgiu com o importante objetivo de conter a tendência de indexação dos preços e salários.

O projeto fazia parte do Plano Collor II, cujo objetivo era combater a explosão inflacionária que assolava o País. Nesse sentido, cabia à taxa referencial mudar a fórmula de cálculo da rentabilidade da caderneta de poupança.

Como funcionava a poupança antes da TR?

Antes da taxa referencial, a poupança tinha sua rentabilidade calculada com base nos índices de preços. No entanto, o modelo era falho, pois, ao tentar corrigir a poupança com base na inflação do passado acabava por fomentar a inflação do futuro. Nesse sentido, havia necessidade de um novo método que pudesse corrigir a poupança sem causar novos problemas.

A TR veio então substituir os índices de preços por juros já praticados pelo mercado financeiro. No cálculo desses juros estão embutidas as perspectivas para inflação futura.

Assim, a poupança deixaria de se basear no passado, para adotar perspectivas futuras. Nesse cenário, o governo instituiu que a poupança tivesse rendimento de 0,5% do valor da aplicação mais a TR.

No entanto, em 2012, sob o comando da então Presidente Dilma Rousseff, a rentabilidade da poupança foi alterada. As mudanças implicam que o rendimento da caderneta de poupança seja de 70% da taxa Selic mais a TR sempre que os juros ficarem abaixo de 8,5% ao ano

Além de corrigir a poupança, a TR referencial veio também para servir como referência para outras variáveis importantes na vida das pessoas, como a remuneração do FGTS e a correção do saldo devedor do financiamento imobiliário.

Todavia, com a diminuição de variáveis importantes em seu cálculo, a TR perdeu significativamente sua importância. Entre 2017 e 2020, a TR não conseguiu sair do zero, voltando a crescer apenas em 2021.

O cálculo da taxa referencial passou em 2018 por uma mudança em sua metodologia. Até então, para achar o valor da TR era usado como base uma média ponderada e ajustada dos juros pagos diariamente por uma série de CDBs prefixados – modalidade de investimento em renda fixa emitidos pelos bancos cuja remuneração está ligada indiretamente à taxa Selic. A essa média é dada o nome de TBF, a Taxa Básica Financeira.

No entanto, a partir da mudança, o Banco Central do Brasil, organização responsável pelos valores da TR, passou a se basear na taxa de juros das Letras do Tesouro Nacional (LTN), para definir a taxa referencial.

Apesar da nova fórmula, a TR se manteve fiel a sua essência. Assim, tanto na nova metodologia quanto na antiga, as taxas de juros da economia têm grande influência . sobre ela. Sempre que essa taxas de juros caem, a TBF também cai, e por consequência, a TR também diminui. O contrário também é verdadeiro.

Além da TBF, existe ainda outra variável importante para definir o valor da Taxa Referencial: o redutor, que tem objetivo de eliminar no resultado efeitos dos impostos. Para calcular o redutor usa-se a seguinte fórmula:

R = a+b x TBF

Em que:

- R é o redutor

- a é um valor fixo igual a 1,005 (valor definido na criação da TR)

- b depende do valor da TBF e é divulgado pelo Banco Central

- TBF é a Tarifa Básica Financeira

Uma vez calculado o redutor, basta substituir os valores na fórmula abaixo para, por fim, descobrir qual o valor da TR. A fórmula da TR é:

TR = 100 x {[(1 + TBF ÷ 100) ÷ R] – 1}

Vale destacar, no entanto, que por convenção do Banco Central do Brasil, o valor da taxa referencial não pode ser negativo. Quando isso acontece o valor para a taxa referencial no período é considerado como zero.

Isso justifica o fato de não ser possível encontrar em tabelas valores para TR menor do que zero. No entanto, em muitos meses no passado, a taxa divulgada pelo BACEN é igual ao seu menor patamar possível, zero.

A taxa referencial, desde que foi criada em 1991, chegou a patamares exorbitantes. Já no primeiro de ano de sua criação, a TR rendeu cerca de 355%, o valor passou para 1.156% no ano seguinte e em 1993 chegou ao seu maior patamar histórico, 2.474%.

Já em 1994, no entanto, com a inflação controlada graças ao Plano Real, o valor taxa referencial começou a cair. Mesmo assim, a taxa ainda chegou ao patamar de 951%, afinal a economia ainda estava exposta aos riscos da indexação.

No último ano computado, a taxa referencial 2022 registrou 1,31%.

Confira a tabela com o histórico da taxa referencial acumulada desde 1991:

| Ano | Taxa Referencial Acumulada |

|---|---|

| 1991 | 335,52% |

| 1992 | 1156,22% |

| 1993 | 2.474,74% |

| 1994 | 950,82% |

| 1995 | 31,54% |

| 1996 | 9,59% |

| 1997 | 9,79% |

| 1998 | 7,79% |

| 1999 | 5,73% |

| 2000 | 2,10% |

| 2001 | 2,29% |

| 2002 | 2,80% |

| 2003 | 4,65% |

| 2004 | 1,82% |

| 2005 | 2,83% |

| 2006 | 2,04% |

| 2007 | 1,45% |

| 2008 | 1,63% |

| 2009 | 0,71% |

| 2010 | 0,69% |

| 2011 | 1,21% |

| 2012 | 0,29% |

| 2013 | 0,19% |

| 2014 | 0,86% |

| 2015 | 1,80% |

| 2016 | 2,01% |

| 2017 | 0,60% |

| 2018 | 0,00% |

| 2019 | 0,00% |

| 2020 | 0,00% |

| 2021 | 0,05% |

| 2022 | 1,31% |

| 2023 | 2,02% |

Por que a Taxa Referencial fica zerada?

Por fim, a partir de 1995 a taxa referencial começou a perder valor, conforme os juros de mercado começaram a diminuir o movimento de queda da TR foi sendo intensificado.

Assim como há variação da TR, é possível que ela fique zerada. Quando a TR fica zerada, isso significa que não houve variação em sua taxa de juros em um determinado período.

Pode ser que isso ocorra por vários motivos diferentes. Por exemplo: a evolução da inflação, a estabilidade cambial, a política monetária adotada pelo Banco Central, e as condições econômicas do país.

O Banco Central pode decidir manter a TR zerada para estimular o crescimento econômico e a atividade financeira.

Isso porque, quando a taxa de juros é baixa, é mais fácil para as empresas e os consumidores obterem empréstimos e financiamentos. Esse fator pode estimular o crescimento econômico, por isso é fundamental acompanhar o histórico da TR.

Além disso, uma taxa de juros baixa pode incentivar as pessoas a investir em ações, títulos e outros ativos financeiros, o que pode estimular a atividade financeira.

Nessas condições é possível ocorrer o fenômeno de bull market – ou seja, quando o mercado de renda variável todo passa por uma valorização nos ativos.

Qual é a diferença entre Taxa Referencial diária e Taxa Referencial mensal?

É muito importante entender o significado de TR diária e mensal, pois possuem funcionalidades distintas.

A TR diária é uma taxa de juros calculada com base na variação diária dessa taxa. Ela pode ter a função de referência para contratos financeiros de curto prazo, como empréstimos pessoais de prazos menores.

Por outro lado, a TR mensal é uma taxa de juros calculada e atualizada mensalmente. Portanto, ela é utilizada como referência para contratos financeiros de médio e longo prazo, como empréstimo ou financiamentos imobiliários e de veículos, por exemplo

Sendo assim, a principal diferença está no prazo de cálculo para as duas taxas. Ou seja: em consequência dessa mensuração de maior ou menor prazo, elas acabam tendo funcionalidades diferentes.

Também é possível calcular variações semanais, quinzenais, bimestrais, semestrais, entre outros períodos.

Dessa forma, é possível que um contrato de prazo muito longo use como base a variação anual do valor da TR, por exemplo.

Como falado anteriormente neste artigo, a tara referencial tem impacto sobre diversos tipos de investimento, incluindo:

- TR e a poupança;

- TR e Financiamentos imobiliários;

- TR e FGTS;

- TR e os títulos públicos;

- TR e os títulos de capitalização;

- TR e inflação.

TR e a Poupança

Apesar de ter perdido parte de sua funcionalidades, a TR nunca deixou de fazer parte do cálculo de rentabilidade da poupança que hoje é dividido em dois cenários, a saber:

- 0,5% + Taxa Referencial, caso a meta da Selic seja superior a 8,5% ano

- 70% da Selic + Taxa Referencial, caso a meta da Selic seja inferior a 8,5% ao ano.

No entanto, mesmo fazendo parte do cálculo, a TR não tem apresentado nenhum impacto sobre o rendimento da caderneta de poupança, uma vez desde o final de 2017 se manteve igual a zero.

TR e o Financiamento Imobiliário

A TR é usada também para corrigir os saldos devedores de financiamentos imobiliários, como, por exemplo, os da Caixa Econômica Federal. No entanto, em 2018 o Banco Central acabou a obrigatoriedade da utilização da TR na correção de contratos firmados fora do Sistema Financeiro de Habitação (SFH).

Com essa medida, a ideia do BC é incentivar o crédito imobiliário através das taxas do mercado, de modo que ele possa ser esse securitizado e vá além dos limites da poupança.

Contudo, para quem pensa em tomar crédito ou fazer um financiamento pode ser interessante solicitar a indexação do capital à TR. assim, é possível pagar juros menores ao banco.

TR e a remuneração do FGTS

O FGTS, sigla para Fundo de Garantia do Tempo de Serviço, é uma conta de reserva de dinheiro destinada ao trabalhador. Como uma poupança, esse fundo tem como objetivo resguardar o trabalhador em situações adversas, como uma demissão, por exemplo.

O FGTS é garantido pela Constituição de Federal e deve ser respeitada por todo empregador. São eles que realizam os depósitos todo mês com um valor referente a 8% do salário bruto do trabalhador numa conta da Caixa. A conta é aberta em nome do trabalhador, assim que o empregador recolhe o dinheiro do FGTS.

Todos aqueles que trabalham com carteira assinada têm direito ao FGTS. No entanto, alguns outros grupos também têm acesso ao fundo, incluindo:

- Trabalhadores rurais;

- Trabalhadores intermitentes;

- Trabalhadores temporários;

- Trabalhadores avulsos;

- Operários rurais temporários;

- Atletas profissionais;

- Empregado doméstico.

Trabalhadores autônomos ou individuais não têm direito ao FGTS uma vez que não possuem vínculo empregatício.

TR e os Títulos Públicos

Em relação aos títulos públicos, modalidade de investimento muito demandada por investidores com maior grau de aversão ao risco, não muito o que se pensar em relação a TR. Isso porque, já não há mais produtos com rentabilidade baseados na taxa em comercialização.

No entanto, alguns títulos públicos como o NTN-H e o NTN-P, apesar de não serem mais negociados, ainda podem fazer parte de algumas carteiras de investimentos, têm sua rentabilidade atrelada à taxa referencial.

LTN

O Tesouro Prefixado é uma opção de investimento que não possui relação direta com a TR (Taxa Referencial). Ao optar por esse título, o investidor concorda com uma rentabilidade fixa, estabelecida no momento da compra, garantindo um retorno predefinido ao final do prazo, independentemente das variações da TR ou de outros índices econômicos.

NTN-F

Assim como o Tesouro Prefixado, essa modalidade não é influenciada pela TR. A diferença é que, neste caso, o investidor recebe juros a cada seis meses, com valores estabelecidos na emissão do título, proporcionando uma renda periódica.

NTN-B Principal

Uma opção atrativa para quem busca proteção contra a inflação. Sua rentabilidade é composta por uma taxa fixa mais a variação do IPCA. Assim, o investidor tem a certeza de que seu dinheiro estará sempre acima da inflação.

NTN-B

Combinando características do Tesouro IPCA e do Tesouro Prefixado com Juros Semestrais, esse título oferece pagamentos semestrais de juros e proteção contra a inflação, sendo uma escolha versátil para diferentes perfis de investidores.

LFT

Ideal para quem busca liquidez e flexibilidade. Seu rendimento acompanha a taxa Selic, principal taxa de juros da economia brasileira. Embora não tenha uma rentabilidade fixa, o Tesouro Selic é uma opção segura e com rendimentos frequentemente atrativos.

TR e os títulos de capitalização

Diferentemente da poupança, os títulos de capitalização utilizam a Taxa Referencial (TR) como único fator de rentabilidade na maioria dos casos, e somente quando o título permanece depositado até a data de vencimento. A TR também é levada em consideração nos títulos de capitalização, porém, sua aplicação é restrita a essa condição específica.

TR e inflação

A TR é um indicador com uma função importante na correção de valores ao longo do tempo em investimentos e operações de crédito. Em alguns casos, a TR também é usada como parâmetro de índice de inflação.

No entanto, é importante lembrar que, em certos cenários econômicos, buscar investimentos com base na TR pode levar o investidor a prejuízos, não apenas na poupança, mas também em outros rendimentos. Por isso, é essencial avaliar cuidadosamente as opções de investimento disponíveis antes de decidir.

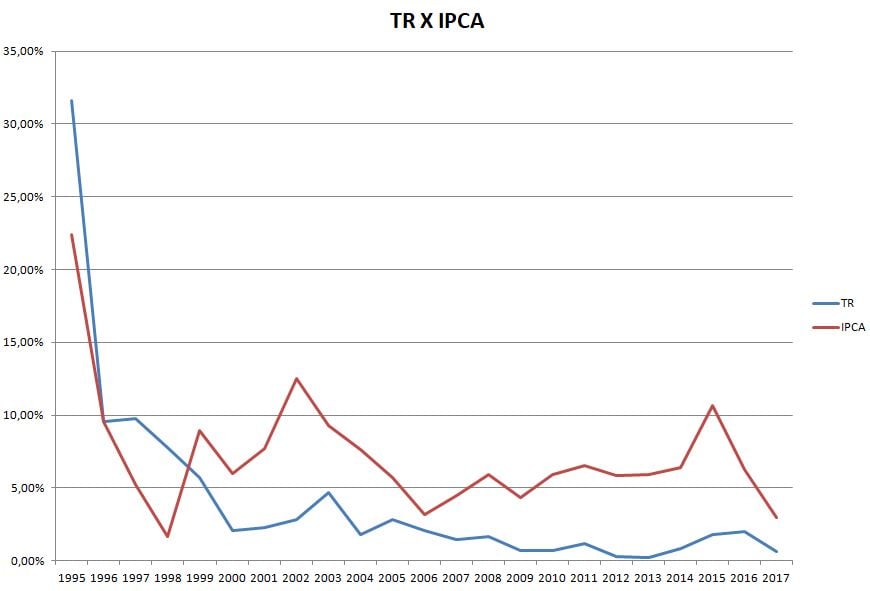

Observe no gráfico abaixo a comparação entre a Taxa Referencial e o IPCA.

Como é possível perceber, no gráfico apenas entre os anos 1995 e 1998 a TR esteve acima da inflação. Depois disso, a taxa não conseguiu mais acompanhar o aumento nos preços.

Há muito tempo a hiperinflação foi controlada no Brasil, e ao que parece a Taxa Referencial hoje deixou de ser uma das siglas importantes da economia brasileira. No entanto, ela conseguiu se manter relevante por muito tempo.

Ao longo das últimas quase três décadas a Taxa Referencial esteve presente na vida do Brasileiro, fosse ele um trabalhador, um poupador, ou ainda se estivesse comprando um imóvel.

Contudo, há alguns anos a TR, apesar de ainda ter no papel funcionalidades importantes, já não apresenta mais grande importância no mundo dos investimentos. Isso porque desde setembro de 2017 a taxa não apresentou em nenhum mês um valor diferente de zero.

Nesse cenário, a TR deixa de ser uma variável de impacto na rentabilidade de produtos como a poupança e título de capitalização, por exemplo. Afinal, ao somar a TR, soma-se zero.

Além de não impactar positivamente na rentabilidade dos produtos, os investidores devem ficar atentos para não observarem perdas em investimentos. Isso porque muita gente ainda pensa que o capital é corrigido pela taxa referencial, no entanto isso não é uma verdade.

O último ano em que taxa referencial conseguiu acompanhar o aumento dos preços foi em 1998. Desde então, em todos os anos a TR se manteve abaixo do nível do IPCA. Nesse sentido, aplicações corrigidas pela TR podem apresentar prejuízos considerando a perda de de poder de compra da moeda.

Porém, se por um lado a TR não consegue corrigir aplicações, por outro lado ela pode ser uma aliada daqueles que buscam por empréstimos e financiamentos imobiliários. Como dito antes, o saldo devedor de alguns financiamentos imobiliários é corrigido pela TR.

Dessa maneira, com a Taxa Referencial hoje próximo de zero, é possível conseguir pagar juros menores aos bancos credores.

Por fim, vale destacar que não se espera que haja um cenário de recuperação da inflação suficientemente forte para mexer com os títulos ao ponto de conseguir recuperar os níveis já observados pela TR.

Importância da educação financeira na compreensão da Taxa Referencial

A educação financeira é fundamental para compreender a Taxa Referencial (TR) devido a seus diversos impactos.

Em primeiro lugar, ajuda a entender seu papel como referência para outras taxas de juros, como a Selic e em empréstimos. Isso capacita decisões mais informadas em investimentos, onde a rentabilidade muitas vezes está atrelada à TR.

Em segundo lugar, essa compreensão é crucial para perceber o impacto da TR em financiamentos imobiliários, permitindo um planejamento mais preciso diante de possíveis alterações no saldo devedor.

Além disso, a educação financeira proporciona consciência sobre a variabilidade da TR ao longo do tempo, preparando as pessoas para possíveis perdas em investimentos corrigidos por ela.

Assim, a educação financeira não apenas esclarece o funcionamento da TR, mas capacita indivíduos a tomar decisões financeiras mais conscientes e bem-informadas.

Perspectivas futuras da Taxa Referencial no cenário econômico

As perspectivas futuras da Taxa Referencial (TR) no cenário econômico brasileiro são incertas. Por um lado, a inflação brasileira está em queda, o que pode levar a uma redução da taxa Selic, a principal taxa de juros da economia. Isso, por sua vez, pode levar a uma queda da TR, já que a TR é calculada com base na TBF, a taxa básica financeira, influenciada pela Selic.

Por outro lado, a economia brasileira está crescendo a um ritmo lento, o que pode levar a uma pressão inflacionária. Isso, por sua vez, pode levar a um aumento da Selic, o que, consequentemente, pode levar a um aumento da TR.

No momento, a expectativa do mercado é de que a Selic continue caindo, o que deve levar a uma queda da TR. No entanto, essa expectativa pode mudar caso a inflação volte a acelerar.

A seguir, são apresentadas algumas possibilidades para o futuro da TR:

- TR em queda: Se a inflação continuar caindo e a economia continuar crescendo a um ritmo lento, a TR pode cair para níveis próximos de zero. Nesse cenário, a TR se tornaria uma taxa irrelevante, tendo pouco impacto nos investimentos e nas operações de crédito.

- TR estável: Se a inflação se estabilizar em um nível baixo, a TR pode permanecer estável em um patamar próximo ao atual. Nesse cenário, a TR ainda teria algum impacto nos investimentos, mas seria menor do que no passado.

- TR em alta: Se a inflação voltar a acelerar, a TR pode subir. Nesse cenário, a TR voltaria a ter um impacto significativo nos investimentos e nas operações de crédito.

Ainda é cedo para dizer qual será o futuro da TR. No entanto, é importante acompanhar a evolução da inflação e da economia brasileira para entender como essas variáveis podem impactar a TR.

Nesse sentido, a tendência é de que a Taxa Referencial seja mantida aos níveis irrelevantes apresentando ao longo dos últimos meses.

O que é a Taxa TJLP?

TJPL é a sigla para Taxa de Juros de Longo Prazo. Essa taxa é calculada com base em duas medidas: uma meta de inflação, calculada pro rata para os próximos doze meses , inclusive, baseada nas metas anuais fixadas pelo Conselho Monetário Nacional; e um prêmio de risco

O que é IPCA e para que serve?

O IPCA é sigla para Índice de Preços ao Consumidor Amplo. Ele é medido mensalmente pelo IBGE ( Instituto Brasileiro de Geografia e Estatística) e tem como objetivo apresentar a variação dos preços no comércio para o consumidor final.

O IPCA é considerado o índice oficial de inflação no Brasil.

O que é Taxa de Juros Selic?

A Taxa Selic é a taxa que o Governo paga pelo governo referente a empréstimos. Nesse sentido, a Selic também é conhecida como taxa básica de juros, justamente porque serve como parâmetro para outras taxas de juros em vigor na economia do país.

A Selic é dividida duas partes e cada uma delas tem funcionalidades diferentes, a saber:

A taxa Selic meta, que é a meta decidida em reuniões do Copom (Comitê de Política Monetária) e serve para balizar os juros no país

A taxa Selic Over, que é usada como o juro nos empréstimos interbancários de curta duração

O que é taxa referencial?

A taxa referencial é a taxa de juros de referência utilizada para determinar o rendimento de algumas modalidades de investimentos presentes no Brasil.

Como calcular a taxa referencial?

R = a+b x TBF

Em que:

R é o redutor

a é um valor fixo igual a 1,005 (valor definido na criação da TR)

b depende do valor da TBF e é divulgado pelo Banco Central

TBF é a Tarifa Básica Financeira

Uma vez calculado o redutor, basta substituir os valores na fórmula abaixo para, por fim, descobrir qual o valor da TR. A fórmula da TR é:

TR = 100 x {[(1 + TBF ÷ 100) ÷ R] – 1}

Qual o valor da taxa referencial hoje?

0,04%

Referente a novembro/2023