S&P 500: o que é principal índice de mercado de ações

Índices de ações são, sobretudo, sensíveis termômetros das economias. Nesse sentido, talvez o principal índice do mundo seja o S&P 500, que representa o comportamento da economia americana na bolsa de valores.

Por isso, conhecer o S&P 500 é fundamental para qualquer investidor. Afinal, esse índice é considerado um dos sensores mais fundamentais da maior economia do mundo, os Estados Unidos.

O que é o Índice S&P 500?

O Índice S&P 500 é um benchmark financeiro que representa o desempenho das ações das 500 maiores empresas de capital aberto dos Estados Unidos. Essas grandes companhias americanas podem estar listadas nas bolsas americanas NYSE e NASDAQ.

Assim como o índice Ibovespa representa o mercado de ações do Brasil, o benchmark S&P 500 index é o principal índice do mercado americano. E por refletir o desempenho das empresas da maior economia do mundo, ele é um benchmark minuciosamente acompanhado todos os dias pelo mercado financeiro mundial.

Esse índice foi criado pela Standard & Poor’s em 1957 com o objetivo de representar a economia americana como um todo. Nesse sentido, o S&P 500 consegue abranger cerca de 80% do valor de mercado das companhias americanas listadas.

Por isso, é classificado de fato pelo mercado financeiro como o melhor termômetro dessa economia. Outro destaque é que ele consegue fazer isso por ser bastante abrangente em representatividade de diferentes setores da economia americana.

Dessa forma, é indispensável para qualquer investidor que deseje diversificar seus investimentos no exterior, conhecer e acompanhar esse índice das quinhentas maiores empresas americanas de capital aberto.

Mas para saber como o S&P 500 de fato funciona, é preciso primeiramente entender o que é e para que serve um índice de ações.

O que é um índice de ações?

Um índice de ações é a representação de uma cesta de papéis de determinadas empresas. Para ser selecionada para compor um índice, as ações devem preencher alguns requisitos, que variam de acordo com o objetivo de cada índice.

Por isso, existem diferentes tipos de índices de ações com diferentes metodologias de composição. Isso acontece para existir um conjunto de índices no mercado que possam representar o desempenho de papéis de diferentes cestas de companhias.

Nesse sentido, existem índices que representam o desempenho das empresas pagadoras de dividendos. Outros replicam o desempenho de papéis de determinado setor. E ainda existem aqueles que refletem a performance de companhias classificadas de acordo com seu valor de mercado.

O S&P 500 index se enquadra nessa última hipótese, representando a rentabilidade das quinhentas maiores empresas listadas nos Estados Unidos.

Para o que serve um índice de ações?

Essencialmente, um índice de ações serve para fornecer referência para investidores e para o mercado em geral.

Por exemplo, diversos investidores adotam a estratégia de investimento em empresas pagadoras de dividendos. Nesse caso, é extremamente recomendado o estudo da performance dos papéis dessas companhias nos últimos anos.

Então, uma das maneiras de realizar essa análise é observando um índice que represente estritamente o desempenho das empresas distribuidoras de dividendos. No Brasil, esse índice é o IDIV.

Além disso, os índices de ações também servem como benchmark para diversas aplicações financeiras. Como exemplo, temos os fundos de ações de gestão ativa, que buscam, em primeira instância, superar a rentabilidade da bolsa.

Por isso, os índices são fundamentais, visto que eles permitem analisar se uma aplicação está entregando um resultado satisfatório – ou não.

No caso do fundo de ações, o índice geral da bolsa servirá para comparar a performance obtida pela gestão em relação à média da bolsa de valores que o fundo aplica.

Como funciona o índice S&P 500?

O S&P 500 é um índice composto por 500 das maiores ações listadas nas bolsas de valores americanas New York Stock Exchange (NYSE) e NASDAQ. Por isso, seu desempenho está diretamente relacionado com o resultado dessas companhias.

E apesar de ser composto por 500 papéis diferentes, cada um deles possui um peso diferente no índice. Nesse sentido, o percentual de cada empresa no S&P 500 dependerá do seu valor de mercado.

Outra importante questão desse índice é que a seleção das ações não é feita por um cálculo matemático como na maioria dos índices de ações. Na verdade, as 500 ações que irão fazer parte do índice são selecionadas por um comitê.

A seguir, veremos como é feita a composição das ações de empresas que compõem o índice S&P 500.

Como é feita a composição do S&P 500?

Como foi dito, dentre as mais de 6 mil companhias listadas na NYSE e NASDAQ, as 500 ações que irão fazer parte do índice são selecionadas por um comitê. É por isso que não são simplesmente as 500 empresas com maior valor de mercado que compõem o índice.

Na prática, para a ação de uma empresa fazer parte da cesta de companhias do índice, é preciso preencher alguns requisitos. Além disso, existem algumas características do S&P 500 importantes de serem conhecidas.

Uma delas é que o seu desempenho não é calculado apenas com base na variação de preços das ações que o constituem. A performance é, na verdade, calculada pelo float-adjusted market capitalization.

Isso quer dizer que apenas interferem no índice o desempenho das ações que estão em free-float, sendo negociadas livremente no mercado.

Ou seja, ações em posse dos donos, gestores, outras empresas ou governos não são consideradas no cálculo.

Isto torna o índice mais interessante para o investidor, já que mostra o desempenho de ações que de fato ele poderia obter no mercado.

Além disso, é importante destacar também que as ações que constituem o S&P 500 index são atualizadas periodicamente pelo comitê. No entanto, as ações precisam cumprir primeiramente alguns requisitos, os quais veremos a seguir.

Metodologia do S&P 500

Alguns dos requisitos adotados pela metodologia de composição do Índice S&P 500 são:

- Ter valor de mercado mínimo de 14,6 bilhões de dólares;

- Ter sede nos Estados Unidos;

- A empresa precisa ter suas ações ordinárias sendo negociadas em uma das principais bolsas norte-americanas, como: NYSE, Nasdaq, ou na Bolsa de Opções de Chicago (Ciboe);

- Contar com uma taxa de liquidez acima de 1,0;

- Estar há pelo menos seis meses sendo negociada na bolsa;

- Ter quatro trimestres consecutivos de resultados positivos em balanço;

- A maioria de suas ações (50% pelo menos) precisa estar no free-float, ou seja, sendo negociadas pelo público.

Desempenho Histórico do S&P 500

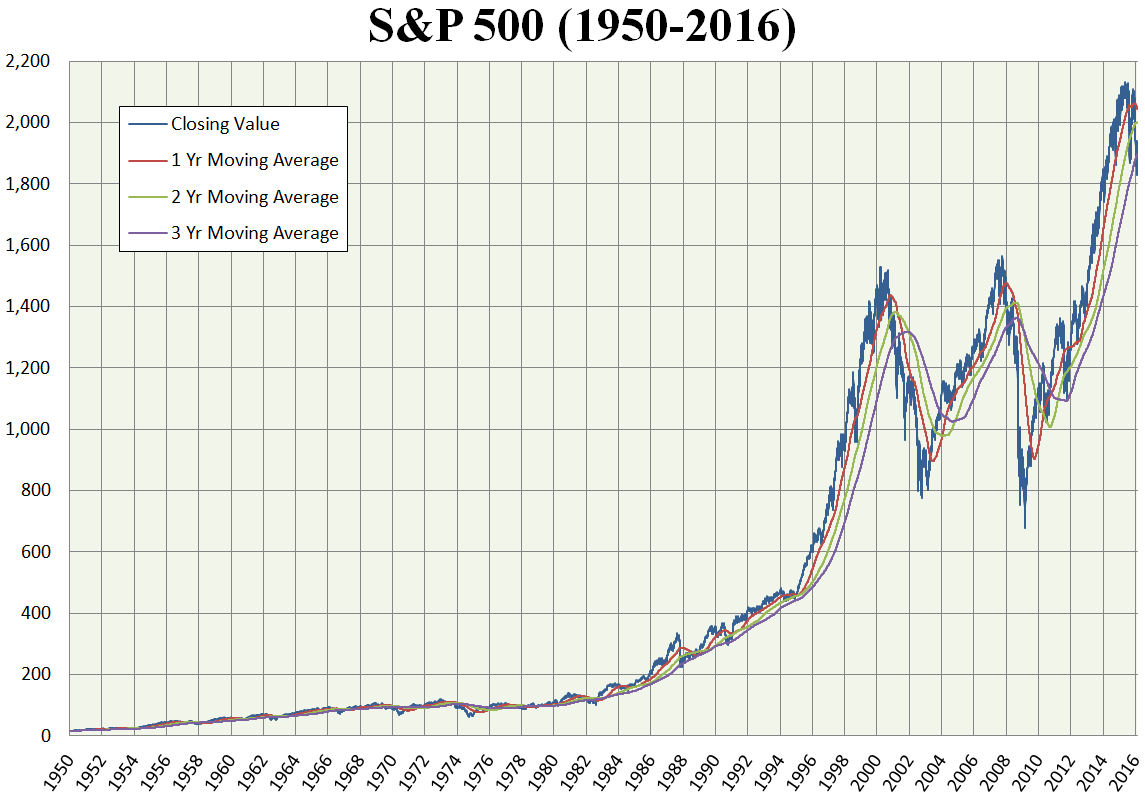

Apesar de existir desde 1957, pegamos o desempenho do S&P 500 desde 1996. De lá para cá, o índice sofreu 4 quedas consideráveis. Contudo, apesar da volatilidade, a tendência do índice foi de crescimento.

Inclusive, considerando essa tendência, podemos ver que o S&P 500 subiu 706,74% nesses quase 28 anos.

Assim, os períodos de queda são marcados por grandes crises, como:

- Crise das empresas de tecnologia em 2000;

- Subprime (crise imobiliária) em 2008;

- Pandemia da COVID-19 – 2020;

- Alta da inflação em 2022;

Destacando que ao passar dos anos, algumas crises, por mais graves que possam ser, obtiveram respostas rápidas do governo e acabaram terminando de forma ainda mais rápida.

Por exemplo, em 2000, com a crise das empresas de tecnologia, o S&P 500 “andou de lado”, por mais ou menos 7 anos. Ou seja, somente em 2007 o índice conseguiu se recuperar e bater o ponto mais alto que tinha alcançado em 2000.

Agora, ao analisar a crise inflacionária de 2022, a recuperação foi rápida. Em 2024, o S&P 500 se recuperou e conseguiu bater o ponto mais elevado do índice, referente ao período de 2022.

Nesse sentido, comparado a qualquer outro índice, podemos dizer que o S&P 500 é um dos mais confiáveis do mercado mundial, uma vez que o índice continua progredindo, apesar de todas as crises.

Por Que o S&P 500 É Importante para Investidores?

A importância do S&P 500 para os Estados Unidos e o mundo, está vinculada a sua abrangência. Contando com 500 empresas em sua composição, o S&P 500 é amplamente utilizado como benchmark para diversos fundos de investimentos.

Principalmente pelos fundos que investem em ações dos Estados Unidos. Outra importante função do S&P 500, é mostrar qual é o nível de confiança dos investidores, na economia norte-americana.

Ou seja, quando o índice está em alta, isso significa que a confiança dos investidores também está em alta. Já quando o S&P 500 está em queda, temos uma tendência de desconfiança sobre a economia. Nesse sentido, podemos perceber um sentimento de receio por parte dos investidores.

Então, além de ser um “simples benchmark”, o S&P 500 cumpre diferentes funções, como uma espécie de “bussola do mercado de ações mundial”.

Diferenças do S&P 500 para o Ibovespa

Algumas das diferenças do S&P 500 para o Ibovespa são:

1. Número de papéis

Um importante ponto divergente entre os índices é a quantidade de ativos. Enquanto o índice americano é diversificado em número de papéis, o Ibovespa é composto por cerca de 87 ações de empresas.

2. Valor de mercado

Outra grande diferença é o valor de mercado das empresas que compõem cada um dos índices. A soma desse valor no Ibovespa fica próximo de 651 bilhões de dólares. Por outro lado, o valor de mercado das companhias do índice de ações americanas passa dos 53 trilhões de dólares.

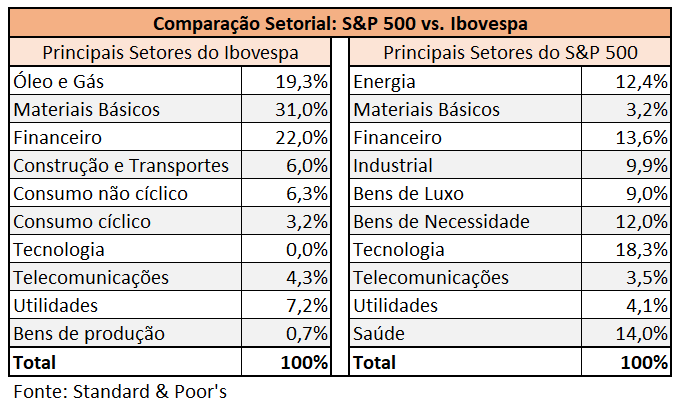

3. Diversificação de setores

Outro ponto importante a ser mencionado é quanto à composição setorial de cada um dos índices. Nesse sentido, o Ibovespa é conhecido por ser um índice de ações muito concentrado em empresas do setor de materiais básicos, financeiro e de óleo e gás.

No caso do índice americano, a maior concentração está no setor de tecnologia. Contudo, a sua composição é consideravelmente mais diversificada em relação ao Ibovespa, como pode ser observado na imagem.

4. Volume de negociação diário

Por conta do maior valor de mercado e por causa do maior número de papéis, já se espera que o volume de negociação diário do S&P 500 seja bastante superior.

O Ibovespa negocia uma média de 2,5 bilhões de dólares ao dia, enquanto esse valor no índice americano passa do 1 trilhão de dólares.

5. Peso de empresas

Outra questão relevante é o peso de cada empresa nos índices. No índice brasileiro, as maiores empresas chegam a representar mais de 10% do índice, como costuma acontecer com a Vale, a Petrobras e com o Itaú, por exemplo.

Por outro lado, no S&P 500, as maiores companhias representam no máximo 7% do índice. Para se ter um exemplo, em Dezembro de 2024 a Apple, maior empresa em valor de mercado dos EUA, representava apenas 7% do índice americano.

Quais empresas fazem parte do S&P 500?

O S&P 500 acompanha o desempenho de algumas das maiores companhias do mundo. Não é à toa que o índice é considerado um dos mais relevantes globalmente.

A seguir é possível conferir a lista de algumas empresas do S&P 500, ou seja, papéis de empresas que fazem parte do índice. Além disso, o peso de cada companhia será exposto na lista. Tal peso é aproximado. Ou seja, ele pode alterar de acordo com a variação do valor de mercado das empresas.

- Apple – 7,64%;

- Nvidia – 6,7%;

- Microsoft – 6,36%;

- Amazon – 4,15%;

- Meta – 2,57%;

- Tesla – 2,48%;

- Broadcom – 2,24%;

- Alphabet Class A – 2,23%;

- Alphabet Class C – 1,83%;

- Berkshire Hathaway – 1,64%;

Note que, muito provavelmente e ao longo de um dia, qualquer cidadão médio utiliza algum dos produtos ou serviços dessas empresas americanas. Seja fazendo um pagamento, utilizando um celular, enviando uma mensagem ou ainda escovando os dentes.

Curiosidades sobre o S&P 500

Existem fatos curiosos sobre o índice americano que algumas pessoas não conhecem. Alguns desses fatos e curiosidades são:

1. É um índice antigo

O S&P 500 foi lançado em Março de 1957, ou seja, possui um histórico de mais de 60 anos. No mesmo ano que o índice americano foi lançado, no Brasil, começou a ser construída a cidade de Brasília, que viria a se tornar capital do país em 1960.

Nesse momento, Warren Buffett, um dos maiores investidores de todos os tempos, estava com 27 anos. Sua fortuna, nessa época, era de “tímidos” 200 mil dólares.

2. Representa maior parte das empresas

O mercado americano possui mais de 4.000 empresas listadas. Por isso, alguns podem imaginar que o S&P 500 index representa uma parte moderada do valor de mercado das companhias americanas.

Contudo, na verdade, o índice contempla mais de 80% do valor de mercado total das empresas de capital aberto do país.

3. Performa melhor que a maioria dos fundos

Outra curiosidade é que, contraditoriamente, no longo prazo, o S&P 500 supera a rentabilidade da maior parte dos fundos de gestão ativa do mercado.

É contraditório porque os fundos são geridos por profissionais de finanças experientes, que estudam e acompanham as empresas e os papéis de perto.

E mesmo com todo esse acompanhamento, um simples índice como o S&P 500 consegue obter uma performance bastante superior em relação à rentabilidade da maioria dos fundos.

Esse fato foi comprovado pela Standard & Poor’s, criadora do índice, em uma pesquisa feita em 2016. Ao longo dos 10 anos anteriores ao levantamento feito, mais de 80% dos fundos de ações tiveram desempenho menor que o índice americano.

4. É fácil e barato de se investir

Levando em consideração que a maior parte dos fundos profissionais não consegue performar melhor que o S&P 500, uma estratégia simples e eficaz seria investir diretamente neste índice.

Warren Buffett, inclusive, endossa essa estratégia. E não só endossa, como também admite que, provavelmente, a rentabilidade futura de sua holding de investimentos, Berkshire Hathaway, será inferior ao Índice S&P 500.

No caso da Berkshire, a empresa se tornou muito grande, o que dificulta bastante a alocação de recursos.

Berkshire Hathaway – Uma excelente empresa para ser sócio

Imagine, por exemplo, que Buffett encontre uma empresa extremamente subvalorizada no mercado, valendo 1 bilhão de dólares. Caso ele compre a companhia inteira, isso significaria um investimento de menos de 1% do valor que a Berkshire possui em reservas de dinheiro.

Ou seja, mesmo que o investimento fosse muito bem sucedido, ele faria pouca diferença na rentabilidade geral do portfólio da holding.

No caso dos fundos de investimentos em ações, os problemas com a alocação de recursos são um pouco diferentes. Por exemplo, investidores de fundos, historicamente, costumam fazer mais resgates durante períodos de crises e de quedas nas cotações.

Esse movimento de retiradas pode acabar acontecendo em massa, ou seja, em volumes grandes. Por isso, o gestor pode precisar de se desfazer de algumas posições ou de manter uma grande quantia de dinheiro em caixa para garantir a liquidez.

Contudo, esse momento de stress e de queda no mercado é o melhor para comprar ações de boas empresas que acabam ficando desvalorizadas. Com isso, em outras palavras, o gestor fica de mãos atadas.

Isto é, a maioria dos fundos não conseguem aproveitar suficientemente as barganhas no mercado. Em contrapartida, um índice simples como o S&P 500 Index passa por esses períodos de quedas, logicamente, sem ter que se desfazer de “posições”.

Os índices também sofrem com as quedas do mercado. Contudo, quando as crises passam e o mercado, enfim, “respira”, eles normalmente conseguem obter performance superior ao desempenho de muitos fundos.

Isso porque, em outras palavras, muitos fundos acabam ficando de fora do mercado no melhor momento de se investir.

5. Possui dividend yield

Sim, o Dividend Yield é um indicador mais utilizado individualmente para cada papel de empresa. Contudo, costuma-se calcular também esse indicador para o S&P 500.

O cálculo se mantém o mesmo, ou seja, é feito pela razão entre os dividendos pagos em um ano e o preço. A diferença é que, para o índice americano, se utiliza os dividendos totais pagos pelas empresas nos últimos 12 meses e o valor de mercado total das companhias do índice.

Na última década, o Dividend Yield do S&P 500 esteve na faixa de 2% ao ano. Esse valor está bem abaixo da média histórica, próxima de 4,5% a.a.

Quais fatores podem influenciar no Dividend Yield do S&P 500?

As variações no indicador e consequentemente no Dividend Yield podem estar associadas a dois principais fatores. Eles são:

1. Queda da taxa de juros americana

A redução da taxa de juros da maior economia do mundo, durante a pandemia da COVID-19, causou uma escalada de preços dos ativos. Esse aumento é justificado por causa da menor taxa de desconto introduzida.

Contudo, a escalada aconteceu de maneira mais expressiva com os preços do que com os dividendos. Ou seja, o denominador da fórmula de DY aumentou mais que o numerador, reduzindo o yield.

2. Mudança do perfil de empresas

Outra questão importante para a redução do Dividend Yield do S&P 500 foi a mudança no perfil das empresas do índice. Isto é, a partir de 1995, com a sequência de IPOs, o setor de tecnologia passou a ocupar cada vez mais espaço no índice americano.

Conforme o tamanho do setor tecnológico crescia no índice, o Dividend Yield reduzia. Isso porque esse setor, tradicionalmente, adotou um perfil de menor distribuição de proventos.

Como investir no S&P 500?

Levando em conta todas essas considerações, alguns investidores podem desejar se expor de alguma maneira ao índice americano. Existem algumas diferentes formas de investir no S&P 500, que podem ser:

Contratos futuros do S&P 500

Os contratos futuros do S&P 500, ou apenas S&P Futuros, consistem em operações compromissadas. Eles estão diretamente atrelados a uma pontuação futura que o índice pode – ou não – atingir.

Por exemplo, é possível comprar contratos futuros atrelados a uma pontuação do índice maior que a do momento da compra. Nesse caso, a operação é feita com base em uma expectativa de alta do índice em determinado tempo.

Caso essa expectativa se concretize e o índice realmente suba até o vencimento, há um prêmio. Contudo, caso isso não ocorra, esse investimento pode trazer bastante prejuízo para investidores.

Destaca-se que esse tipo de operação não é considerado um investimento, mas sim um tipo de aposta.

Isso porque não há como afirmar o que irá acontecer com o índice nos próximos meses. Costumamos ver, por exemplo, altas e quedas repentinas e que surpreendem o mercado com certa frequência.

Por isso, a estratégia de operar contratos futuros é bastante perigosa e pode causar grandes perdas concretas, principalmente para investidores iniciantes.

COE do S&P 500

Outra maneira de estar exposto ao S&P 500, criado pela Standard and Poor’s, é por meio dos COEs (Certificados de Operações Estruturadas).

Esse é um produto financeiro cujo desempenho depende da performance de determinado ativo. Contudo, o COE não fica atrelado à volatilidade do mesmo.

COE: Não invista se você não sabe o que é Black & Scholes

Em resumo, a rentabilidade do COE depende da valorização do ativo que ele está relacionado. Caso não ocorra essa valorização, a operação é cancelada e o investidor recebe o capital investido inicialmente.

Em um COE do Índice S&P 500, caso o índice valorize, o investimento entrega rendimentos positivos. Mas se o índice se desvalorizar, o investidor recebe o valor aportado inicialmente.

Apesar dessa vantagem aparente, o COE possui um complexo e grande custo associado. Esse custo gera um grande spread para os investidores do produto, que na grande maioria das vezes não entendem o que estão comprando.

É o spread na volatilidade implicado no Black & Scholes, um modelo de precificação de opções. Para se ter uma ideia, o modelo é tão complexo que sua criação rendeu aos seus criadores um Prêmio Nobel de Economia.

Por isso, a grande maioria dos investidores que aderem a um COE na verdade não sabem em que estão investindo ou quanto estão pagando pelo investimento.

Acreditamos que para realizar um bom investimento e com segurança, o investidor deve, em primeiro lugar, entender o produto em que está investindo. Portanto, não recomendamos para investidores iniciantes o investimento em Certificados de Operações Estruturadas (COE).

ETFs

A melhor forma de investir no S&P 500 é, sem dúvida, por meio dos Exchange Traded Funds (ETFs). Eles funcionam como fundos de investimento, administrados por gestoras que montam uma carteira de ações conforme a composição de um índice específico.

No caso de um ETF do S&P 500, a gestora aloca os recursos dos cotistas de acordo com a composição do índice americano. Dessa forma, o desempenho da carteira será bem semelhante ao do índice.

A vantagem é que, diferente dos fundos de investimento e dos COEs, as taxas dos ETFs são baixas, na faixa de 0,4% ao ano. Isso ocorre porque os Exchange Traded Funds possuem gestão passiva. Desse modo, a diferença entre a performance do índice e do ETF é baixíssima, já que a taxa é pequena.

Em outras palavras, eles alocam capital de acordo com uma metodologia pré-estabelecida – o que reduz a despesa. Isto é, não há o custo de vários gestores profissionais para definir estratégias e escolher o “melhor momento” de comprar e vender ativos.

É importante destacar que o desempenho das cotas varia não só de acordo com o S&P 500, mas também conforme a variação cambial. Isso porque os ativos do ETF são as empresas americanas do índice, negociadas em dólar nos Estados Unidos.

Enfim, os Exchange Traded Funds são boas alternativas para investir no exterior. O investidor pode comprar as cotas de um ETF pelo Home Broker, da mesma forma como compra ações. No Brasil, temos o IVVB11 e o SPXI11 como ETFs do S&P 500, existem também outros ETFs como o VOO.

IVVB11

O IVVB11 é o principal ETF brasileiro atrelado ao S&P 500. Ele é administrado pela maior gestora de ativos do mundo, a Black Rock.

Os ativos que compõem sua carteira são preponderantemente cotas do IVV, um ETF americano que performa de acordo com as quinhentas empresas do S&P. Curiosamente, ao longo do tempo o IVV teve uma rentabilidade ligeiramente superior ao índice americano.

Vale destacar também que o IVV distribui dividendos. Ou seja, o IVVB11 aqui do Brasil recebe os dividendos do IVV, mas não os repassa para os cotistas. Na verdade, o principal ETF brasileiro do S&P 500 utiliza os proventos recebidos para comprar mais cotas do IVV.

Algumas das características do IVVB11 são:

- Valor da cota na casa dos 400 reais (conforme variação);

- Listado desde 2014;

- Lote padrão de investimento de 1 cotas;

- Taxa de administração de 0,23% ao ano.

SPXI11

Outra maneira de investir no S&P 500 é por meio do ETF SPXI11. Assim como o IVVB11, esse ETF também possui como objetivo performar conforme o índice americano.

Para isso, o SPXI11 também aloca seu recurso majoritariamente em outro ETF, o SPY, negociado na bolsa americana. Este último, inclusive, é o maior ETF do mundo, tendo mais de 536 bilhões de dólares sob gestão.

Ademais, o SPXI11 também recebe dividendos, sendo que estes são reinvestidos em mais cotas do SPY. Essa metodologia de realocação do provento é um tipo de remuneração ao cotista, assim como a distribuição dos dividendos.

Algumas das características do SPXI11 são:

- Valor da cota na casa dos 400 reais (conforme variação);

- Listado desde 2015;

- Lote padrão de investimento de 1 cotas;

- Taxa de administração de 0,21% ao ano.

- Administrado pelo banco Itaú.

Outros índices do mercado americano

Além do S&P 500, o mercado norte-americano possui outros índices de ações também muito relevantes. Cada um desses índices possui uma metodologia diferente para representar o desempenho de diferentes conjuntos de empresas.

Dow Jones

Outro índice de ações americanas bastante conhecido é o Dow Jones Industrial Average (DJIA). Ele também possui ações da NYSE e NASDAQ, mas apenas considera 30 empresas. Logo, é visto como mais restrito que o S&P 500.

Uma particularidade desse índice é que não existe uma metodologia clara e pré-determinada como o S&P. Nesse sentido, as 30 empresas do índice são escolhidas pelos editores do jornal financeiro americano The Wall Street Journal.

Isso porque o Índice Dow Jones foi criado em 1896 por um editor do jornal. Desde então, são os editores do The Wall Street Journal os responsáveis pela seleção das empresas do índice, que devem ser norte-americanas e líderes em seu segmento.

O Dow Jones é um índice importante porque existe há mais de um século. Por isso, conseguimos observar como foi o seu comportamento durante períodos importantes da história, como na I e II Guerra Mundial.

Comparação com o S&P 500

Comparado ao S&P 500, o Dow Jones obteve um desempenho pior, dentro dos últimos 28 anos. Enquanto o S&P 500 obteve ganhos acima dos 700%, o Dow Jones ficou em 569,01%.

Nasdaq Composite

O Nasdaq Composite (.IXIC) é um índice bastante amplo, contendo mais de 3.300 ações listadas na bolsa de valores Nasdaq. É também um índice jovem, criado em 1971.

Uma peculiaridade do índice Nasdaq é a existência em sua composição de REITs (fundos de investimentos imobiliários) e de ADRs (american depositary receipts).

O mais famoso pico atingido por esse índice foi durante a bolha da internet, nos anos 2000. Após o “estouro”, o Nasdaq sofreu uma queda de quase 80% em apenas dois anos, saindo dos 5.132 e atingindo 1.108 pontos em outubro de 2002.

Comparação com o S&P 500

Se o Dow Jones ficou atrás do S&P 500, o mesmo não acontece com o índice NASDAQ. Inclusive, o NASDAQ obteve uma performance muito melhor do que o S&P 500 nos últimos 28 anos, alcançando ganhos de 1.492,933%.

Outras variações do S&P 500

S&P 500 Dividend Aristocrats

Outro índice do mercado de ações norte-americano muito conhecido é o S&P 500 Dividend Aristocrats. Ele busca refletir o desempenho das empresas pagadoras de dividendos do S&P 500.

Para isso, o índice seleciona empresas que aumentaram a distribuição de dividendos todos os anos ao longo dos últimos 25 anos. Além disso, as empresas devem ter ao menos 5 bilhões de valor de mercado.

Normalmente, o S&P 500 Dividend Aristocrats possui uma média de 60 empresas. Algumas das principais companhias do índice são: Coca Cola, Johnson & Johnson, McDonald’s e Walmart.

S&P 100 e S&P 50

Além do índice das empresas pagadoras de dividendos, outros índices de ações se originaram do S&P 500 com outros objetivos. Dentre eles está o S&P 500 Top 50, constituído das 50 maiores ações do S&P 500. E o S&P 100, que tem 100 ações do S&P 500 selecionados por um comitê.

Riscos e Considerações ao Investir no S&P 500

Por mais que o índice S&P 500 seja amplamente diversificado, contando com 500 diferentes companhias, ainda assim, há riscos em investir no mesmo.

Um dos principais riscos está vinculado à própria volatilidade dos mercados. Querendo ou não, as empresas que fazem parte do S&P 500 possuem ações negociadas em bolsa e, portanto, os preços das mesmas vão variar conforme as oscilações da bolsa norte-americana.

Então, se a bolsa entrar em uma “crise”, as ações que fazem parte do S&P 500, provavelmente vão cair, levando a depreciação do índice.

Desse modo, outro risco está associado à taxa de câmbio. No momento, o câmbio está totalmente favorável ao dólar. Mas, se as coisas mudarem muito, é possível que haja uma inversão, ocorrendo a desvalorização do dólar.

Nesse sentido, mesmo que o S&P 500 esteja se valorizando, dependendo da queda da moeda norte-americana, os ativos no Brasil, que seguem o S&P 500, como ETFs e BDRs, poderão cair. Então, dizemos que investir em tais ativos, que podem ser influenciados por dois fatores (o índice e o câmbio), possuem um grau de risco ainda maior.

E para concluir sobre os riscos, vamos falar um pouco sobre os riscos econômicos globais. Crises, como o da COVID-19, ou das hipotecas nos Estados Unidos, em meados de 2008, poderão ocorrer novamente. Dessa maneira, caso algo do gênero ocorra novamente, poderemos ter uma forte volatilidade nos mercados e assim, uma grande queda nos índices, principalmente no S&P 500.

Portanto, é importante ter consciência desses riscos antes do investimento. Inclusive, quando temos tais cenários em mente, podemos tomar atitudes para preparar a carteira para eventuais crises, diversificando os investimentos e aplicando recursos em ativos mais seguros, como letras do Tesouro pós-fixadas, por exemplo.

S&P 500 no Contexto Global

Nos últimos anos, o S&P 500 conseguiu gerar ótimos resultados. Por exemplo, nos últimos 5 anos, o S&P 500 registrou ganhos de 86,42%.

Assim, realizando uma breve comparação com outros índices, como o Ibovespa (valorização de 3,63%), Shanghai Composite (valorização de 10,04%), DAX 40 (valorização de 48,82%) e FTSE 100 Index (valorização de 6,44%), o S&P 500 proporcionou rendimentos muito mais interessantes.

Desse modo, podemos concluir que o momento para a economia norte-americana, assim como para as empresas que fazem parte do índice, é bom.

Dessa maneira, os investidores que utilizarem o S&P 500 como benchmark para comparar suas carteiras, fundos e demais investimentos, poderão ter dificuldades em conseguir superar o desempenho do índice norte-americano. Tendo em vista os últimos resultados conquistados pelo índice.

Vale a pena investir no S&P 500?

Sem dúvida o investimento no S&P 500 trouxe excelentes retornos ao longo do tempo. Nesse sentido, historicamente, o índice obteve uma rentabilidade média de 8% ao ano.

Além disso, ressalta-se que muitos fundos de investimentos não conseguiram se quer superar esse retorno do índice passivo ao longo do tempo. Por isso, investir no exterior por meio do S&P 500 pode fazer sentido.

Contudo, podemos dizer que, dentro da carteira de 500 empresas do S&P existem excelentes empresas, e outras nem tanto.

Existem no índice, por exemplo, companhias de setores menos rentáveis, com margens muito baixas e sem muitas vantagens competitivas, como o setor de aviação civil. O resultado dessas empresas, ao longo do tempo, pode impactar negativamente o retorno médio do S&P 500 index.

Por isso, acreditamos que seja possível que o investidor individual também possa realizar investimentos de forma direta em ações de empresas norte-americanas.

Ao fazer isso, o investidor poderá montar uma carteira de ações com um menor número de companhias. Focando naquelas mais rentáveis, com valuation atrativo e que possuem vantagens competitivas.

Além disso, o investidor individual também não enfrentará os problemas de alocação de capital que foram expostos. Por exemplo, não terá dificuldade com relação ao volume de dinheiro a ser investido – como diz Warren Buffett.

E também não terá o problema que os fundos de investimentos e os investidores institucionais possuem. Ou seja, a dificuldade de realizar investimentos em momentos de crises, quando grandes oportunidades surgem.

Esses pontos oferecem grandes vantagens ao investidor individual frente aos fundos e aos grandes gestores. Contudo, é importante lembrar que para aproveitar essas vantagens o investidor deve focar na constância de seus investimentos e ter paciência.

Afinal, o investimento em empresas é poderoso, mas não milagroso. Isto é, o poder dos juros compostos é um grande aliado, mas ele precisa de tempo e de persistência, principalmente nos períodos de crises.

Conseguiu tirar suas dúvidas sobre o S&P 500? Deixe abaixo seu comentário ou pergunta em relação ao índice do mercado norte-americano.

O que é o S&P 500?

O S&P 500 é um dos principais índices de ações do mercado acionário norte-americano. Seu objetivo é de refletir a média da performance das quinhentas maiores empresas de capital aberto dos Estados Unidos na bolsa de valores.

Como investir no S&P 500?

A melhor maneira de investir no índice S&P 500 é por meio de ETFs (Exchange Traded Funds). Eles funcionam como fundos e possuem em carteira as mesmas empresas do S&P 500 index. Por isso, a rentabilidade desses ETFs acompanha o desempenho do índice.

Como funciona o índice S&P 500?

O índice S&P 500 funciona de forma a representar o desempenho das quinhentas maiores empresas de capital das bolsas americanas. Por isso, sua metodologia seleciona e pondera as companhias no índice levando em consideração principalmente o valor de mercado e a liquidez.

Quais empresas fazem parte do S&P 500?

As principais empresas que fazem parte do S&P 500 são: Microsoft, Apple, Nvidia, Amazon, Meta, Alphabet (Google), Tesla e Berkshire Hathaway. Além dessas, o índice possui outras quase 500 companhias muito importantes e conhecidas ao redor do mundo.

Vale a pena investir no S&P 500?

Historicamente, a estratégia de investir no S&P 500 valeu a pena e entregou uma rentabilidade satisfatória. Desde que foi criado, em 1957, o retorno anual médio do índice foi de 8% em dólar.