Radar do Mercado: Weg (WEGE3) – Resultado em linha com capacidade operacional da empresa

A Weg apresentou ao mercado ontem (18) os seus resultados referentes ao primeiro trimestre de 2018 (1T18) e, através dos mesmos, foi possível observar, de acordo com os números, a consolidação de melhorias no setor industrial brasileiro, permanecendo-se a tendência de recuperação gradual após uma recessão prolongada.

No seu relatório, uma das maiores fabricantes mundiais de equipamentos eletroeletrônicos, destacou que iniciou 2018 com crescimento da receita operacional líquida e, no Brasil, o crescimento foi impulsionado pela melhora da conjuntura econômica e pela maior participação de novos negócios na receita, como por exemplo as usinas de energia solar.

Já no mercado externo, o crescimento continua concentrado nas vendas de equipamentos de ciclo curto, mas a Weg destacou que também já encontra algumas oportunidades em projetos que demandam equipamentos de ciclo longo.

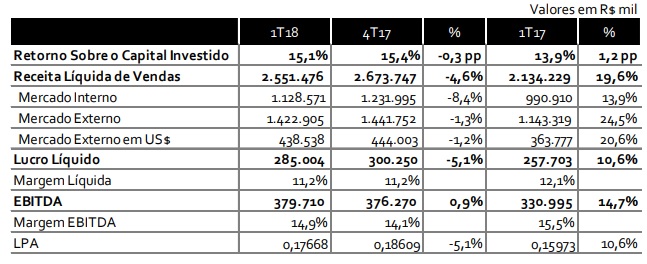

Destacou, ainda, que os seus novos negócios têm retornos atraentes para o capital investido, apesar de ainda estarem em processo de maturação, e isso pôde ser claramente observado pela expansão do seu Retorno Sobre o Capital Investido (ROIC) nas comparações anuais.

No mesmo documento, a companhia ressaltou que “o impacto sobre as margens operacionais decorrentes da expansão dos novos negócios, como energia solar, e da operação de transformadores nos Estados Unidos, são mais do que compensados pelos ganhos de escala e pela eficiência na alocação de capital”.

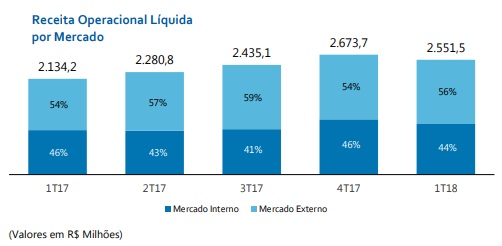

Ainda no que diz respeito aos resultados, a sua Receita Operacional Líquida (ROL) atingiu R$ 2.551,5 milhões no 1T18, com crescimento de 19,6% sobre o 1T17 e queda de 4,6% sobre o 4T17. Se ajustada pela consolidação das aquisições WEG Transformers USA e TGM, a ROL mostra crescimento de 13,8% sobre o 1T17 e queda de 6,2% em relação ao 4T17.

Vale ressaltar, também, que neste trimestre a receita foi positivamente impactada pelo dólar norte-americano médio que passou de R$ 3,14 no 1T17 para R$ 3,24 no 1T18, com valorização de 3,2% sobre o Real.

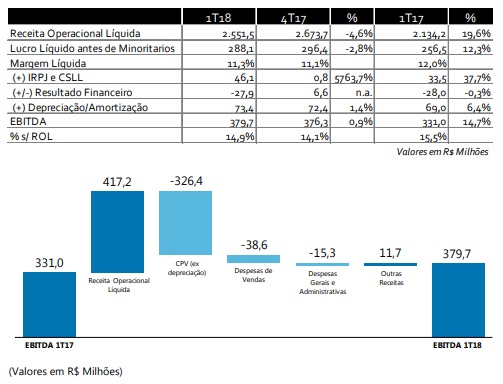

Consequentemente, no 1T18 o EBITDA da Weg atingiu R$ 379,7 milhões, com crescimento de 14,7% sobre o 1T17 e de 0,9% sobre o 4T17, ao passo que a margem EBITDA foi de 14,9%, 0,6 ponto percentual menor que no 1T17 e 0,8 ponto percentual maior do que no 4T17.

Segundo a empresa, o desempenho da margem EBITDA ficou dentro das expectativas, apresentando melhora em relação ao 4T17, uma vez que os impactos pontuais do último trimestre não estão mais presentes, mas ficou abaixo da margem do 1T17, devido aos impactos da aquisição da WEG Transformers USA e pelo crescimento rápido dos novos negócios, como geração solar, ainda em maturação e com característica de margens operacionais mais baixas.

Já o resultado financeiro líquido no 1T18 foi positivo em R$ 27,9 milhões (positivo em R$ 28,0 milhões no 1T17 e negativo em R$ 6,6 milhões no 4T17), ficando estável em relação ao 1T17, justificado pelo reconhecimento de receita de juros sobre renegociações contratuais com clientes, o que compensou as menores taxas de juros recebidas sobre a sua posição de caixa.

Com isso, o lucro líquido no 1T18 foi de R$ 285,0 milhões, com crescimento de 10,6% em relação ao 1T17 e queda de 5,1% em relação ao 4T17. A margem líquida atingiu 11,2%, 0,9 ponto percentual inferior ao 1T17 e estável em relação ao trimestre anterior.

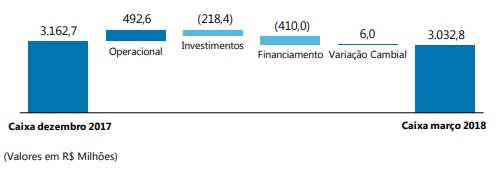

Entretanto, a geração de caixa nas atividades operacionais no primeiro trimestre foi de R$ 492,6 milhões. Aumento de 18% comparado ao mesmo período do ano anterior, resultado do melhor desempenho operacional em conjunto com o gerenciamento do capital de giro.

Foi notadamente possível perceber que houve, por parte da Weg, um esforço de maximização do retorno sobre o capital investido e otimização da capacidade produtivo continua. Dessa forma, o seu nível de investimento em modernização e expansão da capacidade produtiva ficou estável em relação ao 1T17, e o crescimento no desembolso nas atividades de investimento, que totalizaram R$ 218,4 milhões no trimestre, deveu-se principalmente a recente aquisição da TGM.

Já nas atividades de financiamento, a empresa captou R$ 526,8 milhões em novos financiamentos e realizou amortizações de R$ 536,6 milhões, resultando em amortização líquida de R$ 9,8 milhões.

Já a remuneração de capital de terceiros (juros sobre os empréstimos) consumiu R$ 74,5 milhões e a remuneração do capital próprio (dividendos e juros sobre capital próprio) somou R$ 326,3 milhões. O resultado final, com isso, foi consumo o de R$ 410,0 milhões nas atividades de financiamento no 1T18.

Paralelamente, o Retorno sobre o Capital Investido (ROIC) do 1T18 (acumulado nos últimos 12 meses) mostrou importante expansão de 1,2 ponto percentual em relação ao 1T17, atingindo 15,1%. O crescimento do Net Operating Profit After Taxes (NOPAT), em virtude do crescimento da receita, controle das despesas e maior eficiência tributária, mais do que compensou o crescimento do capital empregado, cuja a expansão é explicada pela maior necessidade de capital de giro e pelos investimentos em ativos fixos e intangiveis realizados ao longo dos últimos 12 meses.

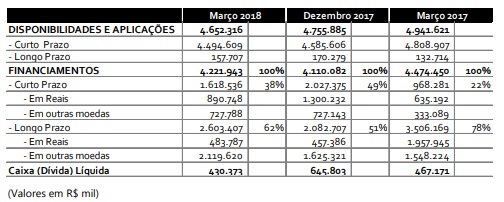

Não poderia deixar de ser mencionado que, em 31 de março de 2018, as disponibilidades e aplicações financeiras totalizavam R$ 4.652,3 milhões, aplicados em bancos de primeira linha e majoritariamente em moeda nacional.

A dívida financeira bruta totalizava R$ 4.221,9 milhões, sendo 38% em operações de curto prazo e 62% em operações de longo prazo. O caixa líquido totalizava R$ 430,4 milhões.

Pode-se perceber, de acordo com os números, que os resultados da companhia vêm apresentando consistência, e demonstram que, realmente, o momento de recessão no Brasil parece ter chegado ao seu fim.

A Weg é uma das maiores fabricantes mundiais de equipamentos eletroeletrônicos e também faz parte de um pequeno grupo de companhias que representam o país com bastante competência no mercado internacional.

Contudo, o que não gostamos na companhia nesse momento é o seu preço e, como sempre, seguimos de fora da Weg até que boas oportunidades de indicação de entrada neste ativo surjam no mercado de maneira satisfatória e que forneçam boas margens de segurança a nossos assinantes.