Radar do mercado: Vale (VALE3) – venda de ativos demonstra foco na operação de minério

A Vale comunicou, na última sexta-feira (17), que celebrou um acordo de compra de cotas com Yara International ASA, empresa listada na Bolsa de Valores de Oslo, para a venda de sua subsidiária integral Vale Cubatão Fertilizantes, que atualmente detêm e opera os ativos de nitrogenados e fosfatados localizados em Cubatão, Brasil.

De acordo com o reportado pela companhia, o preço de aquisição é de US$ 255 milhões a ser pago em dinheiro mediante a conclusão da transação contemplada pelo acordo de compra, prevista para o segundo semestre de 2018.

A consumação da transação está sujeita à satisfação de várias condições precedentes, incluindo a aprovação do Conselho Administrativo de Defesa Econômica (CADE) e de outras autoridades e da definição por terceiros do não exercício, ou renúncia, até o final de 2017, de seus direitos de preferência de aquisição nos mesmos termos e condições da proposta apresentada pela Yara.

“Esse é mais um passo na direção da redução da alavancagem da Vale, pois os proventos recebidos irão reduzir o endividamento, seguindo a estratégia de desinvestimento de ativos não-estratégicos e geração de valor ao acionista através do fortalecimento do balanço”, destacou a mineradora.

Entendemos que a Vale segue bastante compromissada no que diz respeito à sua melhoria operacional e também na redução de sua dívida.

Neste sentido, a notícia da venda de seus ativos de nitrogenados e fosfatado em Cubatão pode ser interpretada como um passo importante no que diz respeito às melhorias de seus números.

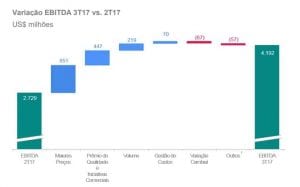

Cabe destacar que, no terceiro trimestre do ano, a Vale apresentou um Ebitda ajustado de US$ 4,2 bilhões, apresentando, assim um patamar 53,6% acima do 2T17.

Essa melhoria de performance se deu, em grande parte, por conta da recuperação dos preços no mercado internacional, uma melhor realização de preços devido ao minério de alto teor de Carajás, uma alta redução dos custos de produção e também devido a um aumento de volume de produção da companhia.

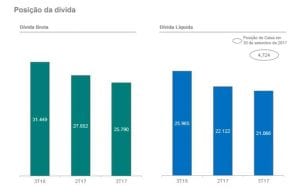

Há de se destacar, também, que a dívida líquida da companhia decresceu em US$ 1,056 bilhão se comparada com o final do trimestre anterior, totalizando US$ 21,066 bilhões baseados na posição de caixa de US$ 4,724 bilhões em 30 de setembro de 2017, como resultado do fluxo de caixa livre positivo no 3T17.

Com isso, a alavancagem, medida pela relação da dívida bruta/LTM Ebitda ajustado, diminuiu para 1,6x em 30 de setembro de 2017 em comparação com 1,9x em 30 de junho de 2017 e 3,7x em 30 de setembro de 2016. Medida pela relação da dívida líquida/LTM Ebitda ajustado, a alavancagem diminuiu para 1,3x em 30 de setembro de 2017 em comparação com 1,5x em junho de 2017 e 3,0x em setembro de 2016.

Vislumbramos um horizonte de expansão de resultados da mineradora e, neste sentido, continuaremos observando atentos as movimentações estruturais propostas aos poucos pelo novo presidente da companhia, Fabio Schvartsman, o qual já deixou claro que pretende deixar o governo com participação cada vez menor na mineradora, tendo afirmado, inclusive, que “o governo é muito bem-vindo como acionista minoritário”.

Continuamos com nossa crença na alta capacidade de gestão que possui Schvartsman ao mesmo tempo que seguimos acompanhando as movimentações da mineradora brasileira.