Radar do Mercado: Unipar (UNIP6) – Excelente resultado cria expectativa de novos e generosos dividendos

A Unipar Carbocloro, companhia com atividades preponderantes na fabricação de cloro, derivados de cloro e soda cáustica e acionista controlador da Unipar Indupa S.A.I.C., empresa argentina produtora de PVC (policloreto de vinila) e soda cáustica na Argentina e no Brasil, apresentou ontem (14) os resultados individuais e consolidados do primeiro trimestre do ano de 2018 (1T18).

É interessante destacar, de antemão, que em relação ao mercado de atuação da Unipar Carbocloro, ou seja, a indústria de cloro/soda, os dados divulgados pela ABICLOR (Associação Brasileira da indústria de Álcalis, Cloro e Derivados) mostraram um índice de utilização média da capacidade instalada de 73% no primeiro trimestre de 2018, inferior ao índice de 79% registrado em 2017.

Como a atividade no mercado spot de soda cáustica continuou aquecida e a oferta mais restrita, observou-se uma expressiva diferença do preço médio no 1T18 na Costa do Golfo em relação ao mesmo período no ano anterior, fenômeno este que foi fortemente impactado pelos desdobramentos do Furacão Harvey, incluindo restrições logísticas para transporte dos produtos, fruto de rigoroso inverno em região nos Estados Unidos, que concentra importante capacidade instalada de cloro e soda.

Quanto ao PVC, a demanda interna do mercado brasileiro no 1T18 apresentou redução de 3% frente ao 1T17, retratando principalmente o desempenho da construção civil e de infraestrutura.

No mercado argentino, foi observado um desempenho diverso: a demanda doméstica apresentou um crescimento de 8%, impulsionado pela performance do segmento de compostos e pelo setor de construção civil, notadamente pela realização de obras públicas.

No primeiro trimestre de 2018, os preços de PVC na Costa do Golfo demonstraram comportamento em linha com mesmo período do ano passado e 8% superior ao 4T17, aumento explicado principalmente pela retomada da demanda nos países asiáticos, fazendo com que os preços internacionais se ajustassem a essa dinâmica do mercado.

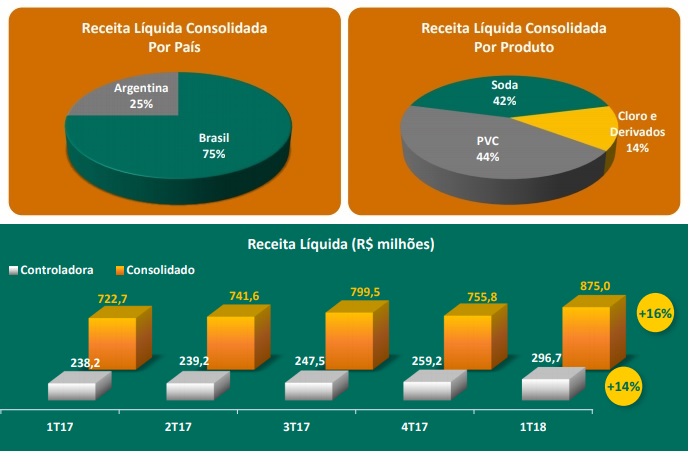

Diante dessa conjuntura no mercado interno e externo, a companhia apresentou uma Receita Operacional Líquida Consolidada no 1T18 que foi de R$ 875,0 milhões, 16% superior ao 4T17, explicada, principalmente, pelo maior volume de vendas (19% de PVC e 12% de químicos) e aumento no preço de PVC.

Quando comparada ao 1T17, foi 21% superior, influenciada, sobretudo pelo aumento no preço de soda (58% superior) e pelo aumento do volume de vendas (6% de PVC e 3% de químicos).

Já as Despesas com Vendas Consolidadas no 1T18 somaram R$ 38,9 milhões, 4% inferiores ao 4T17 e 11% inferiores ao 4T17, variações explicadas pelo menor volume de vendas na modalidade CIF (Custo, Seguros e Frete).

Paralelamente, as Despesas Gerais e Administrativas Consolidadas totalizaram R$ 45,7 milhões no 1T18, 19% inferiores ao 4T17 e 6% inferiores ao 1T17, explicadas principalmente pela diminuição das despesas de reestruturação relacionadas ao processo de integração da controlada.

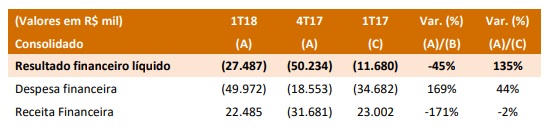

Adicionalmente, o Resultado Financeiro Líquido Consolidado foi negativo no valor de R$ 27,5 milhões no 1T18 versus resultado negativo de R$ 50,2 milhões no 4T17 e resultado negativo de R$ 11,7 milhões no 1T17, devido a variação cambial sobre débitos com terceiros.

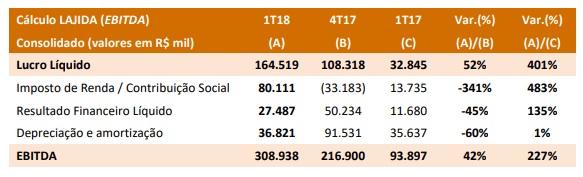

Diante desse cenário, o Lucro Líquido Consolidado da Unipar foi de R$ 164,5 milhões no 1T18, 52% superior ao 4T17 (R$ 108,3 milhões) e 401% superior ao 1T17 (R$ 32,8 milhões).

Essas variações são explicadas principalmente pelo melhor desempenho operacional e pelo recebimento de R$ 48,9 milhões pela controladora referente ajuste final de preço de aquisição da controlada Indupa.

Dessa maneira, no 4T17, a companhia registrou um EBITDA Consolidado de R$ 308,9 milhões, 42% superior ao registrado no 4T17 e 227% superior ao 1T17.

Essas variações são explicadas principalmente pelo melhor desempenho operacional e também pelo recebimento de R$ 48,9 milhões pela controladora referente ajuste final de preço de aquisição da controlada Indupa.

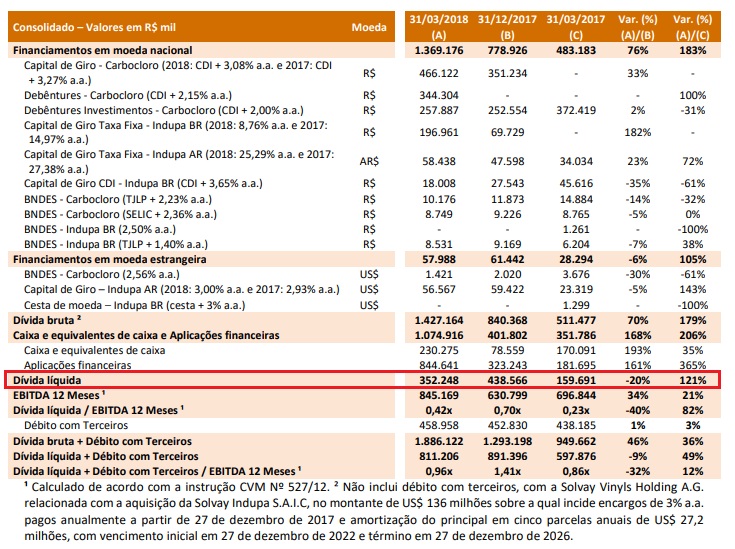

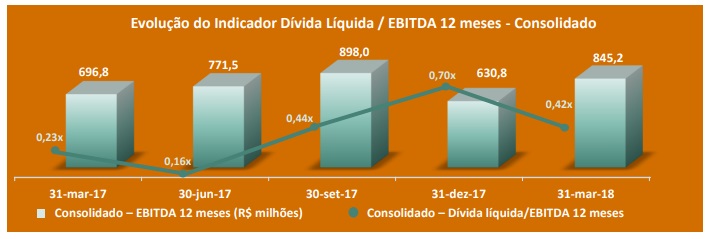

Ainda, em 31 de março de 2018, o saldo de Dívida Líquida Consolidado era de R$ 352,3 milhões, 20% inferior quando comparado ao saldo de 31 de dezembro de 2017, variação explicada especialmente pela geração de caixa operacional no 1T18 versus pagamento de dividendos e desinvestimento na Tecsis no 4T17 pela controladora.

Quando comparado ao saldo de 31 de março de 2017, foi 121% superior, variação explicada especialmente por financiamentos adquiridos em 1T18 versus o cumprimento do fluxo de amortização da dívida em 1T17 e distribuição de dividendos ao longo de 2017.

Os gráficos a seguir demonstram a evolução trimestral do indicador Dívida Líquida/EBITDA dos últimos 12 meses, que reflete um controle bastante responsável da companhia frente a seus compromissos e o cumprimento do fluxo de amortizações da dívida no decorrer do tempo.

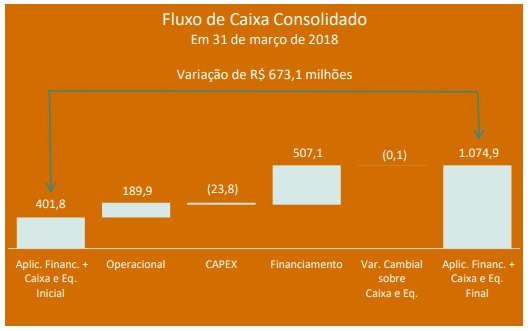

Por fim, em 31 de março de 2018, os saldos das contas Caixa e Equivalentes de Caixa e Aplicações Financeiras foram, respectivamente, de R$ 230,3 milhões e R$ 844,6 milhões. (R$ 78,6 milhões e R$ 323,2 milhões respectivamente em 31 de dezembro de 2017).

Segundo a companhia, as principais variações do caixa no período foram o caixa líquido gerado pelas atividades operacionais de R$ 189,9 milhões; o consumo de caixa pela compra de imobilizado no valor de R$ 23,8 milhões; e a geração de caixa pelas atividades de financiamento no valor de R$ 507,1 milhões justificados principalmente pela captação de empréstimos na ordem de R$ 620,6 milhões, compensados pelo pagamento de juros e principal da dívida financeira no montante de R$ 113,4 milhões.

Gostamos muito dos resultados da Unipar Carbocloro no último trimestre e temos muita satisfação de ter proporcionado a muitos de nossos assinantes a participação nesse vitorioso processo de turnaround executado com sucesso pela gestão da companhia no início ano de 2017.

Entendemos que a companhia tem tudo para continuar nesse ritmo de ascensão operacional, o que pode ser traduzido em maior geração de valor e distribuição de dividendos para seus acionistas que, diga-se de passagem, têm sido bastante satisfatórios, principalmente os referentes ao último ano de 2017.

No mais, ficamos muito satisfeitos com os resultados da companhia no primeiro quarto de 2018, e salientamos que aqueles que confiaram em nossa indicação desde o início obtiveram ganhos expressivos no case, haja vista que, desde a nossa indicação (quando o preço do papel da companhia UNIP6 ainda se encontrava na faixa dos R$ 7,00) a valorização do ativo se mostrou bastante intensa, mais ainda quando considera-se o pagamento de dividendos extraordinários de mais de R$ 4,00 por ação no caminho.

Entendemos, ainda, que essa companhia ainda tem muito apresentar, principalmente quando boa parte de sua dívida começar a ser digerida pelo grupo.

Seguimos com nossa indicação em Unipar, ao passo que reforçamos nosso pedido de respeito ao preço teto de entrada no ativo, de modo que uma satisfatória margem de segurança possa ser estabelecida na aplicação.