Radar do Mercado – AES Tietê (TIET11): Efeito dos recentes investimentos devem se solidificar no médio prazo

A AES Tietê Energia anunciou ontem (07) os seus resultados referentes ao 1º trimestre de 2018 e, como pontos de destaque em seus números, é importante destacar o volume de energia gerada pelas usinas hidráulicas da AES Tietê Energia no período, que foi de 2.410,9 GWh no 1T18 vs. 3.122,3 GWh no 1T17.

Foi possível perceber, acima, uma queda acentuada na geração de energia proveniente das fontes hidráulicas da companhia no 1T18 frente ao mesmo período do ano passado.

Vale ressaltar, ainda, que o volume de energia gerada pelos parques eólicos foi de 267,9 GWh no primeiro trimestre de 2018, em linha com a geração registrada no 1T17 (270,6 GWh).

Adicionalmente, houve também, no mesmo período, a construção dos parques solares Guaimbê (conclusão da obra para final de abr/18. Entrada em operação esperada: jul/18); Boa Hora (início de construção em abr/18. Entrada em operação esperada: nov/18), e AGV Solar: início de construção prevista para jul/18. Entrada em operação antecipada esperada: meados/19).

Isto posto, é interessante salientar que a AES Tietê Energia tem como foco compor, até 2020, 50% do seu EBITDA com fontes de energia não hidráulicas e contratos regulados de longo prazo.

Assim sendo, em 2017, a companhia deu importantes passos na execução de sua estratégia de crescimento, agregando à sua capacidade instalada 686 MW em energia eólica e solar, sendo 386 MW já em operação com Alto Sertão II, 225 MW que entrarão em operação em 2018 e 75 MW em 2019. Com a entrada desses ativos no portfólio a companhia já atingiu aproximadamente 1/3 de sua meta para 2020.

No que diz respeito ao desempenho financeiro do empreendimento, cabe aqui mencionar que o total da energia faturada no 1T18 foi de 2.901,4 GWh, redução de 13,6% quando comparada com o 1T17, resultado da estratégia de sazonalização que deslocou parte da garantia física da companhia do primeiro trimestre para período posterior à estação chuvosa, com objetivo de proporcionar maior estabilidade à margem comercial da companhia.

Com isso, a receita operacional bruta consolidada da AES Tietê Energia totalizou R$ 482,6 milhões, 5,9% superior à registrada no 1T17, de R$ 455,8 milhões.

Para o mesmo período, as deduções da receita ficaram em linha com a do mesmo trimestre do ano anterior totalizando R$ 52,5 milhões. Com isso, a receita operacional líquida totalizou R$ 430,1 milhões no 1T18, montante 6,7% superior ao registrado no 1T17 (R$ 403,2 milhões).

Já os custos e despesas operacionais consolidados, excluindo depreciação e amortização, totalizaram R$ 171,2 milhões no 1T18, aumento de 18,8% na comparação com o 1T17 (R$ 144,2 milhões).

Tal resultado é explicado pela consolidação do complexo Alto Sertão II e pelos custos alinhados à estratégia de crescimento da companhia, custos estes comparáveis ao resultado apresentado no 4T17.

Dessa forma, o Ebitda consolidado (proxy da geração de caixa operacional) da AES Tietê se fez em R$ 258,9 milhões no 1T18, resultado em linha com o resultado do 1T17 (R$ 259,0 milhões).

Os principais componentes do resultado do trimestre foram o aumento de R$ 32,8 milhões referente à operação do complexo eólico Alto Sertão II; efeito compensado pela redução de R$ 22,5 milhões da margem comercial bruta hídrica, resultado da estratégia de sazonalização que optou pela alocação diferente da garantia física entre os trimestres do ano; e R$ 13,3 milhões de gastos, explicado principalmente pela manutenção bianual das eclusas no valor de R$ 8,4 milhões.

Vale mencionar que a margem comercial hidráulica teria contribuído com R$ 55 milhões a mais para o EBITDA do 1T18 caso a companhia tivesse seguido a estratégia de sazonalização realizada pelo MRE. Essa estratégia adotada pela companhia visa a otimizar a sua margem comercial ao longo do ano frente ao risco hidrológico.

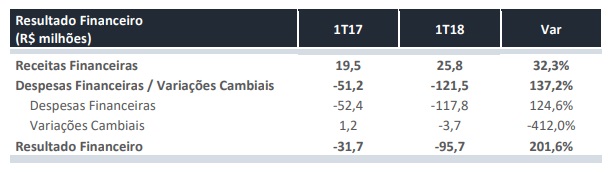

Adicionalmente, o resultado financeiro líquido registrado pela AES Tietê no 1T18 foi uma despesa de R$ 95,7 milhões comparado com uma despesa de R$ 31,7 milhões registrada no 1T17.

O resultado apresentado no 1T18 está alinhado com R$ 90,7 milhões do 4T17, reflexo principalmente do novo patamar de despesa financeira da companhia para fazer frente ao crescimento e também para otimizar a sua estrutura de capital.

Assim, no 1T18, a AES Tietê Energia apurou um lucro líquido consolidado de R$ 54,8 milhões, resultado 56,5% inferior ao auferido no 1T17 (R$ 126,0 milhões).

Tal variação é explicada, principalmente, pela redução de R$ 96,0 milhões, em função do aumento da dívida; efeito parcialmente compensado pelo aumento de R$ 10,8 milhões5 referente à operação de Alto Sertão II.

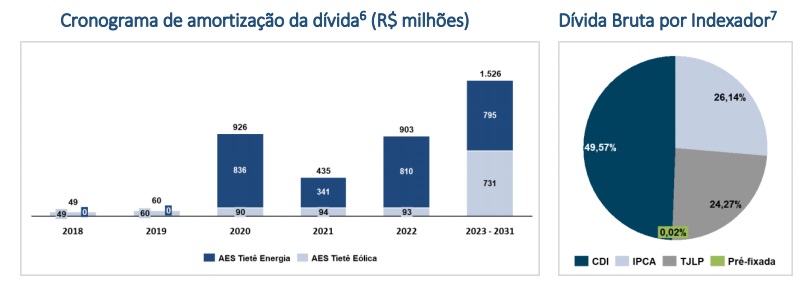

No que diz respeito ao endividamento da AES Tietê Energia, a companhia informou que sua dívida bruta encerrou o 1T18 em R$ 3.926,3 milhões, superior à posição da dívida bruta em 31 de março de 2017 (R$ 1.475,0 milhões).

Essa variação está associada à R$ 1.125,2 milhões de dívidas do Complexo Eólico Alto Sertão II; e a R$ 1.250,0 milhões referentes à 7ª emissão de debêntures da AES Tietê, para suportar a estratégia de investimentos.

Complementarmente, no encerramento do 1T18, as disponibilidades da empresa somavam R$ 1.739,4 milhões, montante superior ao valor registrado no mesmo período de 2017 (R$ 732,0 milhões).

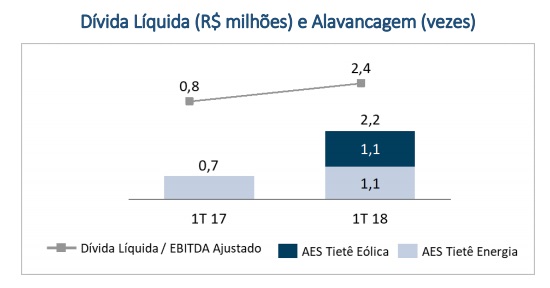

Desta forma, a dívida líquida consolidada no 1T18 era de R$ 2.186,9 milhões, montante superior em relação à posição em 2017 (R$ 742,9 milhões).

Com isso, o índice de alavancagem (Dívida Líquida / Ebitda Ajustado) encerrou o trimestre em 2,4x. Desde agosto de 2017, com a aquisição de Alto Sertão II, o limite estabelecido pelas dívidas da companhia passou de 3,5x para 3,85x durante o período de três anos.

Já o índice de cobertura de juros (Ebitda Ajustado / Despesas Financeiras) fechou o 1T18 em 3,3x acima do limite mínimo de 1,5x.

Cabe aqui ressaltar que, o EBITDA utilizado para cálculo dos índices é ajustado para incluir os 12 últimos meses dos ativos adquiridos, inclusive do período anterior ao mesmo fazer parte da estrutura societária da companhia.

Os gráficos a seguir apresentam a composição dos indexadores do endividamento da AES Tietê de forma consolidada do 1T18, bem como o cronograma de amortização para a AES Tietê.

Adicionalmente, a companhia informou ao mercado, também ontem, que prevê investir aproximadamente R$ 934,6 milhões no período de 2018 até 2022, principalmente na construção dos novos parques solares.

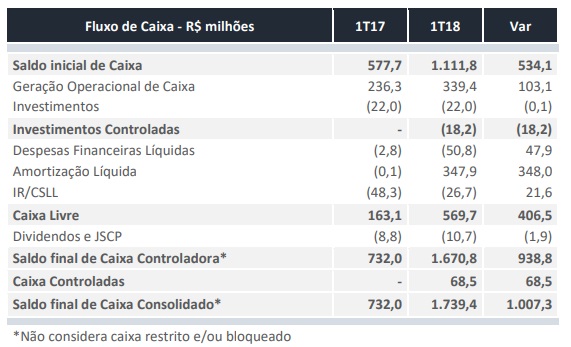

Interessante ressaltar, também, que ao longo do 1T18, o saldo de caixa livre foi positivo em R$ 569,7 milhões, montante R$ 406,5 milhões superior ao registrado no 1T17.

Esse desempenho se deve, principalmente pela liquidação financeira na CCEE que resultou em uma geração de receita R$ 132,9 milhões maior quando comparada ao mesmo período de 2017; e valor residual de R$ 348,0 milhões da 7ª Emissão de debêntures após o pré-pagamento da 3ª Emissão de Notas Promissórias (valor este que reforçará o capital de giro da companhia durante a construção dos ativos solares); fatores compensados pelo investimento de R$ 18,2 milhões em subsidiárias para reforço de caixa e custeio de despesas de construção; e aumento na despesa financeira em R$ 50,8 milhões devido aos juros e prêmio referente ao pré-pagamento da 3ª emissão de Notas Promissórias e ao prêmio de emissão da 7ª debênture.

Como resultado dos elementos acima mencionados o saldo final de caixa consolidado deste trimestre atingiu R$ 1.739,4 milhões vs. R$ 732,0 milhões no 1T17.

Por fim, a administração da AES Tietê Energia aprovou a distribuição de R$ 68,8 milhões como dividendos intermediários relativos ao 1T18, baseado no lucro líquido apurado no primeiro trimestre de 2018 de R$ 54,8 milhões, adicionado a realização de ajuste patrimonial de R$ 14,4 milhões e subtraído R$ 0,3 milhão de equivalência.

A proporção por ação a ser distribuída será de R$ 0,034 por ação ordinária e preferencial e R$ 0,17 por Unit em atendimento às disposições da Lei no 6.404/1976.

A data base para o direito ao recebimento de dividendo (record date) será no dia 10 de maio de 2018 e as ações de emissão da companhia passarão a ser negociadas “ex-dividendos” a partir do dia 11 de maio de 2018.

Os valores distribuídos a título de dividendos intermediários estão isentos de IRRF, e seu pagamento será realizado até 25 de julho de 2018.

No mais, entendemos que os resultados aquém do que já foi apresentado pela companhia no passado são pontuais, e continuamos avaliando a AES Tietê Energia como uma empresa que atua no qual dificilmente existirá uma “falta” de demanda no futuro e, apesar das fontes de energia elétrica apresentarem uma tendência de se tornarem cada vez mais limpas e renováveis, os recentes processos de investimentos da AES Tietê em fontes de energia alternativas – como referenciado acima – demonstram um interesse muito grande por parte de sua gestão em se adaptar a essa nova realidade que tende a ser cada vez mais intensa num futuro próximo.

Neste sentido, inclusive, enviamos a nossos assinantes, no relatório Suno Dividendos de 14 de setembro de 2017, uma entrevista com a equipe de Relações de Investidores da AES Tietê, na qual foram esclarecidos pontos interessantes em relação às estratégias de expansão da empresa, que envolve muitos investimentos com o objetivo de tornar, como já mencionado anteriormente, 50% do seu Ebitda proveniente de fontes renováveis no médio prazo.

Gostamos muito dessa companhia e acreditamos, ainda, que o mercado possa a vir a interpretar os seus resultado de maneira discordante de nossa visão, o que poderia acarretar, nos próximos pregões, em boas janelas de oportunidades de entrada neste ativo a preços mais descontados.

Reforçamos que entendemos que as novas aquisições e as decisões recentes da empresa apresentam condições de proporcionar ótimos dividendos aos investidores no longo prazo, junto de crescimento nos seus resultados.